تحلیل جامعی بر «پتروشیمی نوری»

پتروشیمی نوری در سال 1377 به مدیریت شرکت ملی صنایع پتروشیمی در زمینی به مساحت 61 هکتار و به عنوان یک شرکت دولتی تأسیس شده و در سال 1386 به بهرهبرداری تجاری رسید.

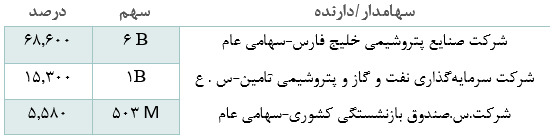

سهامداران شرکت

به گزارش اقتصادآنلاین، در راستای اجرای اصل 44 قانون اساسی بخش عمده سهام پتروشیمی نوری به همراه چندین شرکت پتروشیمی دیگر به شرکت صنایع هلدینگ خلیج فارس به عنوان یک شرکت غیردولتی واگذار گردید. در ضمن به موجب مصوبه جلسه مجمع عمومی محترم شرکت مورخ 92.11.20 شرکت از سهامی خاص به سهامی عام تبدیل شده و مراحل ثبتی آن در اداره ثبت کنگان در سال 92 انجام شد. شرکت پتروشیمی نوری با ظرفیت اسمی 4.458 هزار تن در سال در رده اول صنعت تولید مواد آروماتیک قرار داشته و شرکت پتروشیمی بوعلی سینا، شرکت پتروشیمی بندر امام و شرکت پتروشیمی اصفهان به ترتیب در ردههای بعدی این صنعت قرار دارند. این با توجه به سهم 21 درصدی از فروش کل مجموعه شرکت پتروشیمی خلیج فارس به عنوان یکی از وزنههای مهم و سرآمد در عرصه تولید محصولات پتروشیمی در شرکت پتروشیمی خلیج فارس است.

محصول پارازایلین مهمترین و با ارزشترین محصول مجتمعهای آروماتیکی بوده و مبنای مقایسه و تعیین جایگاه آنها در صنعت، میزان تولید این محصول است. از آنجا که یکی از اهداف بنیادین طرح آروماتیک چهارم به دست آوردن سهم بیشتری از بازار مواد آروماتیکی جهان است، مجتمع پتروشیمی نوری (برزویه) با ظرفیت تولید 750 هزار تن در سال پارازایلین، یکی از بزرگترین مجتمعهای تولیت مواد آروماتیک جهان میباشد. در این خصوص میتوان به شرکتهای سانگ یانگ کره جنوبی با ظرفیت تولید 600 هزار تن در سال و شرکت تولید مواد آروماتیک کویت (KARO) با ظرفیت تولید 820 هزار تن در سال از این محصول اشاره نمود.

طرح آروماتیک چهارم بعنوان بزرگترین مجتمع پتروشیمیائی تولید آروماتیک جهان، از جمله طرحهای استراتژیک شرکت ملی صنایع پتروشیمی ایران میباشد که در عسلویه و در منطقه ویژه انرژی پارس واقع در حاشیه خلیج فارس احداث شده است. خوراک این طرح از میعانات گازی منطقه پارس جنوبی و بنزین پیرولیز طرح الفین دهم تأمین میگردد. محصولات اصلی این مجتمع شامل تولید سالیانه 750 هزارتن پارازیلین، 430 هزار تن بنزن و 100هزارتن ارتوزایلین بوده و به عنوان ماده اولیه واحدهای PET/PTA,DMT,PA/DOP,LAB جهت تولید الیاف مصنوعی، شویندهها، پلاستیکها، نرمکنندهها و حلالها مورد استفاده قرار میگیرد. محصولات جانبی این مجتمع شامل گاز مایع، برش پنتان، هیدروکربنهای سبک و سنگین، آروماتیکهای سنگین و رافینیت به مقدار 3.19 میلیون تن در سال میباشد.

بازار اصلی فروش شرکت شامل بازار داخل و سایر تولیدکنندگان صنایع پایین دستی واقع در سایر شرکتها از قبیل امارات، چین، عمان، سنگاپور، هند و تایوان میباشد. محصولات آروماتیک شرکت پتروشیمی نوری که شامل بنزن، پارازایلین و ارتوزایلین میباشد که جزء محصولات اصلی و نهایی این مجتمع طبقهبندی میگردند؛ عموماً در صنایع پاییندستی مورد مصرف قرار گرفته و میتوان به تولید در سموم دفع آفات، صنایع رنگسازی، رزینها، بطریهای یکبار مصرف، تهیه نایلون، ترکیبات دارویی، تهیه اتیل بنزن و فنل، مواد شوینده و تولید پلی استرها، الیاف مصنوعی و حلالهای صنعتی اشاره نمود. همچنین محصولات فرعی مجتمع نیز به عنوان یکی از مهمترین خوراک واحدهای الفینی و همچنین قابل استفاده در صنایع پالایشگاهی و پتروشیمیائیها و سوخت میباشد.

جهت مشاهده تحلیلهای تکنیکال و بنیادی بازار سهام به وبسایت باشگاه مشتریان مبینسرمایه مراجعه نمایید.

محصولات اصلی و مقاصد مصرف آنها در زنجیره ارزش بر طبق جدول ذیل میباشد:

مشتریان داخلی و خارجی محصولات شرکت پتروشیمی نوری (برزویه) عبارتند از:

- مجتمعهای پتروشیمی داخلی ( خریدار خوراک مورد نیاز از دیگر مجتمعها میباشند)

- صنایع استراتژیک داخلی

- تولیدکنندگان داخلی محصولات صنایع پاییندستی

- تولیدکنندگان بزرگ پاییندستی خارجی

- توزیعکنندگان عمده بینالمللی و خوش نام

ظرفیت تولید

در جدول زیر ظرفیت تولیدی شرکت به تفکیک محصولات تولیدی نشان داده شده است. لازم به ذکر میباشد که برخی محصولات غیرآرومایتیکی به علت کیفیت پایین خوراک دریافتی بیش از ظرفیت اسمی تولید شده است.

جهت مطالعه نکات تحلیلی و آموزشی به صفحه اینستاگرام مبینسرمایه و کانال تلگرام مبین تحلیل مراجعه کنید.

نکاتی پیرامون وضعیت مالی شرکت

در ترازنامه منتهی به شهریور نزدیک به 2700 میلیارد تومان وجه نقد و 6000 میلیارد تومان سرمایهگذاری کوتاهمدت که عمدتاً سپرده بانکی میباشد، گزارش شده است. با بررسی دریافتنیها (9500 میلیارد تومان)، موجودی (4200 میلیارد تومان) و حسابهای پرداختنی (17500 میلیارد تومان) متوجه میشویم که شرکت توانسته با یک سرمایه در گردش غیرنقدی منفی عملیات خود را پیش ببرد، که نکته بسیار مثبتی است! در سالهای پیش نیز عملیات شرکت با یک سرمایه در گردش غیرنقدی حداقلی اداره میشد که در سال 98 این رقم منفی شد و تاکنون نیز ادامه داشته است. در صورتی که فرض کنیم شرکت نتواند این مزیت خود را حفظ کند و با بازپرداخت بخشی از بدهیهای خود به سطح سرمایه در گردش غیرنقدی صفر برسد (که البته این نیز خود مزیت بزرگی است) باز هم 5000 میلیارد تومان دارایی مالی مازاد دارد.

در بخش دارایی های بلند مدت نیز یک دارایی 2900 میلیارد تومانی ثبت شده است، که مربوط به تملک 99.3 درصدی سهام پتروشیمی هنگام است. پتروشیمی هنگام یک طرح تولید اوره با ظرفیت 1155000 تن میباشد که طبق برنامهریزی انجام شده در سال 1401 به بهرهبرداری خواهد رسید و تاکنون نزدیک به 55 درصد پیشرفت داشته است. بدون در نظر گرفتن هیچ گونه ارزش افزودهای، ارزش روز طرح را همان 2900 میلیارد تومان لحاظ میکنیم. با در نظر گرفتن نرخهای آبان ماه از محل موجودی پایان دوره در گزارش ششماهه نیز سود ناخالص 2400 میلیارد تومانی شناسایی میکند. به طور خالص رقمی بیش از 2000 میلیارد تومان سود موجودی خواهیم داشت. تراز ارزی شرکت تقریبا 250 میلیون دلار مثبت است. سود تسعیر 1000 میلیارد تومانی ( با توجه به اختلاف حدودا 4 هزار تومانی نرخ فعلی و نرخ تسعیر دارایی ارزی ) در دسترس میباشد. سود خالص نیمه اول سال 4400 میلیارد تومان بوده که با فرض تقسیم 90 درصدی حدوداً 4000 میلیارد تومان نیز سود تقسیمی در دل شرکت است. برای برآورد سود یکسال آتی با مبدأ امروز نرخ پارازیلن 600 دلار، برش سنگین 300 دلار، بنزن 630 دلار و نرخ دلار 24000 تومان در نظر گرفته شده است. میعانات را نیز بشکهای 35 دلار در نظر گرفتهایم. کل فروش را هم حدوداً 4.3 میلیون تن تخمین میزنیم. با این تفاسیر سود در محدوده 6000 میلیارد تومان خواهد بود.

به این نکته باید توجه کرد که سود نوری نسبت به تغییر نرخ میعانات بسیار حساس است. برای درک بهتر توجه کنید که برای تولید 4.3 میلیون تن محصول تقریباً به همین میزان میعانات نیاز است. با تغییر یک دلاری قیمت هر بشکه میعانات، قیمت هرتن میعانات 8.38 دلار تغییر میکند (هر بشکه 159 لیتر و چگالی میعانات 0.75 است). در نتیجه سود ناخالص نزدیک 36 میلیون دلار (864 میلیارد تومان با دلار 24 هزار تومانی) تغییر میکند.

وضعیت نموداری سهم

- با شکست تراکم سهم با یک گپ فرار و حجم مورد قبول، هم اکنون شاهد در جا زدن سهم بدون درصد قابل توجه اصلاحی هستیم؛ که میتواند نوید یک صعود را برای سهم را بدهد.

- برای ورود کم ریسک محدوده مشخص شده پیشنهاد شده و همچنین حد ضرر پیشنهادی نیز در تصویر مشخص شده است.

- ممکن است سهم مدتی درگیر بازی در این محدوده شود و با تغییر نسبتهای خریدار در بازار میتواند امید به صعود را بیشتر کند.

- هدفهای مشخص شده هدفهای اولیه و کوتاهمدت سهم است.

جمعبندی

در نهایت برای برآورد نسبت P/E ارزش بازار شرکت را با توجه به موارد گفته شده تعدیل میکنیم. مجموع 5000 میلیارد تومان دارایی مالی مازاد، 2900 میلیارد تومان سرمایهگذاری بلندمدت، 2000 میلیارد تومان سود موجودی انبار، 4000 میلیارد تومان سود تقسیمی و 1000 میلیارد تومان سود تسعیر حدوداً 15 هزار میلیارد تومان است. درصورتی که این عدد را از ارزش بازار 62 هزار میلیارد تومانی نوری کسر کنیم، به این نتیجه میرسیم که بازار عملیات شرکت را 47 هزار میلیارد تومان قیمتگذاری کرده است. با سود برآوردی 6 هزار میلیارد تومانی یکسال آینده، در حال حاضر نسبت P/E در سطح 7.8 واحدی است.