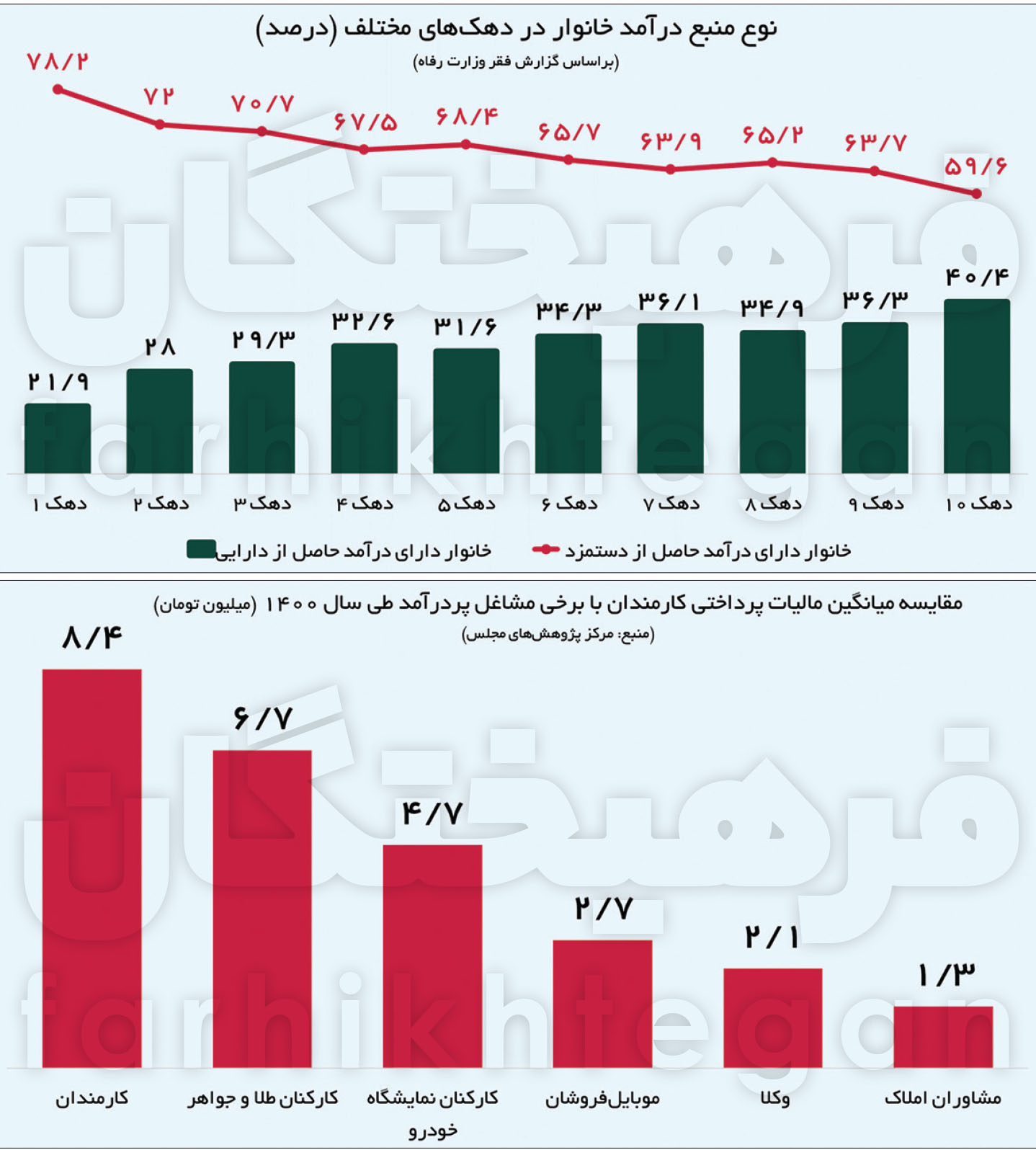

کارمندان حدودا هفت برابر مشاورین املاک در سال ۱۴۰۰ مالیات پرداخت کردند

درحالیکه کارمندان دولتی و بخش خصوصی طی سال ۱۴۰۰ به طور میانگین طی یکسال ۸.۴ میلیون تومان مالیات پرداخت کردهاند، اما مجموع مالیات پرداختی شاغلان طلا و جواهر ۶.۷ میلیون تومان، نمایشگاهدارها ۴.۷ میلیون تومان، موبایل فروشان ۲.۷ میلیون تومان، وکلا ۲.۱ میلیون تومان و مشاوران املاک ۱.۳ میلیون تومان بوده است.

به گزارش اقتصاد آنلاین، فرهیختگان نوشت: اما بعد از گذشت یک دهه و بررسی مجدد آن در مجلس یازدهم زمزمههای مختلفی در خصوص آن مطرح گردیده است. طی چند هفته اخیر که این طرح در مجلس مورد بحث و بررسی قرار گرفته، نقدهایی از سوی کارشناسان و رسانهها به این طرح وارد شده است. این نقدها از انحرافی خواندن طرح در شرایط تورمی و از عدم تاثیر آن در هدایت سرمایهها به سمت بخش مولد گرفته تا در الویت نبودن آن در شرایط اقتصادی فعلی را شامل میشود. گفتوگو با برخی کارشناسان اقتصادی نشان میدهد نباید نگاه صفر و یکی به این طرح داشت. از یکطرف طراحان نباید تصور کنند این طرح بهسان رستم دستانی است که چندین مشکل را با هم حل میکند و از سوی دیگر دیدگاه مخالفان نیز در خصوص بیفایده دانستن طرح و اخذ مالیات از تورمی که دولت بانی آن بوده نیز دور از واقعیت است. کارشناسان اقتصادی میگویند مالیات بر عایدی سرمایه هماکنون در ۱۴۲ کشور جهان درحال اجرا است و اجرای آن نیز در ایران، به خودی خود تنها راهکار حل مشکل تورم نیست اما میتواند با کنترل تقاضاهای شدید سفتهبازانه از عطش معاملات بکاهد. همچنین این طرح میتواند زیرساخت و بستر فنی و اجرایی اصلاح و تکمیل سامانههای مالیاتی کشور را ایجاد کند.

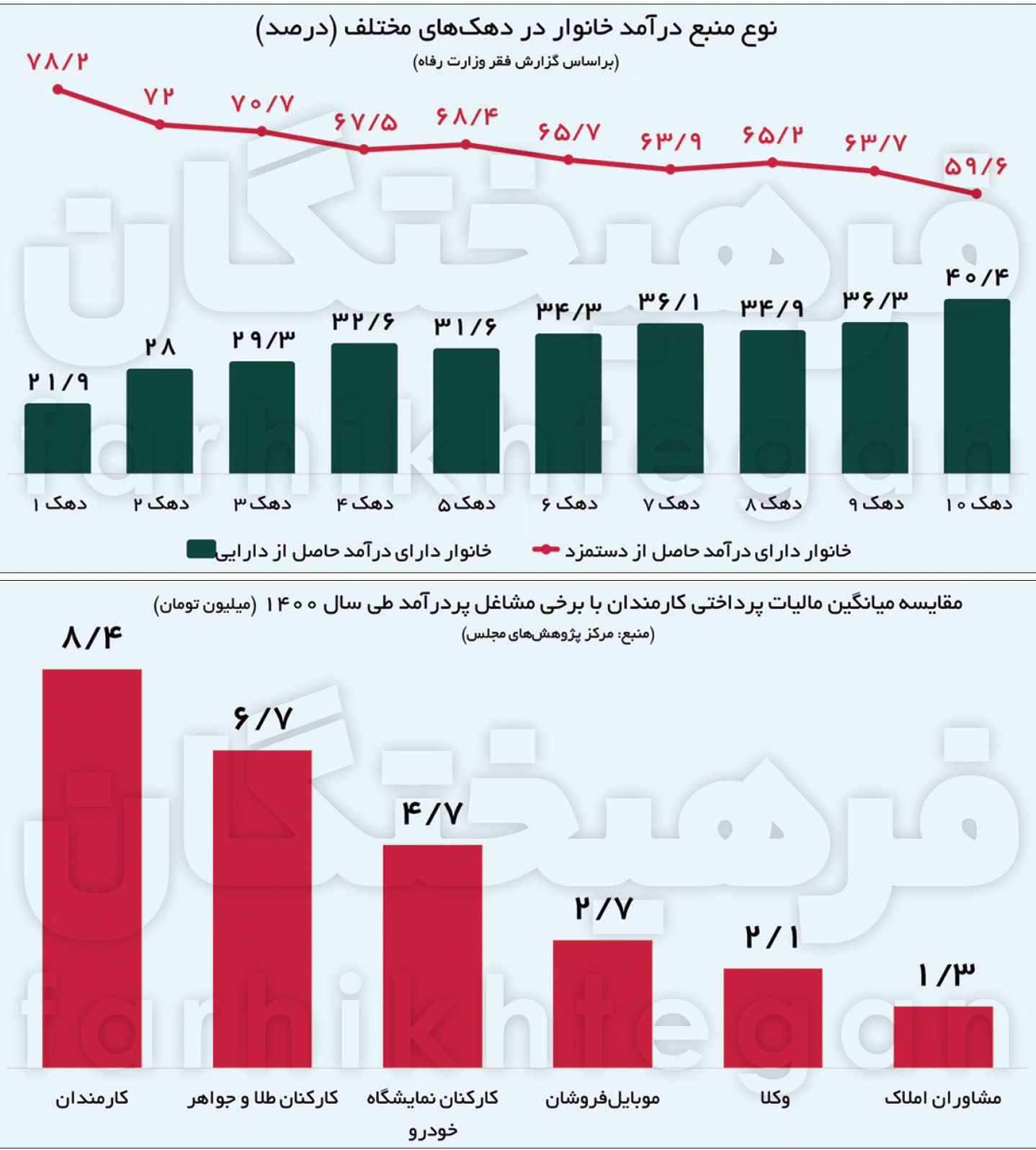

نفع پردرآمدها از دارایی ۲ برابر کمدرآمدها

یکی از نقدها به طرح مالیات بر عایدی سرمایه این است که منتقدان میگویند عایدی سرمایهای که در ایران از آن صحبت میشود از تورم سرچشمه گرفته، این درحالی است که در سایر کشورها دولتها این مالیات را مثلا از رشد قیمت مسکن در نتیجه عبور طرحهای توسعه شهری از آن ناحیه شهری یا امثال آن دریافت میکنند. به عبارتی، این نوع تفسیر دولت و مجلس از مالیات عایدی سرمایه که از افزایش اسمی داراییها بر اثر تورم میخواهد مالیات بگیرد، خلاف رویهای است که در دنیا درجریان است. مرور آمارها و جامعه هدف در طرح مجلس و دولت برای ایجاد پایه مالیات بر عایدی سرمایه نشان میدهد این نقد منتقدان ایراداتی دارد:

۱- اولا جامعه هدف این طرح فعلا فقط ۵ درصد از مردم ایران است و عملا ۹۵ درصد از خانوارها مشمول این مالیات نمیشوند.

۲- نکته دوم اینکه این مالیات تنها شامل آن دسته از کسانی است که با سوداگری در بازارهای ۴گانه به دنبال سفتهبازی و دلالی هستند. براساس برخی برآوردهای کارشناسی این مالیات تنها شامل ۱ تا ۲ درصد افراد جامعه میشود و لذا این مالیات اساسا ارتباطی با عموم مردم ندارد.

۳- براساس این طرح، حتی اگر کسی مثلا ۲۰ خانه یا خودرو داشته باشد، تا زمانی که نخواهد در فاصله زمانی کوتاه که قانون مشخص کرده این کالاهای سرمایهای را خرید و فروش کند مشمول این قانون نمیشود و هیچ مالیاتی پرداخت نمیکند.

۴- با وجود اینکه در همه دنیا بازار سرمایه هم مشمول قانون مالیات بر سوداگری میشود اما در طرح مجلس و دولت برای حمایت از سرمایهگذاری مردم در بورس که حدود بیش از ۵۰ میلیون ایرانی در آن بازار کد سهامداری دارند، این بازار مشمول مالیات نمیشود.

۵- براساس آمارهای مرکز آمار ایران، در دهکهای پایین اولا هزینه خوراک سهم عمدهای از هزینههای این دهکها را تشکیل میدهد و این خانوارها در شرایط تحریمی به دلیل افزایش شدید قیمت خوراک نسبت به اقلام بادوام، بیشترین کاهش رفاه را تجربه میکنند. ثانیا آمارهای وزارت رفاه و گزارش هزینه-درآمد مرکز آمار ایران نشان میدهد که طی سال ۱۴۰۰ درحالی سهم خانوارهای دارای درآمد از دارایی (درآمد حاصل از اجاره یا فروش خانه، طلا و ...) در دهک اول (کمدرآمدترین دهک) حدود ۲۲ درصد و درآمد حاصل از دستمزد و مستمری بیش از ۷۸ درصد است اما این مقدار در دهک دهم (پردرآمدترین دهک) به ترتیب ۴۰.۴ و ۵۹.۶ درصد بوده است. این امر نشان میدهد که با تورم، دهکهای پایین درآمدی نسبت به دهکهای بالای درآمدی سهم بیشتری از قدرت خرید خود را از دست میدهند چراکه درآمد حاصل از دارایی به طور معمول با تورم افزایش مییابد اما درآمد حاصل از کار و یا مستمری بازنشستگی با تورم ارزش حقیقی خود را از دست میدهد.

۶- یکی از اهداف طرح مالیات بر عایدی سرمایه، برقراری عدالت و جلوگیری از فرار مالیاتی مشاغل پردرآمدی است که بدون صورتحساب، با کارت به کارت به جای کارتخوان و سایر روشها از دادن مالیاتی فراری هستند. برای مثال طبق آمارهای سازمان امور مالیاتی، درحالیکه کارمندان دولتی و بخش خصوصی طی سال ۱۴۰۰ به طور میانگین طی یکسال ۸.۴ میلیون تومان مالیات پرداخت کردهاند، اما مجموع مالیات پرداختی شاغلان طلا و جواهر ۶.۷ میلیون تومان، نمایشگاهدارها ۴.۷ میلیون تومان، موبایل فروشان ۲.۷ میلیون تومان، وکلا ۲.۱ میلیون تومان و مشاوران املاک ۱.۳ میلیون تومان بوده است.

مالیات از تورم؟

منتقدان طرح فعلی CGT میگویند در سطح جهان برخلاف ایران که میخواهد با این پایه مالیاتی جلوی معاملات را بگیرد، CGT برای دولت جنبه درآمدزایی دارد. درواقع دولت این پایه مالیاتی را نه برای کاهش تورم بلکه برای درآمدزایی از عایدی سرمایه وضع و اجرا میکند. استدلال این است که راه کنترل تورم از مسیر مدیریت نقدینگی، کسری بودجه و کاهش ناترازیهای نظام بانکی میگذرد نه از ایجاد محدودیت برای معاملات. همچنین منتقدان میگویند مالیات سرمایهای که در ایران از آن صحبت میشود از تورم سرچشمه گرفته است این با شرایطی که یک ملک بر اثر شرایط محیطی رشد کند یا سهام بر اثر انتشار اطلاعات رشد کند تفاوت دارد. درواقع به اعتقاد آنان عایدی ناشی از شرایط تورمی با آنچه در سطح جهان تحت عنوان عایدی مالیات سرمایه بحث میشود تفاوت دارد.

مهدی سرمست، کارشناس مرکز پژوهشهای مجلس در پاسخ به این انتقادها، میگوید: «باید توجه داشت که مالیاتها د واقع دو نوع هستند؛ مالیاتهای تنظیمی و مالیاتهای درآمدی. مالیاتهای درآمدی با نرخ کم تعیین میشوند و جنبه مشارکت عمومی در مخارج دولت دارند. مالیاتهای تنظیمی نیز جنبه تنظیمگری دارند مانند جریمه رانندگی یا مالیاتهایی که در حوزه املاک با هدف کنترل بازار وضع میشود مانند مالیات بر خانههای خالی که جزء این دسته است. مالیات بر عایدی سرمایه البته میتواند هر دو نوع را در بر بگیرد. درواقع اگر ما چالشی که در ایران داریم و مالیاتی را بر راه تولیدکننده در کنار ریسکها و چالشهایی که دارد گذاشتهایم ولی از طرف دیگری فعالیتهای بدون ریسکی وجود دارد که مالیاتی از آن اخذ نمیشود، طبیعتا مردم سرمایههای خود را به این سمت که اتفاقا غیرمولد هستند میبرند. حال ما اگر بخواهیم رفتار اصلاحی انجام دهیم باید بگوییم حداقل به اندازه همان مالیات بر تولید از وی مالیات بگیریم تا اگر کسی بخواهد این کار را ادامه دهد مشمول جریمه شود. برای همین موضوع نرخ آن در سال اول خرید و فروش شوک وارد میکند - بین تورم و شوک قیمتی تفاوت داریم- خرید و فروش مکرر در یک بازار دارایی میتواند موجب شوک قیمتی شود و بهخاطر اینکه جلوی این را بگیریم در سال اول نرخ بالا گذاشته شده ولی در سالهای بعد متناسب با نرخ تولید است تا افراد در سال اول درخصوص خرید و فروش مکرر در بازار ملک، خودرو و ارز و طلا بیتفاوت باشند. البته مطلوب هم این است که بعد از بیتفاوتی نسبت به این بازارها به سمت بازارهای تولیدی ترغیب شوند. پس درواقع اینطور نیست که در همه کشورها جنبه درآمدزایی داشته باشد و باید گفت نفس تصویب این قانون جنبه تنظیمگری و تغییر رفتار نیز دارد. نکته دیگر آنکه ما آیا از تورم مالیات میگیریم یا خیر نیز درست نیست. چراکه ما درآمدها و عوایدی داریم که بیش از تورم رشد کرده است. برای مثال در گزارش اخیر مرکز پژوهشها درخصوص بازار ملک از سال ۱۳۷۹ تا ۱۳۹۹ شاخص قیمت مصرفکننده (که مبنای محاسبه تورم است) ۲۸ برابر شده ولی در همین بازه شاخص هر متر زیربنای مسکونی در تهران ۳۳۰ برابر شده و نشاندهنده اختلاف بالاتر از تورم بوده است. البته این وضعیت در بازار زمین مسکونی بسیار شدیدتر است. یعنی بازار ملک بهدلیل سوداگری و دلالی بسیار بیشتر از تورم رشد کرده است. رشد هم در ادبیات اقتصادی به چیزی گفته میشود که حاصل از تلاش و ارزش افزوده نباشد و باید قسمتی از آن را تحت عنوان مالیات به دولت بپردازد. پس باید گفت در همه کشورها جنبه درآمدزایی ندارد. نکته دوم آنکه در مقابل سایر حوزهها نظیر تولید جنبه تنظیمی دارد و نبود آن اثر غیرتنظیمی و جلب سرمایهگذاری دارد و مالیات جنبه تنظیمگیری دارد. سوم اینکه این مالیات میتواند از شوکهای قیمتی و افزایش قیمت بیش از تورم خصوصا بیشتر از شوکهای قیمتی جلوگیری کند. کمااینکه منکر حل شدن تورم از مسیر کسری بودجه نیستیم و باید اقدامات به موازات هم پیش رود. البته یکی از راهکارهای تامین کسری بودجه در کنار اصلاحات اساسی در آن، وضع مالیاتهای مختلف خصوصا بر فعالیتهای سوداگرایانه است.

نکته آخر اینکه در این طرح تعدیل تورم هم دیده شده مثلا اگر شخصی ۱۰ یا ۱۵ سال ملک را نگه دارد و اجاره دهد باید با وی رفتار متفاوتی (در اینجا تعدیل تورمی) انجام گیرد، نسبت به کسی که فروردین ملکی را خریده و در مرداد یا دی آن را فروخته است تا با عدم تعدیل تورمی مالیات بیشتری اخذ شود و جنبه تنبیهی داشته باشد.

مرتضی زمانیان در پاسخ به این سوال معتقد است: «مالیات بر عایدی سرمایه دو وظیفه اخذ مالیات درآمدی (یعنی عایدی سرمایه بهعنوان نوعی از درآمد مورد اصابت مالیاتی قرار گرفته و بهعنوان نوعی از درآمد دولت شناخته میشود) و نقش تنظیمگری و کنترل سوداگری و خصوصا موارد حاد و شدید را برعهده دارد. این طرح هم که در ایران طراحیشده و بهنوعی شروع و معرفی این مالیات به نظام اقتصادی است قاعدتا با معافیتهای مختلفی همراه است تا این پایه مالیاتی شکل بگیرد. نکته دیگر آنکه با توجه به شرایط اقتصادی کشور جنبه تنظیمگری آن پررنگتر است، یعنی آنچه درحال بررسی و تصویب است از جنبه درآمدزایی آن کاسته شده و نگاه تنظیمگرایانه و مبارزه با سوداگری تقویت شده است. قاعدتا در اقتصادهایی که این موضوع جاافتاده است و سوداگریهای حاد و شدید وجود ندارد عملا نقش درآمدی آن پررنگ است و بهنوعی میتوان گفت نگاه درآمدی و تنظیمگری این قانون با یکدیگر منافاتی ندارند که اگر جنبه درآمدی دارد نمیتواند نگاه تنظیمگری داشته باشد. اما باید توجه داشت که سوداگری بهصورت شدید و حاد خود بیش از آنکه منجر به تورم شود، موجب نوسان و نااطمینانی در بازار میشود. از این رو اگر گفته میشود که این قانون جلوی سوداگری را میگیرد، بهمعنای آن نیست که مشکل تورم را حل میکند؛ چراکه با این ابزار میتوان شوکهای قیمتی و نوسانات مربوطه را تعدیل کرد و از این جهت گزاره کنترل تورم از مسیر دیگری است، بهصورت کلی درست است اما باید توجه داشت طراحان این طرح ادعای کنترل تورم را درخصوص طرح مالیات بر عایدی سرمایه ندارند، لذا مقصود کنترل نوسانات و شوکهای بازار است.»

این طرح منجر به خروج سرمایه میشود؟

غلامرضا مصباحیمقدم، عضو مجمع تشخیص مصلحت نظام و در پاسخ به این سوال که آیا این طرح منجر به تشویق به خروج سرمایه میشود، میگوید: «این طرح موجب میشود تا همه فعالیتهای تجاری و دادوستدها قابلیت رصد و کنترل قرار بگیرند. ازجمله معاملات ارزی و نظارت بر انتقال ارز و لذا امکان فرار از قانون عایدی بر سرمایه وجود ندارد. تجربه جهانی در مورد مالیات بر عایدی سرمایه وجود دارد و همه فعالیتهای دلالی را که به تولید ربطی ندارد تحت نظارت و رصد قرار میدهد و جلوی اینکه یک کالا چندینبار دستبهدست شود و مورد معامله قرار بگیرد را میگیرد. علاوه بر این جلوی ورود سرمایهها و منابع مالی مردم بهسمت واسطهگری را میگیرد. به عبارتی برای فعالیتهای سوداگرانه هزینه میتراشد و موجب انتقال سرمایهها از حوزه فعالیتهای سوداگرانه به حوزه تولید میشود که خود بیشترین کمک به رشد تولید و پیشرفت اقتصادی است. به عبارت دیگر بهترین خدمت برای رشد تولید و پیشرفت اقتصادی کشور وضع مالیات بر عایدی سرمایه و همچنین برای توزیع عادلانه ثروت در جامعه در کنار قانون مالیات بر عایدی سرمایه، وضع قانون مالیات بر مجموع درآمد است. بهنظر بنده این قانون (مالیات بر مجموع درآمد) همراه قانون مالیات بر عایدی سرمایه مورد بررسی و تصویب قرار بگیرد تا از این دو قانون دو کارکرد بهوجود بیاید: نخست آنکه منابع از بخش غیرمولد به بخش مولد بیاید و ثانیا کسانی که دارای مشاغل متعدد و بالطبع درآمدهای مختلف هستند موجب شود تا مالیات بپردازند. این موضوع کمک میکند تا ما شاهد شکاف قابل توجه میان برخورداری و ثروت با سایرین باشیم. متاسفانه هماکنون دهک درآمدی بالا فاصله بزرگ و عمیقی با دهکهای دیگر دارد و این فاصله با دریافت مالیات به تناسب درآمد بیشترشان گرفته شود تا این شکاف کاهش یابد.

مهدی سرمست، کارشناس مرکز پژوهشهای مجلس نیز در پاسخ به این سوال که آیا اجرای مالیات بر عایدی سرمایه موجب تشدید خروج سرمایه میشود یا خیر؟ میگوید: «خروج سرمایه تحت عناوین مختلفی انجام میگیرد و به عوامل و شاخصهای مختلف سیاسی، اقتصادی، اجتماعی و فرهنگی بستگی دارد و نمیتوان گفت مالیات بر عایدی سرمایه ارتباط مستقیمی با این موضوع دارد. طبق بررسی انجام شده ۱۴۲ کشور این پایه مالیاتی را وضع کردهاند و کشورهایی هم که ندارند پایههای مالیاتی دیگری در حوزه املاک و... دارند و بعضا نرخهای بالایی نیز اخذ و معافیتهای کمتری اهدا میکنند. پس این طرح بهخودیخود نمیتواند در افزایش یا کاهش خروج سرمایه نقش داشته باشد. نکته دیگر آن است که در این طرح تمام راههای سرمایهگذاری بسته نشده و تعمدا بعضی از بازارها نظیر بازار سهام یا سود سپرده بانکی یا فعالیتهای تولیدی نظیر ساختوساز مسکن معاف شدهاند تا کسی که در بازار املاک سوداگری میکرد وارد این بخش شود. از این رو اگر تمام راهها مثل مواردی که گفته شد بسته میشد موضوع خروج سرمایه بهواسطه مالیات بر عایدی سرمایه جدی بود. در کنار این موضوع به هنر مجریان نیز برمیگردد؛ چراکه این قانون در کنار جذابیتزدایی از بازارهای سوداگرانه، زمینه فعالیتهای بیشتر در سطوح مختلف تولیدی، رفع موانع اداری و کاهش نااطمینانی در اقتصاد خرد و کلان به موازات این قانون جدی گرفته شود.

تداخل پیش میآید؟

عدهای اعتقاد دارند قانون مالیات بر عایدی سرمایه در کنار قوانین دیگری نظیر مالیات بر ارزش افزوده، مبارزه با قاچاق کالا و ارز و... میتواند تحولی در قوانین اقتصادی باشد. این جنبه تقنینی است و در اجرا ممکن است با تداخل روبهرو شویم. لذا در مرحله اجرا برای اثرگذاری مطلوب به چه نیاز داریم؟

غلامرضا مصباحیمقدم در این خصوص میگوید: «در رابطه با این موضوع و تنوع پایههای مالیاتی و همچنین درگیری دستگاههای مختلف و لزوم همراستا شدن این بخشها با یکدیگر، ما نیازمند راهاندازی کامل دولت الکترونیک هستیم تا مجموعه دستگاهها با اتصال مجموعهها، شبکهها و بانکهای اطلاعاتی هم بتوانند مالیاتهای مختلف را شناسایی کرده و هم از فرار مالیاتی در انواع مختلف آن جلوگیری کنند. هر معاملهای که انجام میشود یا بهصورت رسمی یا بهصورت الکترونیکی ثبت میشود و همین ثبت امکان رصد را فراهم میآورد. مثال: بانک آریا بنا بود تا راهاندازی شود و قرار بود تا هیچکسی در ایجاد این بانک سهامش از یک درصد بیشتر نشود حال کارتهای سرمایهگذاری را بین کارکنان خود توزیع کرده بودند ولی با رصد واریزیها مشخص شد که این مبالغ از یک منشا به حسابها واریز شده فلذا جلوی آن گرفته شد.

مالیاتی با معافیتهای گسترده؟

عضو مجمع تشخیص مصلحت نظام در پاسخ به این سوال که آیا معافیتهای این پایه مالیاتی زیاد نیست؟ میگوید: «باید دید عرف جامعه همین است که در لایحه آمده یا متفاوت است. عرف جامعه این است که خانواری که ۳ یا ۴ نفری یک خانه دارند نه ۴ منزل. بله این نکته که خانوار باید به فکر خانهدار شدن فرزندانش باشد هم وجود دارد و نفی نمیکنیم ولی این موضوع بهمعنای آن نیست که هماکنون خانواده مستقلی شکل نگرفته و به نام این فرزندان کمسن، مسکن جداگانهای برای آنان مهیا شود. به نظر بنده استثنا کردن یک واحد مسکونی ضرورت دارد و احیانا برای افرادی که مثلا بین کلانشهری مثل تهران یا شهرستان رفتوآمد دارند هم معقول است که استثنا بشود. اما این نکته که در یک شهر برای یک خانواده و برای فرزندان نابالغ آنان واحدهای مسکونی استثنا از اخذ مالیات بر عایدی سرمایه باشد.»

مرتضی زمانیان نیز در پاسخ به تعدد معافیتها در این پایه مالیاتی میگوید: «بله در این طرح معافیتهای بیشتری وجود دارد چون فعلا قرار است این قانون وضع شود و این پایه مالیاتی معرفی شود و در شرایط فعلی وضع قانونی با معافیتهای کم و یا فراگیری بالا مقاومتهایی را رقم بزند و عملا به قانون اجازه ورود ندهد پس در این شرایط بهتر است با معافیتهای مالیاتی بالا اجازه معرفی داده شود و در طول زمان نیاز بود معافیتها کم اصلاح یا حتی زیاد شود. این طرح قابل اجرا است لذا در گام اول نباید اقدامات شدیدی انجام داد. درمورد معاملات قولنامهای نیز باید گفت این موضوع همیشه بوده و معاملات عادی بهخاطر عدمشفافیت مشکلاتی را بهوجود میآورند. اما سوال این است آیا درمورد املاکی که اسناد رسمی دارند بهخاطر فرار مالیاتی بهسمت معاملات قولنامهای هستیم و شاهد گذار از اسناد رسمی به سمت اسناد عادی هستیم؟ بهنظر میرسد اینطور نباشد، مخصوصا در طرف خریدار که کالای دارای سند رسمی را بهخاطر معافیت مالیاتی فروشنده کنار بگذارد و بهصورت عادی خریداری کند و بهصورتکلی باید گفت اسناد عادی و اسناد رسمی به شکل خود ادامه پیدا میکنند و از آنجا که از قدیم اسناد رسمی و عادی مزایا و معایب خود را داشتند در کنار این موضوع قرار میگیرند. البته در این طرح بندی وجود دارد مبنیبر آنکه اسناد عادی بهشرطی در دادگاه مورد پذیرش قرار بگیرد که مساله مالیات بر عایدی سرمایه آن حلوفصل شود که میتواند از جهاتی حرکت به سمت اسناد رسمی را تسهیل کند.»

مالیات بر ارزش کالا یا تعدد بر خرید و فروش؟

غلامرضا مصباحیمقدم در پاسخ به این سوال که این پایه مالیاتی، مالیات بر مابهالتفاوت کالاست یا تعدد خرید و فروش میگوید: «قانون مالیات بر عایدی سرمایه به همین معناست. یعنی اگر کسی یک بار منزلی را خریداری کرد شامل این قانون نمیشود اما اگر در یک سال مسکنی را خرید و فروش کرد شامل میشود و به معنای این است که میخواهد با این مسکن تجارت کند و قصد سکونت در آن را ندارد. بنابراین هر کالایی که جنبه مصرفی برای خانوار داشته باشد- چه کالای مصرفی یکبارمصرف چه با مصرف طولانیمدت مانند مسکن- در این صورت باید استثنا شود ولی اگر خواست مکررا خرید و فروش کند باید مشمول مالیات بر عایدی سرمایه شود.»

مالیات عایدی سرمایه اولویت امروز ماست؟

در وضعیت اقتصاد کلان فعلی و تلاطمات موجود در بازارهای چهارگانه ارز، طلا و جواهرات، وسایل نقلیه و مسکن، آیا تهیه و تصویب طرح مالیات بر عایدی سرمایه در اولویت سایر قوانین قرار دارد یا موارد دیگری برای پیگیری و اجرا وجود دارند؟

مهدی سرمست، کارشناس مرکز پژوهشهای مجلس معتقد است: «باید توجه داشت مالیاتهای مختلفی وجود دارد که هریک اثر خود را دارند و میتوان از آنها استفاده کرد، مثلا در سالهای اخیر مالیاتهای خانهها و خودروهای لوکس وضع شد تا با اجرا اثر تنظیمی داشته باشند. اما مالیات بر عایدی سرمایه اثر عامتر و جامعتری خواهد داشت و نسبت به سایر پایههای مالیاتی اولویت دارد. ضمن آنکه ثباتساز است و نمیتوان گفت آن را به شرایط ثبات موکول کنیم. یکی از راههای ایجاد ثبات حذف درخواستهای سوداگری است که باعث تلاطم بازارهای مختلف میشود و باید از همین ابزار استفاده کنیم. همچنین در مقایسه با مالیات بر مجموع درآمد که یک سیستم مالیاتستانی از درآمدهای مختلف اشخاص حقیقی است، بهجای اینکه از مجاری مختلفی اخذ شود از یک مسیر بهدست میآید. اتفاقا مالیات بر عایدی سرمایه و بستر اجرایی که برای این طرح دیدهشده میتواند گام اول تمهید مقدمات این مالیات باشد، لذا قانون مالیات بر عایدی سرمایه درکنار سایر قوانین مالیاتی میتواند اثرات تنظیمی، عدالتی و درآمدی خوبی داشته باشد.

مرتضی زمانیان، عضو هیاتعلمی دانشگاه صنعتی امیرکبیر نیز در پاسخ به این سوال معتقد است: «باید توجه داشت که نمیتوان چند اولویت محدود را مشخص کرد و بعد از آن هر طرح دیگری را با ادعای در اولویت نبودن و کمتر بودن اهمیت، بررسی و اجرا نکرد. شاید بتوان از این منظر نیز به این طرح نگاه کرد که آیا این مالیات در شرایط اقتصادی فعلی نقش مخرب دارد یا نه که اگر نقش مخربی دارد موردتوجه قرار نگیرد تا در دوره ثبات دوباره بررسی شود. اما آنچه به نظر میرسد این مالیات در شرایط فعلی نهتنها مخرب نیست، بلکه ویژگیهای مثبتی نظیر عدالت مالیاتی، تعدیل بخشی از کسری بودجه و جلوگیری از چاپ پول دولت و مهمتر از همه سوداگریهای حاد اقتصاد را کنترل میکند. تمام این موارد حتی در شرایط اقتصادی فعلی مهم است مضافا اینکه بسترهای فنی اجرای این قانون میتواند به اصلاحات جدی مالیاتی در آینده کمککننده باشد.»

خلاف تجربه جهانی و مبانی علم اقتصاد است؟

منتقدان میگویند مالیات سرمایهای که در ایران از آن صحبت میشود از تورم سرچشمه گرفته است، این با شرایطی که یک ملک بر اثر شرایط محیطی رشد کند یا سهام بر اثر انتشار اطلاعات رشد کند، تفاوت دارد. درواقع به اعتقاد آنان عایدی ناشی از شرایط تورمی با آنچه در سطح جهان تحتعنوان عایدی مالیات سرمایه بحث میشود، تفاوت دارد.

زمانیان در پاسخ به این نقد گفت: «درخصوص این موضوع که در یک کشور اگر تورم وجود دارد پس عایدی سرمایه فقط به مالیات مربوط است، باید گفت علاوه بر اینکه در خیلی از کشورهای دنیا حتی کشورهای با اقتصاد پیشرفته تورمهای به نسبت قابلتوجهی داریم -ممکن است این تورم تکرقمی یا حدود ۱۰ درصدی باشد اما با توجه به گذشته اقتصادی این کشورها میزان بالایی است- و مالیات بر عایدی سرمایه بهشکل تعدیلنشده وجود دارد. پس اینکه کشور ما از لحاظ نظری تفاوت دارد، نکته درستی نیست و تنها تورم بیشتری دارد. درعوض این تورم بالاتر معافیتهای زیادی داده شده و اساسا تخفیفهایی که مالیات بر عایدی سرمایه به ازای نگهداری بلندمدت دارایی داده، فرض طراحان این است که نگهداری در بلندمدت دارایی افزایش قیمت دارایی بخش قابلتوجهی در اثر تورم بوده و بهتناسب آن معافیت نیز داده شده، یعنی اینکه نرخ بلندمدت -نرخ مالیات به ازای نگهداری بلندمدت دارایی- کم میشود، نشاندهنده در نظر گرفتن این موضوع توسط قانونگذار است. اما در خصوص این موضوع که در عرض مدت کوتاهی -بازههای چندماهه- دارایی خریدوفروش شود و بابت شوکهای قیمتی افزایش ارزش چشمگیری بهدست آید، میتوان گفت این شوکها خیلی بیشتر از متوسط تورمی است که در اقتصاد وجود دارد و عملا عایدی بیش از نرخ تورم و از خریدوفروشهای کوتاه به دست آمده است. از این جهت کاهشی بودن نرخ مالیات در بلندمدت، تجربه مالیاتی دنیا در این خصوص بهعلاوه اینکه معافیتهای مختلفی برای دارندگان دارایی وجود دارد، این نقد را کمرنگ میکند.»

هدایت تولید با مالیات عایدی سرمایه؟!

یکی از اهداف طرح مالیات بر عایدی سرمایه، هدایت نقدینگی به سمت تولید است. سوال این است آیا در صورت اجرای این قانون، موضوع قفل شدگی و حبس سرمایهها در بازاری که در آن حضور دارند و افزایش هزینه بهکارگیری سرمایه در کسبوکارها رخ نمیدهد؟ به عبارتی با توجه به اینکه طی ۴ دهه اخیر میانگین تورم سالانه در ایران حول و حوش ۲۰ درصد بوده و احتمال شوکهای ارزی هم همیشه هست، آیا بدون مالیات سالانه در بخشهایی مثل زمین و مسکن میتوان جلوی احتکار بلندمدت در این داراییها را گرفت؟ مرتضی زمانیان، عضو هیاتعلمی دانشگاه صنعتی امیرکبیر در پاسخ به این سوال معتقد است: «حتما هرنوع مالیاتی بهتنهایی آثار مثبت و منفی مختلفی میتواند داشته باشد. سوال این است که میتواند موجب قفلشدگی شود؟ بله میشود اما هر نوع قفلشدگی اثر منفی ندارد، مثلا در مورد مسکن کسی مسکن خود را نمیفروشد تا در بازه بلندمدتتری که نرخ مالیات آن کمتر شود کار بدی نکرده است، درعینحال در این مدت هم اجاره میدهد و درواقع در بازار مسکن بهصورت اجاره عرضه شده است و آثار مخرب نمیتواند داشته باشد. اما نکته دوم این است که برای خود قفلشدگی هم راهکارهایی وجود دارد تا جلوی آن گرفته شود. برای مثال دوره تنفس مالیات از زمان تصویب تا اعمال آن دوره معافیت و تنفس وجود دارد تا کسانی که میخواهند سرمایه خود را بفروشند و دچار مالیات نشوند در این بازه کار خود را انجام دهند تا سرمایهها در بازه معافیت به بازار عرضه میشود و حتی میتوان در آن بازار کالای سرمایهای کاهش رشد قیمت و حتی افت قیمت را شاهد باشید. خلاصه آنکه از یک ابزار نمیتوان انتظار کاملی داشت اما میتوان با استفاده از آن هم بستر ایجاد کرده و هم در طول زمان سیاستها و قوانین تکمیلی را تدوین و اجرا کرد.»

در تضاد با مالیات نقل و انتقال است؟

یک سوال این است که آیا حضور مالیات بر عایدی سرمایه -مثلا در حوزه املاک و مستغلات- در کنار مالیات بر نقل و انتقال املاک تضاد ندارد؟ یا هریک نقش مربوط به خود را در نظام مالیاتی دارند؟ مرتضی زمانیان در این باره میگوید: «درخصوص مالیات بر عایدی سرمایه و مالیات بر نقل و انتقال باید گفت که قاعدتا همپوشانی دارند. یعنی هر دو مالیاتی هستند که در زمان مبادله گرفته میشود و درآمدی برای دولت دارند و نمیتوانند اعداد و ارقام بالایی داشته باشند، اما آثار هرکدام متفاوت است و به همین خاطر میتوان گاهی نقشهای مختلفی برای آنان قائل شد. بهترین مثال هم بورس است -البته بورس از این طرح معاف است- اما مالیات بر عایدی سرمایه اگر بخواهد اثری بر مبادلات داشته باشد بر معاملات سوداگرانه اثر دارد. مالیات بر نقل و انتقال اما اینگونه نیست، چون درصدی از قیمت مبادله را شامل میشود، اگر سوداگر از مبادله سود ببرد درصدی هم به حاکمیت بدهد انگیزهای کم نمیشود. درواقع مالیات بر نقل و انتقال سرمایه انگیزه مبادلات الگوریتمی را کاهش میدهد، زیرا انگیزه و ریشه این مبادلات سود بسیار کم در معاملات بسیار متعدد است و اگر قرار باشد تعدد مبادلات انجام دهیم مالیات بر نقل و انتقال ممانعت بیشتری ایجاد میکند. به همین خاطر رفتاری را مالکیت بر سرمایه و رفتاری را هم مالیات بر نقل و انتقال انجام میدهد که متفاوت هم هستند و نمیتوان گفت در تضادند، اما باید در کنار هم تعدیل شوند.»