چرا رشد نقدینگی همچنان صعودی است؟

نقدینگی، یکی از اصلی ترین علت های تورم مزمن کشورمان است. در آخرین گزارش بانک مرکزی نقدینگی رشد ماهانه ۲.۵ درصدی و رشد نقطه ای ۴۱ درصدی را تجربه کرده است. با بررسی عوامل تشکیل دهنده نقدینگی و داده های پولی بانک مرکزی از ابتدای سال ۱۳۸۵ تاکنون، سرعت رشد این شاخص مهم را در سال های اخیر با سرعت متوسط بلند مدت آن مقایسه میکنیم.

اقتصادآنلاین - مرتضی آل غفور؛ رشد نقدینگی در سال های اخیر به یکی از چالش بر انگیزترین موضوعات اقتصادی تبدیل شده است. نقدینگی از دو عامل پایه پولی و ضریب فزاینده پولی تاثیر میپذیرد. افزایش هر یک از این دو مستقیماً بر حجم نقدینگی اثر گذار خواهد بود. کارشناسان کسری بودجه دولت و ساختار نظام بانکی کشورمان را عمده ترین دلایل رشد نقدینگی میدانند. رشد نقدینگی از آن جهت اهمیت دارد که رشد بالاتر نقدینگی نسبت به نیاز درونزای اقتصاد ایران، منجر به شوک های متعدد در بازار های مالی و افزایش قیمت های عمومی میشود. در آخرین گزارش ماهانه بانک مرکزی، نقدینگی در پایان آذر ماه امسال به چهار هزار و چهارصد و بیست و هفت هزار میلیارد تومان رسیده است. این عدد رشد 41 درصدی نقدینگی را در آذر امسال نسبت به زمان مشابه سال قبل نشان میدهد. حال سوال اصلی این است که رشد نقدینگی در سال های اخیر تحت تاثیر چه عواملی است و آیا سرعت رشد آن افزایشی است؟

نقدینگی چیست و از چه عواملی اثر میپذیرد؟

نقدینگی عبارت است از مجموع پول و دارایی های نقدی. این دارایی ها با توجه به میزان نقد شوندگی به دو دسته پول و شبه پول تقسیم میشوند. منظور از پول مجموع اسکناس و مسکوکات موجود، به علاوه سپرده هایی بانکیای است که سرعت بالایی در نقد شوندگی داشته باشند؛ مثلا سپرده های قرض الحسنه متصل به کارت های اعتباری یا سپرده های جاری دارای دسته چک. در مقابل دارایی هایی که سرعت نقدشوندگی پایینی داشته باشند مثل حساب های سرمایه گذاری مدت دار که نقد شدن و خرج کردن آن مستلزم رعایت قوانینی است، شبه پول محسوب میشوند.

اما آنچه میزان نقدینگی در کشور را مشخص میکند میزان پایه پولی و ضریب فزاینده آن است. منظور از پایه پولی، آن پولی است که بانک مرکزی با توجه به دارایی های داخلی و خارجی خود منتشر و آن را در ترازنامه نیز ذکر میکند. اما تغییر در پایه پولی منجر به تغییرات بسیار بیشتری در حجم نقدینگی خواهد شد. به همین دلیل به آن پول پر قدرت نیز گفته میشود.

و منظور از ضریب فزاینده قدرت وام دهی و به چرخش درآوردن پول اولیه منتشر شده توسط بانک های تجاری است. ضریب فزاینده به عوامل مختلفی از جمله نسبت نگهداری پول به سپرده های مدت دار بانکی توسط مردم و نسبتی که بانک مرکزی برای نگهداری سپرده های بانکها مشخص میکند بستگی دارد.

رشد نقدینگی در سالهای گذشته

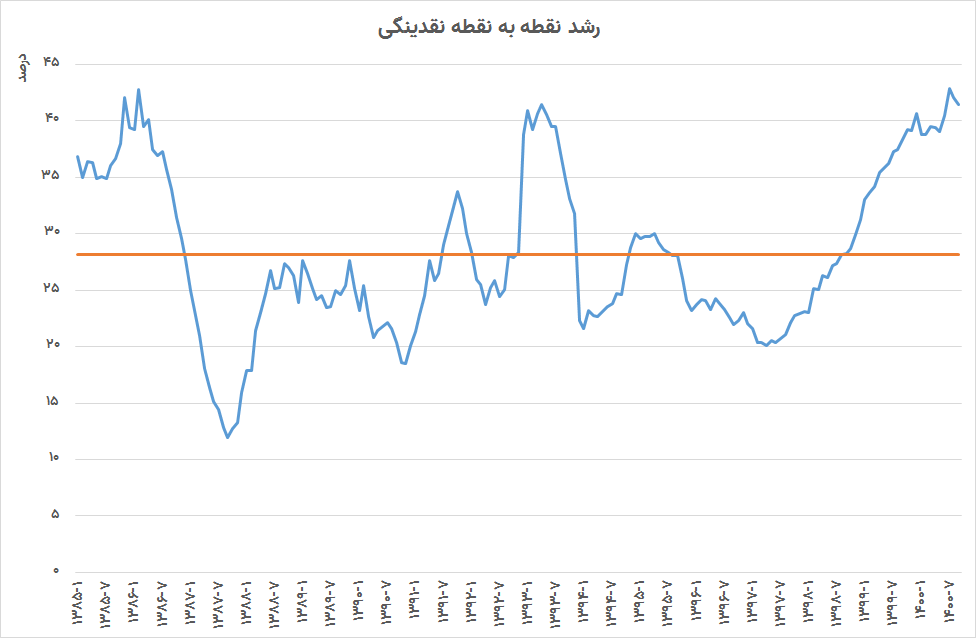

گزارش آذر ماه بانک مرکزی از داده های پولی حاکی از رشد نقطه ای 41 درصدی نقدینگی در این ماه است. این رشد در جایی است که متوسط رشد نقطه ای نقدینگی از ابتدای سال 1385 تا کنون تنها 28 درصد است. نمودار زیر روند رشد نقطه ای نقدینگی و میانگین آن در این سالها را نشان میدهد.

همان طور که از نمودار مشخص است از میانه سال 1397 سرعت رشد نقدینگی افزایشی شده و از انتهای سال 98 به بعد بیشتر از میانگین 15 ساله خود بوده است. بخشی از علت این بالا رفتن سرعت رشد نقدینگی به دلیل رشد پایه پولی و بخشی از آن به دلیل زیاد شدن ضریب نقدینگی است؛ با زیاد شدن ضریب نقدینگی هر تغییری در پایه پولی منجر به تغییر بیشتری در نقدینگی میشود. به طور مثال این ضریب در ابتدای دوره مورد بررسی نزدیک 4.5 و امروز اندکی کمتر از 8 است. به این معنی که هر یک واحد تغییر در پایه پولی، نقدینگی را هشت واحد تغییر میدهد. افزایش همزمان پایه پولی و ضریب فزاینده موجب سرعت گرفتن رشد نقدینگی شده است.

علل رشد پایه پولی و ضریب فزاینده

بانکها با دو محدودیت ذخیره بخشی از سپرده هایشان در بانک مرکزی و نگهداری پول نقد توسط مردم رو به رو هستند. هر چه این دو نسبت بیشتر باشند؛ بانک ها قدرت کمتری در گردش پول اولیه و خلق اعتبار جدید خواهند داشت. نرخ سپرده گذاری بانک ها نزد بانک مرکزی که به نرخ قانونی معروف است در این سالها تغییر بسیار اندکی داشته و عمده دلیل تغییر ضریب فزاینده به تمایل بانک ها به وام دهی، و تمایل مردم به گرفتن وام بر می گردد.

همان طور که پیشتر گفته شد پایه پولی از خالص دارایی های خارجی و داخلی بانک مرکزی تشکیل شده است. دارایی های خارجی بانک مرکزی را طلا و ارز های بانک مرکزی تشکیل داده؛ و دارایی های داخلی بانک مرکزی را بدهی بانک ها و دولت به بانک مرکزی تشکیل داده است.

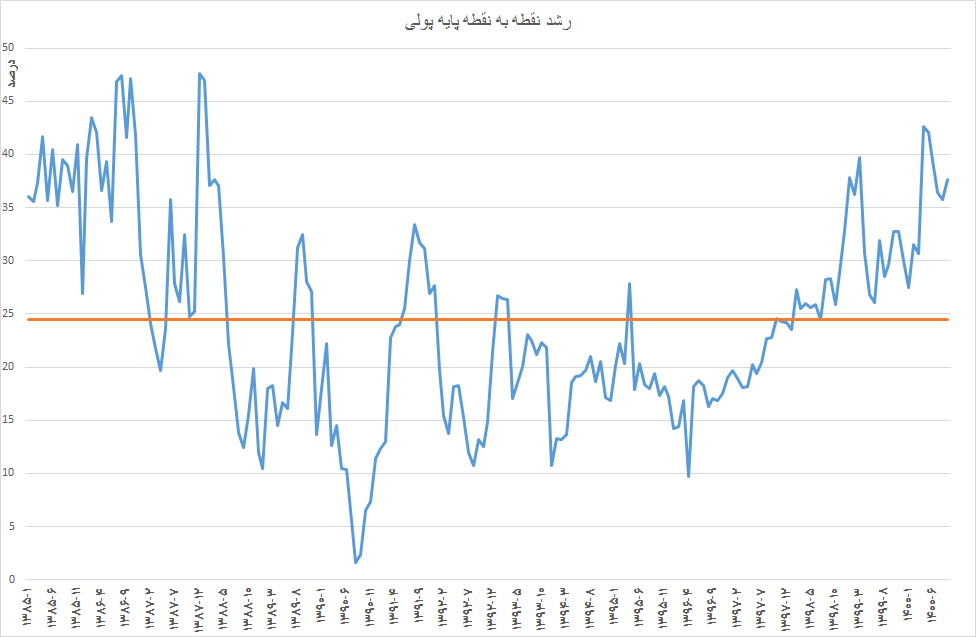

نمودار زیر رشد نقطه ای پایه پولی را از ابتدای سال 1385 تا کنون نشان میدهد. همان طور که از این نموار مشخص است میانگین رشد پایه پولی در این سالها 24.5 درصد بوده است که بدون شک بیش از نیاز اقتصاد کشورمان است. همچنین این نرخ از انتهای سال 97 تا کنون همواره بیش از میانگین بلند مدت خود بوده است.

در این شرایط و تا زمانی که پایه پولی با سرعتی بالاتر از نیاز درونزای اقتصاد در حال افزایش است، رشد متناسب نقدینگی همراه با آن در آینده غیر قابل اجتناب خواهد بود.