سقوط بازارها با پایان دوران پول رایگان

پس از کاهش نرخ بهره و خرید هولناک اوراق قرضه بانک مرکزی در اوایل سال ۲۰۲۰، سرمایهگذاران به این باور رسیدهاند که محرکهای بانکهای مرکزی تقریبا تا ابد ادامه خواهد یافت.

اقتصادآنلاین – اکرم شعبانی؛ به گزارش اکونومیست، امروزه که سرمایهگذاران با پایان دوران پول رایگان کنار میآیند، بازارهای مالی دچار تشنج شدهاند. اکنون بازارها انتظار دارند که نرخ بهره در سال ۲۰۲۲ چهار برابر افزایش یابد چرا که فدرال رزرو اکنون با تورمی مبارزه میکند که رشد شاخص قیمت مصرف کننده را به ۷ درصد رسانده است، سطحی که حتی یک سال پیش، به سختی قابل تصور بود. روز بیست و ششم ژانویه (چهارشنبه ۶ بهمن ماه) فدرال رزرو تایید کرد که به برنامه خرید اوراق قرضه خود پایان خواهد داد و همزمان خبر داد که احتمالا به زودی نرخ بهره را افزایش خواهد داد.

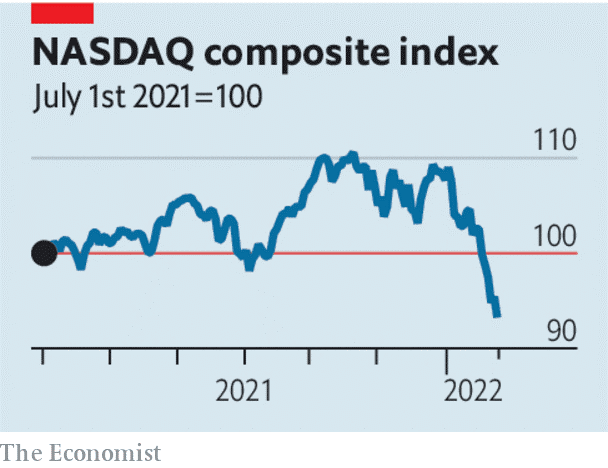

این تغییر سیاستها، مهمترین تغییر در میان بسیاری از بانکهای مرکزی جهان در ماههای اخیر است. اما این مساله اخیرا بر بازارهای مالی اثر گذاشته است. شاخص اساندپی۵۰۰ در بازارهای سهام پس از رسیدن به بالاترین سطح سرگیجهآور تقریبا ۴۰ برابری درآمد در ابتدای سال، ۹ درصد در ژانویه سقوط کرد (بازارهای اروپا و آسیا نیز هر چند کمتر اما در این بازه زمانی سقوط کردهاند.) نوسانات روزانه بازارها به همان اندازه قابل توجه بوده که منعکس کننده تلاش سرمایهگذاران برای هضم عواقب کاهش حجم نقدینگی است.

یکی از عوامل تاثیرگذار، تغییر قیمت داراییهای با سررسید بلندمدت است. با سقوط نرخهای بهره در طول همهگیری، ارزش اوراق بهادار با بازپرداختها بلندمدت افزایش یافت. سهام شرکتهای فناوری مانند زوم و نتفلیکس که قبلا به سمت دورکاری و سرگرمیهای خانگی تغییر یافته بود، حتی با از بین رفتن بازده اوراق قرضه مطلوبتر به نظر میرسند. افزایش آنها بازار سهام آمریکا را به حرکت درآورد. با این حال اخیرا نرخهای بهره واقعی بلندمدت با پیشبینی انقباض پولی افزایش یافته و باعث تغییر وضعیت شده است. چرخش برای سوداگرانهترین سهام و ابزارهای جدید مانند ارزهای دیجیتال چشمگیر بوده است.

نمودار شاخص نزدک در بورس آمریکا

پیش بینی تاثیر نرخهای بهره بالاتر بر بخش حقیقی اقتصاد سختتر است. پول فوق العاده ارزان به شرکتها اجازه داد تا در سال ۲۰۲۱ سرمایه زیادی جذب کنند، رونقی که دیگر تکرار نخواهد شد. با افزایش قیمت مسکن، خریداران مسکن وامهای بزرگی دریافت کردند. شرکتهای که شرایط مالی مناسبی نداشتند، از وامهای مورد حمایت دولت استفاده کردهاند. نسبت بدهی دولت به تولید ناخالص داخلی به دلیل کسری بودجه زیاد و پایدار در جهان ثروتمند و سقوط رشد اقتصادی در بسیاری از اقتصادهای نوظهور افزایش یافته است.

بدهی بالا، اقتصاد جهان را نسبت به تغییرات سیاستهای پولی حساستر میکند. بانکهای مرکزی باید نرخها را به اندازهای افزایش دهنده که تورم را مهار کنند، اما نه به اندازهای که با افزایش بار بهره، اقتصادها را وارد رکود کنند. اگر سیاست های پول محدودتر در فدرال رزرو باعث آشفتگی در بازارهای نوظهور شود، عواقب آن میتواند در اقتصاد آمریکا سرریز شود.

به دلیل خطر جنگ در اوکراین و عدم قطعیتهای مرتبط با همهگیری کرونا، بانک های مرکزی با خطراتی مواجه میشوند. اقتصاددانان در تلاش هستند تا پیشبینی کنند که چه تعدادی از افراد که در سال ۲۰۲۰ کار خود را ترک کردهاند در نهایت به کار باخواهند گشت – و هر اندازه که میزان بازگشت به کار بیشتر باشد، احتمال وقوع یک مارپیچ مخرب قیمت – دستمزد کمتر میشود.

آنها همچنین با تردیدهایی در مورد اینکه چه زمانی مصرف کنندگان هزینههای خود را به سمت خدمات بازمیگردانند دست و پنجه نرم میکنند و از فشار صعودی بر قیمت کالاها ناشی از زنجیرههای تامین ناکارآمد میکاهد. تفسیر دادههای اقتصادی دشوارتر شده است. برای مثال، اگر خردهفروشی کاهش پیدا کند، آیا منعکس کننده ضعف اقتصادی است یا بازگشت به سمت الگوهای عادی مصرف؟

عدم اطمینان در مورد قدرت اقتصاد جهانی و توانایی آن برای مقاومت در برابر نرخهای بالاتر، همراه با انگشتهای ماشهای چرخاننده بانکهای مرکزی که نگران تورم هستند، به این معنی است که بازارها وارد فاز جدیدی میشوند. در بخش عمدهای از دوران همهگیری، پول ارزان، قیمت داراییها را به بالاترین سطح شگفت انگیز رساند، حتی در شرایطی که اقتصاد جهان در رکود قرار داشت. امروزه آنها گره محکمی به سرنوشت اقتصادی خوردهاند.