همه چیز درباره عرضه اولیه پروپیلن جم/ تازه وارد گروه شیمیایی چه ویژگیهایی دارد؟

شرکت پلی پروپیلن جم فردا به عنوان پانصد و سی و یکمین نماد درج شده بر تابلوی معاملات بورس در پرتفوی سهامداران مینشیند.

اقتصاد آنلاین - محمد امین خدابخش؛ فردا چهارمین عرضه اولیه بازار سهام در سال جاری انجام خواهد شد. این عرضه اولیه که متعلق به شرکت پتروشیمی پلی پروپیلن جم است دومین عرضهای خواهد بود که تا این مقطع از سال 98 در بورس تهران انجام میشود.

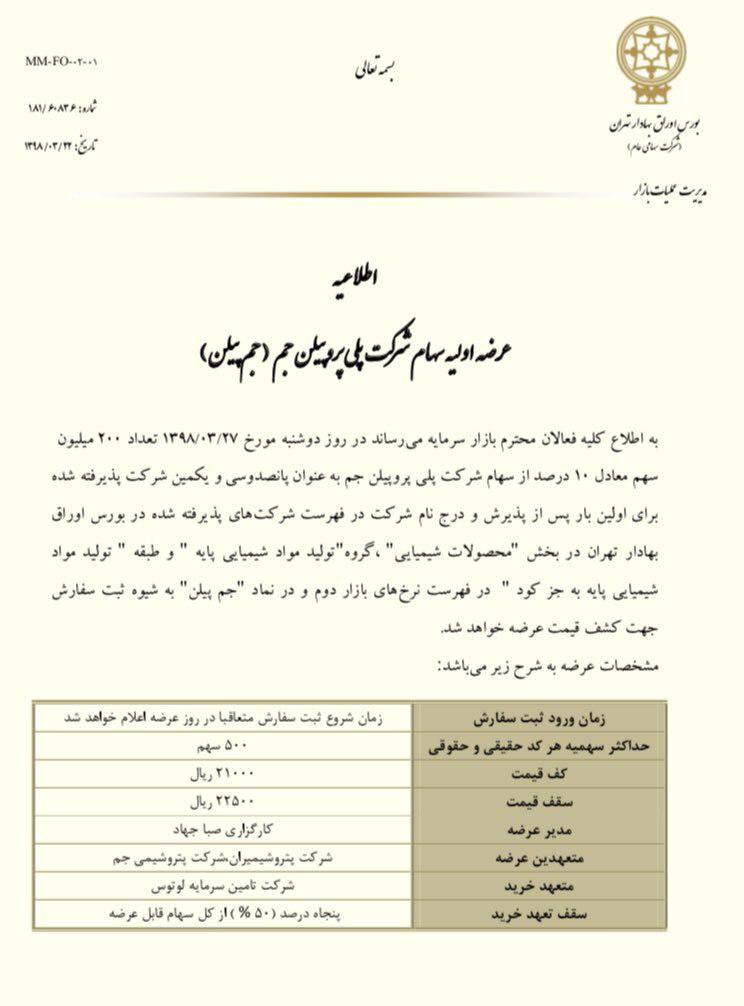

بر این اساس شرکت پلی پروپیلن جم در روز دوشنبه به عنوان پانصد و سی و یکمین نماد درج شده بر تابلوی معاملات بورس در پرتفوی سهامداران مینشیند. نماد یاد شده که در بخش محصولات شیمیایی درج نماد شده است، با 200 میلیون سهم معادل 10 درصد از کل سهام شرکت، در معرض عرضه و تقاضای معاملهگران قرار خواهد گرفت. بازه قیمتی سهام یاد شده بین دوهزار و 100 تومان تا دو هزار و 250 تومان در نظر گرفته شده و انتظار میرود کشف قیمت در سقف این بازه (قیمت دو هزار و 250 تومان) صورت بگیرد.

ترکیب سهامداران و پیشینه «جم پیلن»

شرکت پتروشیمی جم پلی اتیلن یکی از طرحهای ملی شرکت صنایع پتروشیمی در منطقه ویژه پارس است که قبلاً به عنوان یکی از واحدهای زیر مجموعه شرکت پتروشیمی جم فعالیت میکرده و در سال ۸۲ از این مجموعه جدا شده است. به موجب این جدایی، پلی پروپیلن جم در سال ۱۳۸۳ در منطقه آزاد انرژی پارس در عسلویه تاسیس شده است و تا به امروز در تولید گریدهای مختلف از پلی پروپیلن شامل هموپلیمر، کوپلیمر تصادفی، کوپلیمر ضربهپذیر (هتروفاز) فعالیت داشته است. هم اکنون سهامداران عمده این شرکت دو شرکت پتروشیمیران و پتروشیمی جم هستند که هر کدام به ترتیب مالکیت ۵۱ درصد و ۴۹ درصد از سهام شرکت پلی پروپیلن جم را در اختیار دارند.

نگاهی به محصولات و ظرفیتهای شرکت

این نماد که پس از «زشریف»، «تاصیکو» و «دکپسول» به بازار سهام میآید، در مساحتی بالغ بر 80 هزار متر مربع انواع گریدهای پلی پرو پیلن را تولید میکند و به عنوان بزرگترین تولید کننده پلی پروپیلن کشور 300 هزار تن ظرفیت دارد. مطابق با آنچه در جلسه معارفه «جم پیلن» مطرح شده است به میزان 34 درصد از کل پلی پروپیلن تولیدی در کشور را تولید میکند که این میزان سودآوری خوبی را برای شرکت رقم زده است. البته باید به خاطر داشت که اگرچه شرکت بیش از هر چیز به تولید پلی پرو پیلن شناخته شده است، با این حال این فرآورده تنها محصول تولیدی «جم پیلن» نیست. چراکه زیر ساختهای «جم پیلن» هم اکنون به جز پلی پروپیلن به تولید HP564S و ترپلیمر نیز اختصاص یافته است.

بر اساس آنچه که در جلسه معارفه «جم پیلن» به آن اشاره شد، این شرکت به جز محصولات یاد شده موفق به تولید فرآوردهای با نام EP3130UV Jampilen شده است که در تولید سپر خودرو کاربرد دارد و هم اکنون توانسته مجوزهای لازم از وزارت صنعت، معدن و تجارت (صمت) را نیز کسب کند.

نگاهی به ساختار مالی «جم پیلن»

شرکت پلی پروپیلن جم (جم پیلن) فردا در شرایطی به بازار سهام قدم میگذارد که با سرمایه دو هزار میلیارد تومانی با فرض فروش هر سهم به قیمت ۲۲۵۰ تومان ارزشی بالغ چهار هزار و پانصد میلیارد تومان خواهد داشت. همین امر موجب شده تا «جم پیلن» یکی از شرکتهای گران قیمت عرضه شده در بورس تهران است.

صورتهای مالی «جمپیلن» نشان میدهد که در سه دوره مالی گذشته، سودآوری شرکت در مسیر رشد قرار داشته است. بر این اساس سود هر سهم شرکت در سالهای 95، 96 و 97 به ترتیب (با احتساب سرمایه جدید)132، 179 و 326 تومان بوده است. از آنجاییکه این شرکت مواد اولیه خود را از طریق شرکت پتروشیمی جم تامین میکند، در سال گذشته همزمان با اورهال پتروشیمی جم پس از شش سال مجبور به انجام اورهال شده است. با این حال «جم پیلن» موفق شده تا ۶۵۱ میلیاردتومان سود بر ای سال 97 شناسایی کند که رشد تقریبا دو برابری نسبت به سال ۹۶ را نشان میدهد. می توان انتظار داشت که در سال مالی 98 «جم پیلن» سود به مراتب بهتری نسبت به سال مالی قبل بسازد. مطابق با آنچه که در جلسه معارفه شرکت مطرح شده است، مدیرمالی شرکت حصول هزار 600 میلیارد تومان سود را برای سال مالی 98 ممکن دانسته و در جهت دست یابی به آن ابراز امیدواری کرده است. نکته دیگری که «جم پیلن» را از سایر رقبا متمایز میکند، معافیت مالیاتی شرکت است که تا سال 1407 تداوم خواهد داشت.

تازه وارد بورسی در راه مجمع

دیگر نکتهای که در مورد این عرضه اولیه قابل توجه است این است که شرکت پلی پروپیلن جم در حالی پا به جمع نمادهای بورسی میگذارد که تنها زمان اندکی تا برگزاری مجمعه عمومی سالانه آن مانده است. این شرکت درحالی 27 خرداد ماه یعنی فردا به روش بوک بیلدینگ عرضه میشود که در روز دوم تیرماه یعنی تنها پنج روز پس از عرضه اولیه به مجمع عمومی سالانه میرود. به عبارت دقیقتر تنها دو روز معاملاتی برای انجام معاملات این نماد پس از عرضه فرصت خواهد بود. این موضوع به نوبه خود میتواند نقشی منفی در استقبال از این عرضه اولیه ایفا کند. با توجه به اینکه در عرضههای قبلی به طور میانگین نزدیک به 400 هزار کد معاملاتی در فرآیند عرضه شرکت کرده بودند، در صورتی که همین میزان کد معاملاتی در عرضه فردا شرکت کنند، به هر کد 500 سهم خواهد رسید. از این رو هر کد معاملاتی برای شرکت در عرضه یاد شده باید یک میلیون و 125 هزار تومان هزینه کند.