جایگاه بانکهای خصوصی در اقتصاد ایران

وابستگی اقتصاد ایران به نظام بانکی بیش از ٩٠ درصد است. شاید این همان دلیلی است که این بخش نیز مانند کل اقتصاد ایران با بحرانهای ویژه و ساختاری مواجه است.

به گزارش اقتصادآنلاین به نقل از اعتماد، نظام بانکی ایران پس از انقلاب با یک تحول مهم مواجه شد و آن عبارت بود از ملی کردن بانکها و پایان فعالیت بانکهای خصوصی در کشور. سیستم بانکهای دولتی در هر کشوری خود را حامی تولید ملی میداند و مجبور است به سیاستهای تکلیفی از سوی دولت گردن نهد. در این نقطه معضلاتی وجود دارد که در هر نظام دولتی نیز بروز پیدا میکند. در سه دهه اخیر یک پاسخ به همه این مشکلات داده شده است: خصوصیسازی. امروز دیگر مانند گذشته خصوصیسازی شعاری گیرا نیست، زیرا با اجرای طرحهای خصوصیسازی و مصائب آن بسیاری عطای این اصلاح را به لقایش بخشیدند و خواهان دولتی ماندن صنایع هستند. این مهم به ویژه در میان کارگران صنایع طرفداران بسیاری دارد چرا که تجربه خصوصیسازی در صنایع بیشترین مشکلات را برای کارگران به وجود آورد. با این وجود خصوصیسازی در نظام بانکی نیز با حواشی همراه شد که به نظر میرسد بستر بسیاری از بیانضباطیهای پولی صورت گرفته طی هشت سال دولتهای نهم و دهم را فراهم کرده است.

خصوصیسازی مسالهای است که اگر با دقت و وسواس کامل انجام نشود، مشکلات هولناکی را به وجود میآورد. مسائلی که مشابه آن را در واگذاریهای بخش صنعت نیز میتوان مشاهده کرد. باید توجه داشت بخش پولی در اقتصاد فعلی جهان، بخشی بسیار مهم است و عدم نظارت کافی بر این بخش و نبود مقررات لازم بحرانهای بزرگی را ایجاد میکند مشابه آنچه در سال ٢٠٠٨ اقتصاد کشورهای توسعه یافته را درگیر خود کرد. پس از آنکه برنامه سوم توسعه به تصویب رسید؛ تدوین آییننامه بانکهای خصوصی بر عهده شورای پول و اعتبار گذاشته شد. این شورا در جلسهای که میانه آذرماه ١٣٧٩ برگزار و آییننامه بانکداری خصوصی را به تصویب رساند، در همان جلسه اجازه فعالیت به سه بانک غیردولتی داده شد تا رسما پرونده فعالیت بانکهای خصوصی در کشور باز شود. در همین راستا هم در سال ١٣٨٠ مقررات ویژه مربوط به بانکهای غیردولتی، تهیه و ابلاغ شد؛ در این مرحله مشخص شد بانکهای خصوصی چه سهمی از پایه سرمایه خود را میتوانند به اشخاص حقیقی یا حقوقی وام دهند. با وجود اینکه قرار بود بانکهای خصوصی به رقابتی شدن فضا کمک کنند، در عمل تصمیمهای دیگری اتخاذ شد.

یکی از مفاد مصوب سال ١٣٨٠ میگوید: تعیین نرخ سود علیالحساب سپردهها و نرخ سود مورد انتظار تسهیلات بر عهده بانکهای غیردولتی است اما به آنها توصیه شد تا بانکهای خصوصی نرخ سود علیالحساب سپردهها را دو تا سه درصد بالاتر از نرخهای مصوب شورای پول و اعتبار تعیین کنند.

در این میان پرسش این است که اگر قرار بود فضا رقابتی شود، بانکهای خصوصی چرا حقوق بیشتری از بانکهای دولتی دارند؟ اگر مساله صرف حمایت دولت از بانکهای دولتی و توان بیشتر این بانکها باشد، باید مدنظر داشت که بانکهای دولتی سالانه موظف هستند تسهیلات تکلیفی را به بخشهای مختلف از جمله صنعتی و تولیدی اختصاص دهند تا به تعبیری از این بخشها حمایت کنند. هر چند این حمایتها هیچگاه کافی و دقیق نبوده اما این هدف وجود داشت. الزامی که در دستورالعمل کاری بانکهای خصوصی وجود نداشت.

در حقیقت در سیستم بانکهای خصوصی تولید همچنان در مرکز توجهات قرار ندارد.

خصوصیسازی شدیم، رقابتی هرگز

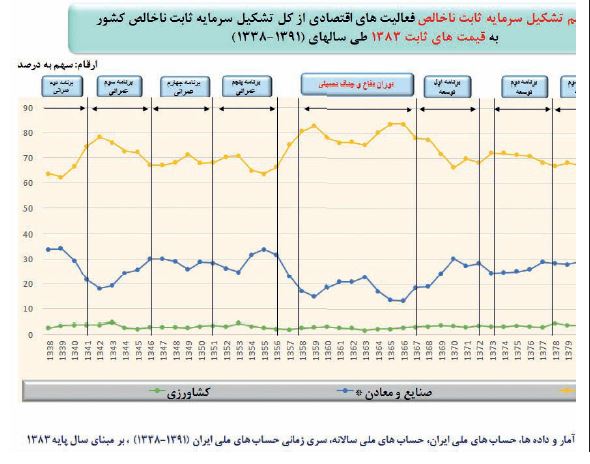

زمانی که ماده ٩٨ قانون برنامه سوم توسعه که، تاکید اصلی آن بر «افزایش رقابت» در بازارهای مالی بود به تصویب رسید و اجازه فعالیت به بانکهای خصوصی داده شد در عمل قوانین و مقررات به جای اینکه رقابت بین بانکها را رقم بزند منافع بانکهای خصوصی مدنظر قرار گرفت. این مهم سبب شد سهم بخش صنعت و معدن از مانده تسهیلات اعطایی بانکها کاهش یابد به طوری که در سال ١٣٩١ سهم تشکیل سرمایه ثابت ناخالص این بخش به ۱۶/۹ درصد کاهش یافت اما سهم بخش خدمات ۷۹/۷ درصد اعلام شد. این در حالیاست که هفت سال پیش از آن دولت نهم در حالی کار خود را آغاز کرد که سهم صنعت ١٤ درصد بیشتر و سهم بخش خدمات حدود ١٥ درصد کمتر بود. بانکهای خصوصی هنگامی که این امکان را یافتند که با نرخ بالاتر سود به جذب سپردهها اقدام کنند، درنهایت بخش وسیعی از منابع مردم به سمت این بانکها رفت. در سال ١٣٨١ بانکهای خصوصی۱/۶ درصد سپردههای مردم و بانکهای دولتی ٤/٩٨ درصد از کل سپردهها را در حسابهای خود داشتند.

این رقم در سال ١٣٩٤ تغییر کرد و۷۱/۷ درصد از سپردههای مردم در بانکهای خصوصی جذب شد. با وجود افزایش سرمایه و سپردهگذاری در بانکهای خصوصی، اتفاق چشمگیری در حوزه تولید و اشتغال رخ نداد. این امر به تدریج در اقتصاد ایران سهم بخش مالی را افزایش داد. این تغییر پارادایم در دولتهای نهم و دهم بهترین فرصت را یافت تا اینبار نقش بخش مالی را بهشدت مهم کرده و سهم آن را از کل اقتصاد ایران افزایش دهد. علاوه بر موارد پیشتر گفته شده تصمیمهای دیگری هم برای سیستم بانکی گرفته شد. به طور مثال به بانکهای خصوصی اجازه داده شد الزامات مربوط به «رعایت سهمیهبندی تسهیلات در بخشهای مختلف اقتصاد» را کنار بگذارند. همچنین بر اساس مصوبه هیات وزیران در سال ٨١، بانکهای دولتی اجازه یافتند که تسهیلاتی به بخشهای غیردولتی از جمله بانکهای خصوصی بدهند و از این راه بخش مهمی از منابع بانکهای دولتی هم در اختیار بانکهای خصوصی قرار گرفت.

از سوی دیگر بند ب تبصره ٣ قانون بودجه سال ١٣٨٣ که در برنامه چهارم توسعه نیز مصوب سال ٨٤ تاثیرات مهمی بر وضعیت اقتصادی کشور گذاشت. مهمترین اتفاقی که پس از تصویب این قانون افتاد این بود که منابع بانکی این امکان را یافتند که کمتر در بخش واقعی اقتصاد تسهیلات دهند و بیشتر بر فعالیتهای غیرتولیدی دست گذارند. طبق ماده ١٠ قانون برنامه چهارم، هرگونه سهمیهبندی تسهیلات بانکی به تفکیک بخشهای مختلف اقتصادی و مناطق مختلف تنها از طریق منابع یارانه نقدی توسط دولت به بانکهای خصوصی امکانپذیر شد.

بر این اساس و زمانی که برخی از بانکهای دولتی نیمهخصوصی شده بودند، رییس دولت وقت منابع مالی دولتی را نیز از طریق این سیستم وارد اقتصاد کرد موضوعی که موجب نحیفتر شدن بانکهای دولتی شد و تسهیلاتی که قرار بود به بخش صنعت و تولید اختصاص یابد کمتر از پیش شد. این در حالی است که در بند «ب» همین قانون آمده است که الزام بانکها به پرداخت تسهیلات با نرخ کمتر در غالب عقود اسلامی، در صورتی مجاز خواهد بود که ما بهالتفاوت از طریق یارانهها یا وجوه اداره شده توسط دولت تامین شود.

ضربهای کاری به بانکهای دولتی

از سوی دیگر طرح بنگاههای زودبازده که در سال ١٣٨٤ به تصویب رسید، هم به مشکلات تولید در کشور دامن زد به ویژه که از سال ١٣٨٥ هم تحریمهای بلوک غرب علیه ایران تشدید شد و تولیدکنندگان کشور را بیش از پیش در معرض تنگنا و مخاطره قرار داده بود.

بر اساس آییننامه اجرایی گسترش بنگاههای کوچک اقتصادی زودبازده، مصوب ١٩ آبانماه سال ١٣٨٤ هیات وزیران، بانکهای دولتی موظف شدند تسهیلات مورد نظر این مصوبه را تامین کنند.

بر اساس آمارها، تا پایان سال ١٣٩١ تسهیلات ارایه شده به این بنگاهها به رقم ٢٨ هزار و ٤٠٠ میلیارد تومان رسید. این حجم از تسهیلات، از یک سو منابع بسیار زیادی را از بانکهای دولتی خارج کرد و از سوی دیگر هم توفیقی در زمینه تولید و اشتغال نداشت. اتفاقی که ماحصل اجرای این برنامه بود تضعیف بانکهای دولتی و افزایش نقدینگی بود بدون اینکه اثر مثبتی هم حاصل شود.

تورم سالهای نخستین دهه ٩٠ مستقیما به اجرای این برنامه بازمیگردد. همزمان با این طرح و در همان سالهای ابتدای برنامه چهارم توسعه ماده ١٠ برنامه چهارم توسعه نیز اجرا شد و یک سال بعد یعنی در سال ١٣٨٥ تحریمهای غرب علیه ایران شدت گرفت. همزمانیای که باعث شد تا این موارد دستبهدست یکدیگر داده و تولید را رنجورتر کنند که همچنان و پس از ١٠ سال هنوز این بخش در کشور نیازمند حمایت و کمک است. به این ترتیب بخش مولد اقتصاد ایران که تنها بخشی است که اشتغالزایی و ایجاد ثروت واقعی را ممکن میکند روز به روز تحت فشار بیشتر قرار گرفت. از قضا نظام بانکی تضعیف شده دولتی در کنار تصمیمهای اشتباهی که رییس دولت نهم گرفت فشار را بر بخش تولید مضاعف کرد.

مثلا میتوان به صورتهای مالی ارایه شده در بورس برای بانکهای غیردولتی و شرکتهای پتروشیمی توجه کرد. در این رابطه با بررسی عملکرد ١٧ بانک غیردولتی نشان داده میشود که سود سهام مصوب مجمع و سود قابل توزیع بین سهامداران از سال ١٣٨٦ افزایشی بوده و در پایان سال ١٣٩٣ به رقم عجیب ٦ هزار و ٢٠٠ میلیارد تومان رسیده است. نظام بانکی در شرایطی با تصمیمهای مشکلساز مواجه شد که وضعیت اقتصاد کشور به مراتب بهتر از امروز بود. سوگیریهای اقتصاد کشور، مشابه تعدیل ساختاری در بسیاری از کشورهای جهان سوم است و از قضا برخی عوارض مشابه با روند جهانیسازی شدن در دیگر کشورها، در ایران نیز خود را نمایان کرده است. تغییر قوانین براساس الگوهایی که در بعضی کشورها موفقیتآمیز بوده لزوما به معنای پا در راه درست گذاشتن نیست. تعدیل ساختاری به ویژه از زمان فروپاشی دیوار برلین، جز چند کشور مانند آلمان شرقی، در کمتر کشوری موفق بود.

در روسیه خصوصیسازی مافیایی از صاحبان قدرت پیشین را تحت عناوین جدید، صاحب ثروت کرد، البته در کشورهای جداشده از شوروی هم وضعیت کموبیش بر همین منوال است. در ایران نیز در نبود توجه کافی به ابعاد خصوصیسازی، واگذاری بنگاهها به نهادهای شبهدولتی و... هر کدام مصائبی را با خود به همراه داشتند، شاید لازم باشد مقامهای دولتی اینبار بیشتر تامل کنند و با بررسی ضعفهای گذشته و جهانی این رویه، راههای دیگر را نیز مورد توجه قرار دهند.