چگونه یک صندوق مختلط بازدهی بالاتری از صندوقهای اهرمی کسب کرد؟

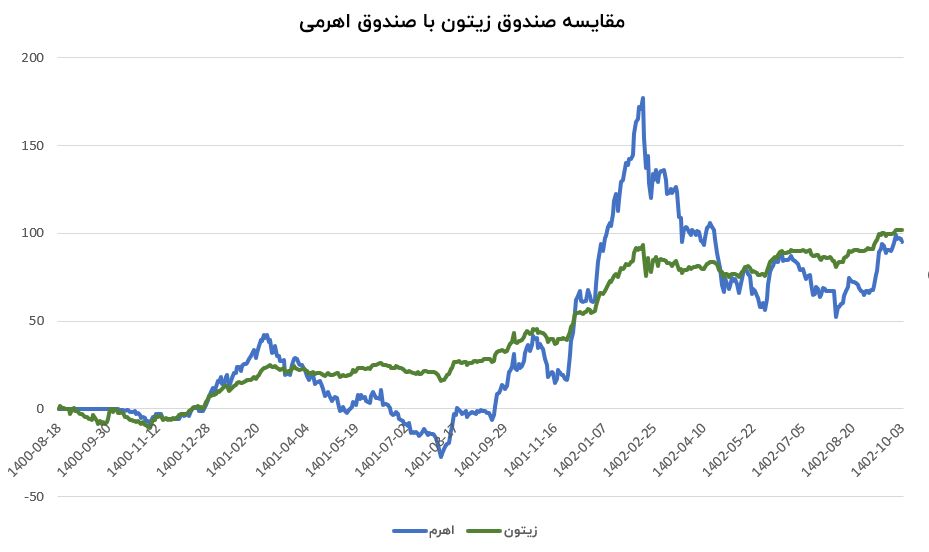

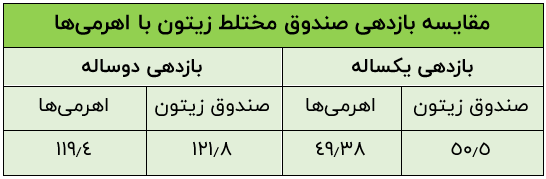

اخیرا در شبکههای اجتماعی مقایسه بحث برانگیزی از عملکرد صندوق مختلط زیتون منتشر شد که نشان میداد در مقاطع 1 و 2 ساله بازدهی بالاتری از صندوقهای اهرمی داشته است، در این مقاله قصد داریم جزئیات این مقایسه را منتشر کنیم.

به گزارش اقتصاد آنلاین، اخیرا در شبکههای اجتماعی مقایسه بحث برانگیزی از عملکرد صندوق مختلط زیتون منتشر شد که نشان میداد در مقاطع 1 و 2 ساله بازدهی بالاتری از صندوقهای اهرمی داشته است، در این مقاله قصد داریم جزئیات این مقایسه را منتشر کنیم.

مقایسه منتشر شده نشان میدهد در دو بازه زمانی 1ساله و 2ساله صندوق مختلط زیتون بازدهی بالاتری از صندوقهای اهرمی داشته است.

مقایسه صندوقهای سرمایهگذاری با یکدیگر امری رایج است، اما آنچه مقایسه اخیر را متمایز کرده مقایسه یک صندوق کمریسک یعنی مختلط زیتون با پرریسک ترین نوع صندوق یعنی اهرمیها بود. در ابتدا باید به تفاوتهای صندوقهای مختلط و اهرمی توجه کنیم.

تفاوتهای صندوقهای مختلط و اهرمی

مهمترین تفاوت صندوقهای مختلط با اهرمی ترکیب دارایی آنهاست، صندوقهای مختلط حداکثر میتوانند تا 60 درصد سهام در پرتفوی و حداقل 40 درصد اوراق و سپرده بانکی داشته باشند ولی اهرمیها میتوانند تا 100 درصد در سهام باشند.

همچنین صندوقهای اهرمی مکانیزم اهرم دارند که میتوانند بازدهی صندوق را بسته به ضریب اهرم(اعتباری از واحدهای عادی صندوق) تا چند برابر نسبت به صندوقهای سهامی و مختلط افزایش دهند که البته در ریزش بازار نیز اهرمیها بیشتر از صندوقهای عادی افت میکنند.

اما چگونه صندوق زیتون بازدهی بالاتری از اهرمی داشته است؟

کلید پاسخ به سوال را باید در دورههای نزولی شاخصکل بورس جستجو کرد، همانطور که اشاره شد صندوقهای اهرمی به همان میزان که در دورههای صعودی رشد میکنند در شرایط نزولی ریزش میکنند که بالاتر از صندوقهای سهامی عادی نیز هست. این موضوع در مورد صندوقهای مختلط کاملا متفاوت است و در دورههای ریزش بازار از صندوقهای سهامی و اهرمی کمتر افت میکنند چرا که میتوانند تا 60 درصد از دارایی خود را در اوراق درآمد ثابت و سپرده بانکی سرمایهگذاری کنند، بنابراین مشاهده میکنیم صندوق مختلط زیتون بازدهی هموار و بدون نوسان بالایی داشته است.

نکته دیگر بازدهی بالای صندوق زیتون در بازار رنج است، در مقاطعی که بازار به اصطلاح رنج است یعنی عرضه و تقاضا تقریبا برابر است و قیمتها در یک محدوده خاصی قرار میگیرد، صندوق زیتون میتواند با حداقل 60درصد دارایی خود در سپرده بانکی و اوراق سود بسازد. بازار رنج را شاید بتوان بدترین حالت برای صندوقهای اهرمی دانست چرا که نه تنها رشد قیمت ندارند بلکه ارزش صندوق برای جبران حداقل سود تضمین شده سرمایهگذاران عادی صندوق کاهش نیز مییاید.

اما در مورد صندوق زیتون به طور مشخص هنر بهرهمندی از آپشن یا قراردادهای اختیار معاملات مشهود است، معاملات آپشن در بازارهای صعودی بازده بالقوه بیشتری را برای معاملهگران به ارمغان میآورند، اما در بازارهای ساکن یا رو به افت هم به دلیل پوشش ریسکی که دارند، ابزار بسیار قدرتمندی به حساب میآیند که به نظر میرسد مدیران صندوق زیتون از این ابزار برای کنترل ریسک به خوبی بهره گرفته اند.

*با این وجود این سوال همچنان مطرح است که مقایسه بین این دو نوع صندوق متفاوت صحیح است؟

دیدگاههای موافق و مخالف مقایسه صندوق زیتون و اهرمی

دیدگاه موافقان: مقایسه صندوق مختلط زیتون و اهرم موافقان و مخالفان زیادی داشت؛ موافقان معتقد هستند هدف اصلی سرمایهگذاران کسب بالاترین سود با کمترین ریسک ممکن است و از این جهت مقایسه انواع صندوقها کاملا درست است و اینکه صندوق زیتون به عنوان یک صندوق کمریسک توانسته بازدهی بهتری از صندوقهای پرریسک اهرمی کسب کند، قابل تقدیر است.

از طرفی موافقان معتقدند صندوق زیتون بازدهی هموار، کم نوسان و رو به رشدی داشته و سرمایهگذاران در هر نقطه ورود و خروجی میتوانند با سود یا حداقل سر به سر پول خود را از این صندوق خارج کنند درحالی که صندوقهای اهرمی و سهامی در افتهای بازار از 40 تا 100 درصد افت ارزش را تجربه کردند و هنوز هم به بالاترین ارزش خود نرسیدند.

ویژگی دیگری که موافقان صندوق زیتون به آن اشاره کردند، نداشتن حباب یا اختلاف قیمت تابلو با خالص ارزش دارایی NAV صندوق زیتون در مقایسه با اهرمیها است. معمولا قیمت تابلوی صندوقهای اهرمی بالاتر از ارزش خالص دارایی این صندوقها است که در زمانهای ریزش بازار ضرری مضاعف به سرمایهگذاران تحمیل میکند در حالی که قیمت تابلوی صندوق زیتون با خالص ارزش دارایی صندوق کاملا برابر است.

دیدگاه مخالفان: مخالفان این مقایسه معتقدند ماهیت و ریسک صندوقهای اهرمی و مختلط متفاوت است و مقایسه این صندوقها صحیح نیست، آنها مطرح میکنند در بازههای زمانی کوتاه بعضا صندوقهای اهرمی بازدهیهای بالای 50 الی 100 درصدی داشتهاند که نباید آن را نادیده گرفت.

مخالفان بهرهمندی از فرصتهای صعودی بازارسرمایه با مکانیزم اهرم و امکان نوسانگیری را مهمترین ویژگی این صندوقها میدانند و معتقدند لزوما بازدهی بلندمدت را نباید هدف اصلی این صندوقها دانست.

جمع بندی و نتیجهگیری

مقایسه عملکرد صندوقهای سرمایهگذاری در بازههای زمانی مختلف با معیارهایی مانند بازدهی، بازدهی نسبت به شاخص، حجم دارایی، ارزش معاملات و... میتواند منجر به ایجاد رقابت جدی میان نهادهای مالی و مدیران صندوقهای سرمایهگذاری شود. به نظر میرسد مقایسه عملکردی انواع مختلف صندوقهای سرمایهگذاری از سهامی گرفته تا اهرمی و مختلط و بخشی و... در بازههای زمانی مختلف نیز اهمیت زیادی دارد چراکه نشان میدهد لزوما ریسک بیشتر مساوی با سود بیشتر نیست و در مقاطع مختلف میتواند متفاوت باشد.