توکنومیک (Tokenomic) چیست؟

توکنومیک (Tokenomic)، در اصل از ترکیب دو کلمه (Token) و (Economy) ساخته شده است و به مفهوم اقتصاد توکنی یک پروژه اشاره دارد. این عبارت در چند سال اخیر برای توصیف ریاضیات و مشوقهای حاکم بر داراییهای رمزنگاری شده، به یک اصطلاح محبوب تبدیل شده است. توکنومیک شامل همه چیز در مورد مکانیک و نحوه عملکرد این نوع داراییها و همچنین نیروهای روانی یا رفتاری است که میتواند ارزش آنها را در دراز مدت تحت تأثیر قرار دهد.

اقتصاد آنلاین – حسین قطبی؛ پروژههایی که با توکنومیکهای خوب طراحی شدهاند، به احتمال زیاد در درازمدت موفق میشوند، زیرا آنها طراحی خوبی برای تشویق خرید و نگهداری کوین(توکن) خود انجام دادهاند. پروژههای با توکنومیک ضعیف محکوم به شکست هستند، زیرا مردم در اولین بروز نشانههای مشکل در این پروژهها، به سرعت کوین(توکن)های آنها را میفروشند. اگر به خرید یک ارز دیجیتال فکر میکنید، درک توکنومیک یکی از مفیدترین قدمهایی است که میتوانید قدمی برای تصمیم گیری خوب در این زمینه بردارید.

به عبارت دیگر به مطالعه و بررسی اقتصاد پروژه های رمزنگاری شده یا رمزارزها، توکنومیک میگویند. اساساً شامل مطالعه عواملی است که بر تقاضا و عرضه توکنها تأثیر میگذارند. این عوامل شامل کیفیت، توزیع و تولید آن ها خواهد بود.

در این مقاله قصد داریم، دیدگاه نات الیسون (Nat Eliason)، فردی که نزدیک به یک سال است، درباره DeFi مینویسد و توکنومیک را برای یک بازی ویدیویی محبوب رمزنگاری طراحی کرده است، بررسی کنیم. الیسون میگوید؛ من توکنومیک یک پروژه جدید را به صورت زیر ارزیابی میکنم؛

همه چیز به عرضه و تقاضا بستگی دارد:

همانطور که در اقتصاد عادی، دو نیرویی که ما بیشتر به آنها علاقه مندیم عرضه و تقاضا هستند. در ارزهای دیجیتال نیز فهم اینکه چگونه این دو نیرو در طراحی پروژها قرار میگیرند، به ما درک خوبی از مطلوبیت یک توکن یا ارز دیجیتال خواهند داد.

عرضه (انتشار، تورم و توزیع)

بیایید از سمت عرضه شروع کنیم، زیرا درک آن کمی سادهتر است. اصلیترین چیزی که در بررسی توکنومیک یک پروژه باید یاد بگیرید این است که تنها بر اساس عرضه، آیا باید انتظار داشته باشم که این ارز دیجیتال میتواند ارزش خود را حفظ کند یا افزایش دهد؟ در واقع اگر در سمت عرضه، تعداد کمتری از توکنهای یک ارز دیجیتال وجود داشته باشد، ارزش آن افزایش مییابد و می توان آن را ضد تورمی فرض کرد. در عوض اگر تعداد بیشتری از آنها وجود داشته باشد، ارزش آن ارز دیجیتال کاهش مییابد و آن را تورمی مینامند. در زمان بررسی چگونگی عرضه یک ارز دیجیتال، لازم نیست نگران مواردی مانند اینکه آیا توکن کاربرد دارد یا خیر، یا اینکه آیا برای دارندگانش درآمد ایجاد میکند یا نه، باشید. شما واقعاً فقط باید به عرضه و چگونگی تغییر آن در طول زمان فکر کنید.

سوالاتی که در این بخش باید بررسی شوند؛

- در حال حاضر چه تعداد از کوین(توکن)های ارز دیجیتال مورد بررسی، وجود دارند؟

- در کل چه تعداد از آنها وجود خواهند داشت؟

- آیا همهی آنها در گردش هستند یا خیر، کوین(توکن)های جدید طبق چه مکانیزمی منتشر میشوند؟

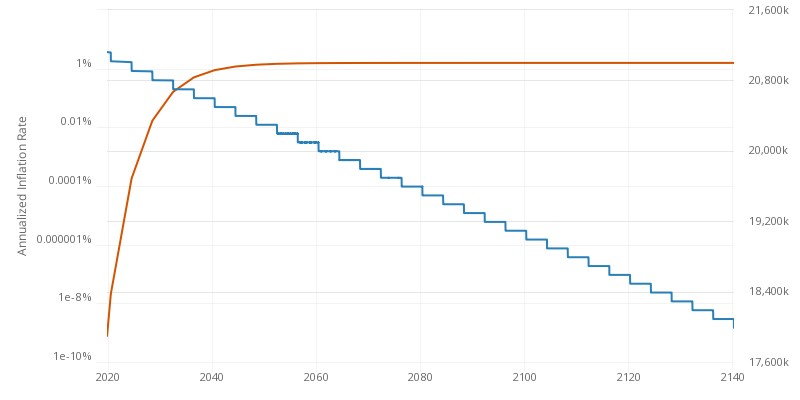

به عنوان مثال برای برترین رمز ارز بازار؛ بیتکوین با یک منحنی عرضه ساده ایجاد میشود که در حدود 140 سال طول میکشد تا کل کوینهای آن عرضه شوند. در کل تنها 21،000،000 بیتکوین وجود دارند و با نرخی عرضه میشود که تقریباً هر چهار سال یکبار به نصف کاهش مییابد. در حال حاضر تقریباً 19،000،000 واحد از کوینهای آن عرضه شدهاند، بنابراین تنها 2،000،000 عدد دیگر در طول 18 سال آینده منتشر خواهند شد. این بدان معناست که تقریباً 90 درصد عرضه در حال حاضر در گردش است و فقط 10.5 درصد بیتکوین بیشتر خواهد شد، بنابراین نباید انتظار داشته باشید که فشار تورمی جدی باعث کاهش ارزش این رمز ارز شود.

در مورد اتریوم؛ در حال حاضر عرضه در گردش حدود 118,000,000واحد است و محدودیتی برای تعداد کل عرضه اتریوم وجود ندارد. اما انتشار خالص اتریوم، اخیراً از طریق مکانیزم توکنسوزی تنظیم شده است، تا به یک عرضه پایدار برسد یا به طور بالقوه حتی کاهش تورم داشته باشد و در مجموع چیزی بین 100 تا 120 میلیون واحد توکن ایجاد شود. با توجه به آن، نباید انتظار فشار تورمی زیادی روی اتریوم نیز داشته باشیم. حتی میتواند کاهش دهنده تورم نیز باشد.

اما در رابطه با دوجکوین؛ این پروژه سقف عرضه ندارد و در حال حاضر حدود 5 درصد در سال تورم دارد. بنابراین از این سه مورد، باید انتظار داشته باشیم که توکنومیک تورمی ارزش دوجکوین را بیش از بیتکوین یا اتریوم کاهش دهد.

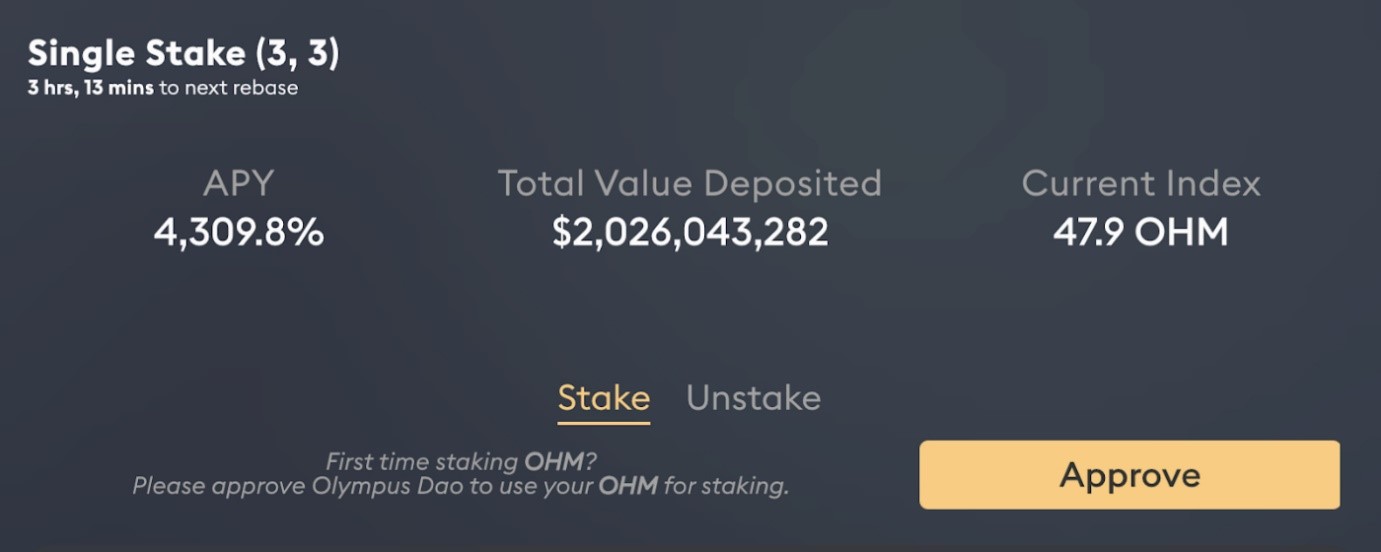

در مورد برخی از پروژههای DeFi هم اگر بخواهیم بررسی کنیم، Yearn، یکی از اولین پروتکلهای DeFi که نات الیسون در مورد آن نوشته، دارای عرضه ثابت 36666 YFI است. در این پروژه هیچ آلایندگی و تورمی وجود ندارد، بنابراین نباید انتظار داشته باشید که ارزش یک YFI از فشار تورمی کاهش یابد. در عوض Olympus، دارای یک برنامه عرضه فوقالعاده تورمی است که هر روز مقادیر زیادی توکن OHM جدید منتشر میشود. بنابراین از نظر تئوری باید انتظار داشته باشید که سرمایهگذاری روی OHM شرط بدی باشد.

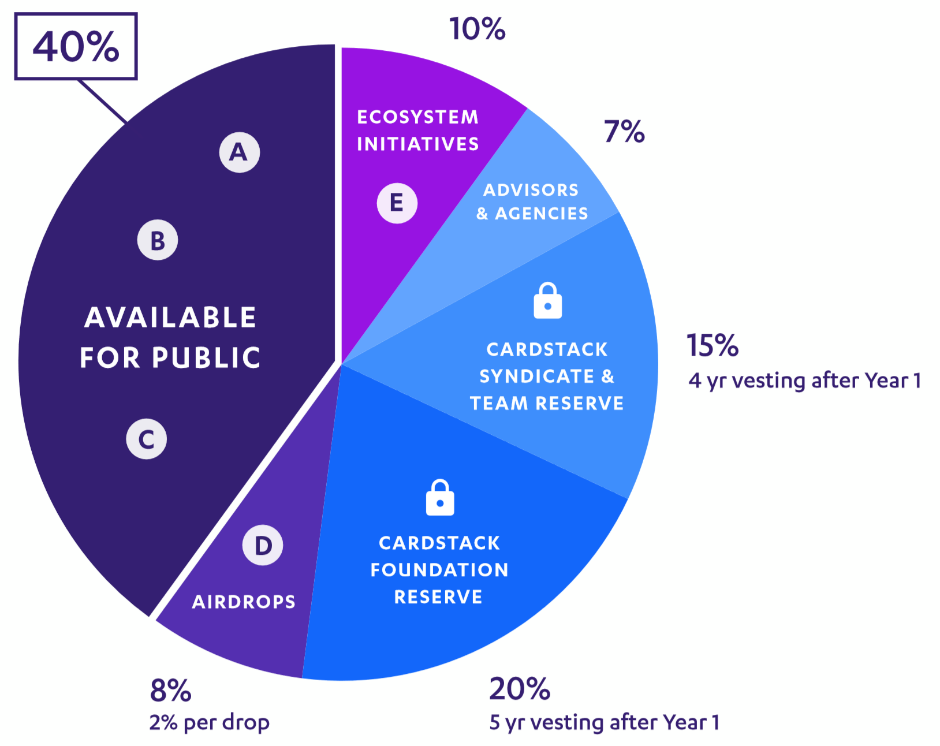

آخرین چیزی که باید در مورد عرضه در نظر بگیرید، نحوه توزیع کوین(توکن)های یک پروژه است. آیا تعداد کمی از سرمایه گذاران تعداد زیادی از کوین(توکن) را در اختیار دارند؟ آیا پروتکل بیشتر کوین(توکن)های خود را در اختیار جامعه قرار داده است؟ توزیع چقدر منصفانه به نظر میرسد؟ لازم است بدانید که اگر دستهای از سرمایه گذاران 25 درصد عرضه را در اختیار داشته باشند به راحتی میتوانند قیمت آن ارز دیجیتال را دستکاری و کنترل کنند.

اما بررسی مکانیزم عرضه به تنهایی برای درک اینکه آیا نگه داشتن یک رمزارز ارزشمند است یا خیر، کافی نیست. بلکه بررسی تقاضا و میزان آن از دیگر موارد مهم است که در بررسی توکنومیک یک پروژه باید در نظر داشته باشید.

تقاضا (ضریب بازگشت سرمایه، الگوهای رفتاری و نظریه بازی)

داشتن یک عرضه ثابت به تنهایی چیزی را ارزشمند نمیسازد. مردم همچنین باید باور کنند که یک پروژه ارزش دارد و در آینده نیز ارزش خواهد داشت. اگر میخواهید بدانید که آیا یک توکن در آینده دارای ارزش و تقویت سمت تقاضا آن خواهد بود یا خیر، باید به میزان بازگشت سرمایه، الگوهای رفتاری و تئوری بازیها نگاه کنید.

ضریب بازگشت سرمایهگذاری (ROI)

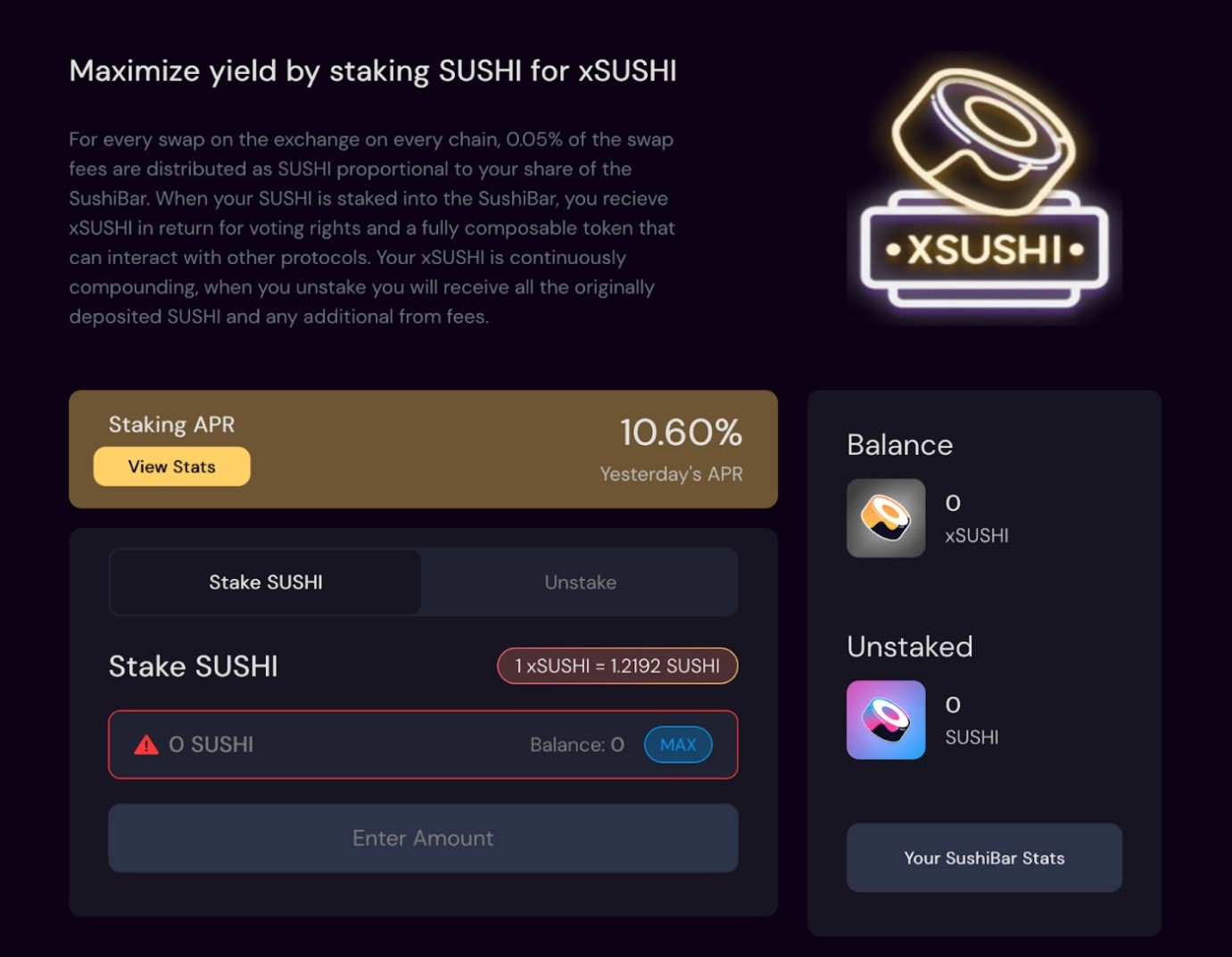

ضریب ROI در بازار رمزارزها به این معنا نیست که قیمت یک ارز دیجیتال چقدر رشد میکند. این ضریب در واقع نشان میدهد که یک ارز دیجیتال با نگه داشتن آن چقدر درآمد یا جریان نقدی برای شما ایجاد میکند. به طور کلی ضریب ROL برای یک پروژه، میزان بازدهی که از زمان عرضه اولیه کوین(توکن)های آن پروژه تا قیمت فعلی، برای سهامدارن خود به ارمغان آورده است را در خود لحاظ میکند. اما گاهاً برای یک دوره محدود اگر بخواهیم آن را محاسبه کنیم، باید میزان درصد بازدهی ناشی از نگهداری و استیکینگ آن را نیز در نظر بگیریم. به عنوان مثال؛ اگر اتریوم را نگه دارید، میتوانید آن را برای کمک به ایمن سازی شبکه آن به اشتراک بگذارید. در ازای اشترکگذاری ETHهای خود، با نرخی در حدود 5 درصد، اتریوم بیشتری دریافت میکنید، در نیتجه ضریب ROL آن 5 درصد افزایش مییابد. برخی دیگر از پروژهها به شما این امکان را میدهند، از درآمد پروتکلی که ارائه میکنند، بهرهمند شوید. به عنوان مثال؛ رمز ارز SUSHI را میتوانید برای به دست آوردن سهمی از درآمد پلتفرم سوشی، در حال حاضر با نرخی حدود 10.5 درصد سالانه، سپرده کنید.

شکل دیگری از ROI ناشی از افزایش تعداد کوین(توکن)ها، شبیه به حق تقدم سهام در افزایش سرمایه آنها می باشد. در این حالت با نگه داشتن یک توکن و اشتراک گذاری آن در شبکه، همچنان که پروتکل عرضه آن را افزایش میدهد، مقدار بیشتری از آن توکن دریافت میکنید. پروژه Olympus اینگونه کار میکند و به همین دلیل است که نرخ تورم سنگین آنها لزوما چیز بدی نیست، زیرا در هر صورت سهمی که در پروتکلی دارید، حفظ میشود.

ROI مهم است که در نظر گرفته شود، زیرا اگر یک کوین(توکن) ROI ذاتی یا جریان نقدی نداشته باشد، توجیه نگهداری آن دشوارتر است. برای بررسی میزان بازدهی ناشی از نگهداری پروژههای مختلف میتوانید از دادههای دو وب سایت https://coincodex.com و https://www.stakingrewards.com استفاده کنید.

الگوهای رفتاری (Memes)

دلیل دیگری که ممکن است مردم یک رمزارز را بخواهند، این باور است که افراد دیگر آن را قبولدارند و در آینده نیز آن را موفق میدانند. شما میتوانید آن را ایمان، اعتقاد یا میم بنامید. اما هر چه باشد، سیستمی که باور به رشد و ارزش در آینده را ایجاد میکند، همیشه یک نکته مهم خواهد بود. با این حال، ارزیابی این الگوی رفتاری دسته جمعی، مقداری چالش بر انگیز است. هر چیز دیگری در توکنومیک قابل اندازه گیری است، اما الگوهای رفتاری، جزء مواردی است که شما را ملزم میکند، وارد جامعه شوید و آن را احساس کنید.

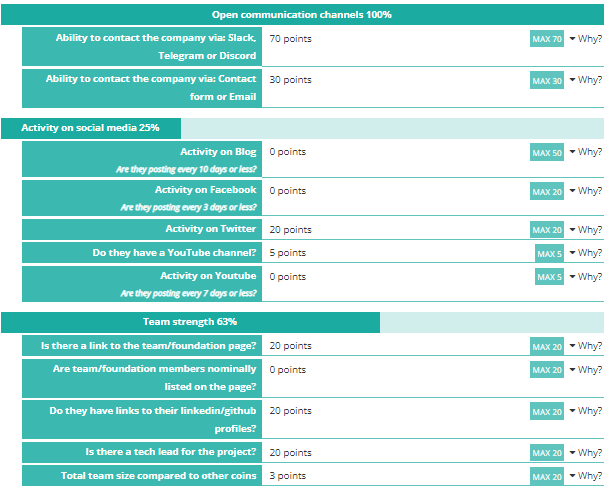

برای بررسی الگوهای رفتاری یک جامعه در یک پروژه، میتوانید از میزان فعالیت پروژه در رسانههای اجتماعی و عکسالعمل جامعه نسبت به آن استفاده کنید. مثلاً اینکه حامیان پروژه چقدر در توییتر فعال هستند؟ آیا مردم این پروتکل را بخشی از هویت خود میدانند؟

اعتقاد به ارزش آتی اغلب یکی از قویترین محرکهای تقاضا است. بیتکوین نه جریان نقدی دارد و نه پاداشی دارد. فقط این باور را دارد که میتواند یک ذخیره بلندمدت ارزش مانند طلای رقیب باشد. بنابراین باور و دیدگاه جامعه به یک پروژه را نباید نادیده گرفت. برای بررسی شاخصهای رفتاری و میزان فعالیت پروژههای مختلف در رسانههای اجتماعی و در نتیجه دیدگاه جامعه نسبت به پروژههای رمزنگاری میتوانید از دو پلتفرم به آدرسهای https://www.augmento.ai و https://coincheckup.com استفاده کنید.

عنصر سومی که برای بررسی میزان تقاضا وجود دارد، میتواند ترکیبی از بخش الگوهای رفتاری و ROI باشد. که به نظریه بازیها معروف است.

نظریه بازی (Game Theory)

نظریه بازی با استفاده از مدلهای ریاضی به تحلیل روشهای همکاری یا رقابت موجودات منطقی و هوشمند میپردازد. در واقع نظریه بازی در تلاش است تا به وسیله ریاضیات، رفتار را در شرایط راهبردی که در آنها موفقیت فرد در انتخاب کردن، وابسته به انتخاب دیگران است، برآورد کند. این نظریه در اقتصاد بسیار کاربردی است، به طوری که در تحلیل پدیدههای گوناگون اقتصادی و تجاری نظیر پیروزی در یک مزایده، معامله، داد و ستد، شرکت در یک مناقصه و استیکینگ رمزارزها نقش ایفا میکند. بنابراین با استفاده از این نظریه، میتوان در نظر گرفت که چه عناصر اضافی در طراحی توکنومیک ممکن است به افزایش تقاضا برای کوین (توکن)های پروژه کمک کنند. اینجاست که در واقع توکنومیک میتواند چقدر پیچیده شود.

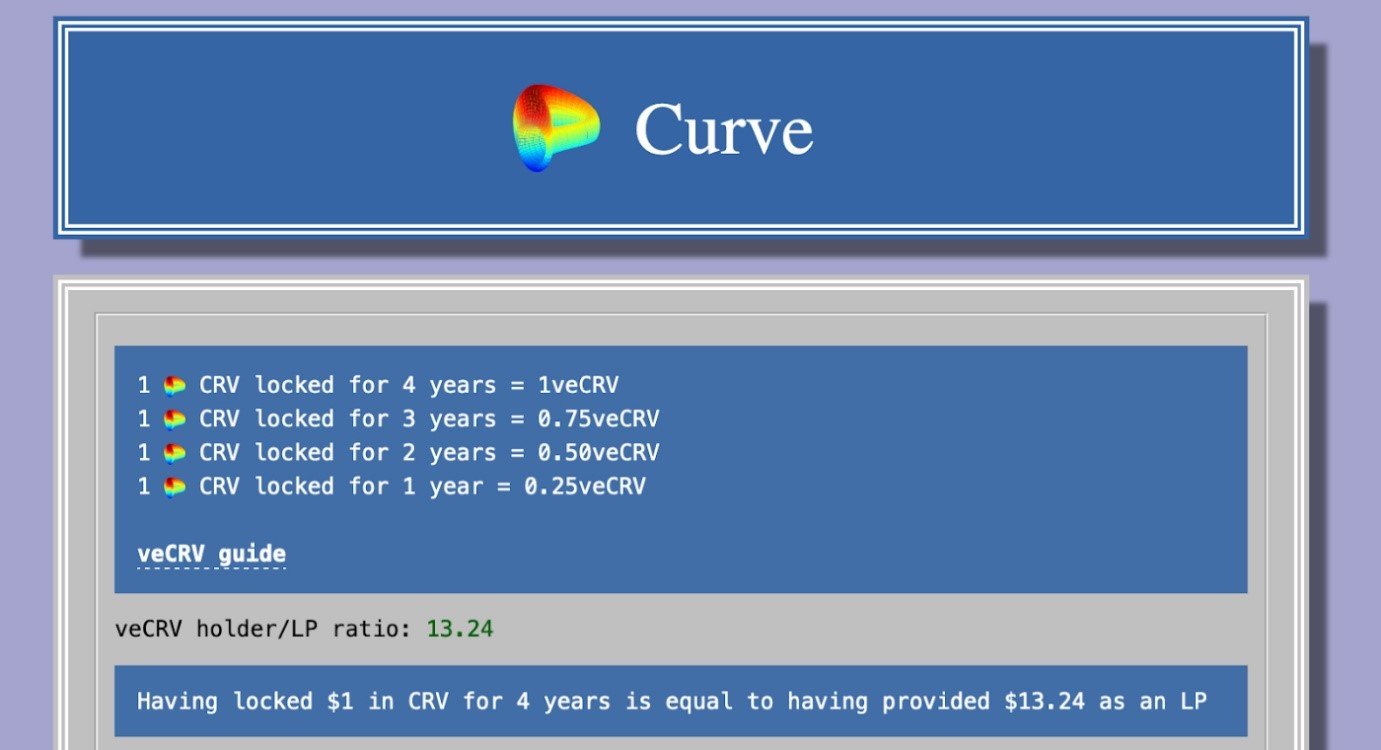

یکی از نسخههای رایج نظریه بازیها که در توکنومیک برخی پروژهها استفاده شده، lockups است. این پروتکل انگیزهای برای قفل کردن کوین (توکن)های شما در یک قرارداد، معمولاً به شکل گرفتن پاداشهای بیشتر، ایجاد میکند. نمونه بارز آن در پروژه کرو فایننس با رمزارز CRV است. مشابه سوشی، میتوانید توکنهای CRV خود را قفل کنید تا سهمی از درآمد پروتکل کسب کنید. اما هر چه بیشتر توکنهای خود را مثلاً تا 4 سال قفل کنید، پاداش شما بیشتر میشود. با قفل کردن توکنهای خود به مدت چهار سال بیشترین درآمد را کسب میکنید که این امر به طور چشمگیری انگیزههای فروش CRV را کاهش میدهد.

بنابراین Curve با استفاده از نظریه بازیها انگیزههای فوقالعاده قوی در مورد نگه داشتن توکنهای خود ایجاد میکند. شما میتوانید با قرار دادن آن ROI مناسبی کسب کنید و از تمام بخشهای دیگر پلتفرم آن بازده بالاتری کسب کنید.

کلام آخر

برای ارزیابی هر پروژه جدیدی که با آن روبرو میشوید، این مقاله به شما یک دیدگاه اولیه نسبتاً خوبی میدهد. با خواندن اسناد یا وایت پیپر هر پروژه، باید درک خوبی از نحوه مدیریت عرضه و اینکه چه نیروهایی باعث افزایش تقاضا برای کوین (توکن)های آن پروژه میشوند، به دست آورید. همچنین نکتهای که باید همیشه در ذهن خود داشته باشید، بررسی قیمت یک پروژه لزوماً نسبت به دلار نیست، بلکه تغییرات آن در برابر BTC)، ETH، SOL یا هر ارزی که ترجیح میدهید( نیز مهم است. البته به طور کلی، بیشتر ارزهای دیجیتال بسیار همبسته هستند و با هم حرکت میکنند، بنابراین اگر رمزارزهایی غیر از برترینهای با بنیاد و بزرگ بازار را در اختیار دارید، باید بر اساس این باور باشد که نشانهها و انگیزههای آن، منجر به عملکرد بهتر آن نسبت پروژه های پایهای میشود. درنتیجه با استفاده از بررسی توکنومیک پروژه های مختلف رمزنگاری شده، میتوانید یک سیستم انگیزشی مالی قوی، سپس یک نمونهای عالی از یک پروژه را پیدا کنید.