سازوکار فروش تعهدی در بازار سرمایه / در بازار نزولی سود کسب کنید!

فروش استقراضی، یکی از ابزارهای مهم مالی است که قابلیت کسب سود در روند نزولی بورس را فراهم میکند. علاوه بر آن می توان از این قرارداد برای پوشش ریسک و خنثیسازی پرتفوی سرمایهگذاری استفاده کرد. فروش استقراضی پس از رفع مشکلات فقهی که بر آن وارد بود، با نام فروش تعهدی در بازار سرمایه ایران آغاز به فعالیت کرد اما پس از مدتی به بن بست رسید

برای آگاهی از آخرین اخبار بورس اوراق بهادار تهران اینجا کلیک کنید

اقتصاد آنلاین – سهیل بانی؛ در بیشتر کشورهای جهان، بازارهای سرمایه از مزیت دوسویه بودن بهره میبرند که معاملهگران را قادر میسازد در زمان صعود بازار و همچنین ریزش آن به کسب سود بپردازند. بازارهای مالی با استفاده از ابزارهای خرید اعتباری1 و فروش استقراضی2، این مهم را برآورده میکنند. این گزارش با نگاهی به گزارش فروش تعهدی، که توسط گروه بازارها و ابزارهای مالی سازمان بورس و اوراق بهادار منتشر شده است، به بررسی فرآیند فروش استقراضی، انواع آن و همچنین سهم ایران و دیگر کشورهای اسلامی از این بازار میپردازد.

آشنایی با خرید اعتباری و فروش استقراضی

با اندکی مطالعه پیرامون این موضوع می توان دریافت خرید اعتباری و فروش استقراضی، دو روی یک سکه به حساب میآیند؛ افراد با انتظارات رشد قیمت سهام، میتوانند پس از گشایش حساب و انعقاد قرارداد تضمین3، با استفاده از مکانیزم خریـد اعتبـاری و اخذ تسهیلات نقدی، اقدام به خرید سهم کنند.

از سوی دیگر، سرمایهگذارانی که چشمانداز بازار سهام را نزولی میبینند، تسـهیلات غیرنقد را بـه شـکل سـهام دریافت میکنند. در صورتی که اگر قیمت کاهش یابد، فرد سهم را به قیمت پایینتر خریداری میکند و با بازپسدهی سهام، از مابه تفاوت قیمت فروش با قیمت خرید، سود شناسایی میکنند. با این وجود در صورت افزایش قیمت سهام فروخته شده، متقاضی با خرید مجدد سهم، زیانی معادل مابه تفاوت قیمت خرید با قیمت فروش متحمل خواهد شد.

چگونگی عملکرد فروش استقراضی

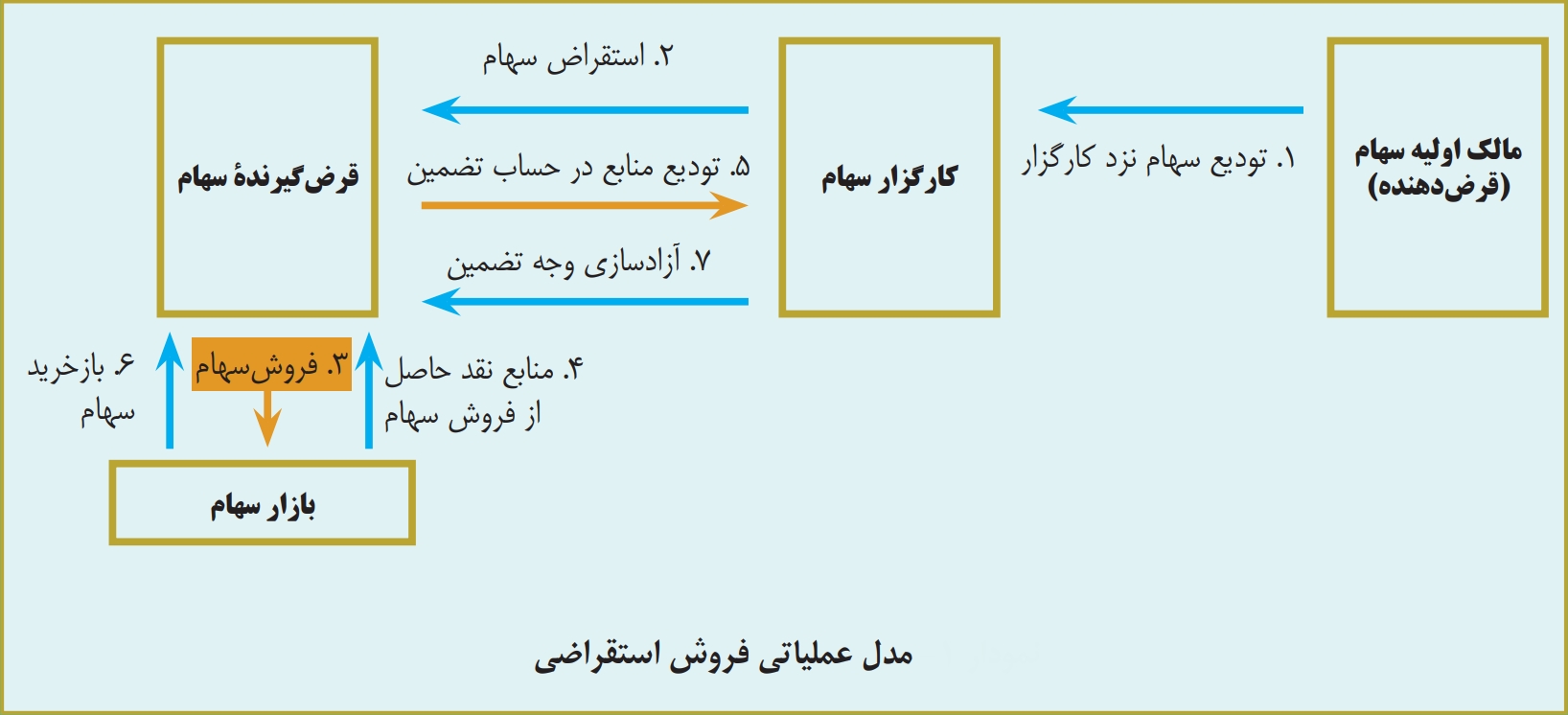

در فرآیند فروش استقراضی، کارگزاری اجازه دارد تا از سهام موجود در حساب تضمین4 اشخاص مختلف، برای اعطای تسهیلات به شکل سهام یا اوراق استفاده کند. هنگامی که یک مشتری دارای قرارداد تضمین در کارگزاری، قصد فروش سهام قرض گرفته شده خود را دارد، تقاضای فروش استقراضی را ثبت میکند. کارگزاری، وجود سهم مورد نظر را در حسابهای تضمین خود بررسی میکند و در صورت موجود نبودن، سهم را از سایر کارگزاریها تامین میکند که به آن «سهامیابی5» یا «وام گرفتن6» گفته میشود.

پس از تامین سهم، کارگزار بلافاصله سهام را به نام مالک اصلی آن میفروشد. سپس حساب تضمین متقاضی، به اندازە مبلغ فروش سهم افزایش مییابد و متقاضی به تعداد سهام فروخته شده، به کارگزاری بدهکار میشود. از سوی دیگر، حساب تضمین مالک اصلی سهام فروخته شده، به تعداد سهام قرض گرفته شده، بستانکار میشود و کارگزاری میتواند سود حاصل از استقراض را به مالک اصلی بپردازد.

بر اساس قرارداد تضمین، متقاضی فروش استقراضی باید در صورت درخواست مالک مبنی بر بازپسدهی سهام، فوراً این کار را انجام دهد. اگر متقاضی توانایی تامین سهام و پس دادن آن را نداشته باشد، کارگزاری میتواند با استفاده از وجوه موجود، این طلب را پرداخت کند.

از آنجا که سهام فروخته شده اکنون در مالکیت شخص جدیدی است، سود تقسیمی سهم، به مالک جدید تخصیص مییابد. بنابراین در قرارداد تضمین ذکر شده است که در صورت فروش استقراضی سهام، متقاضی فروش استقراضی، ملزم به پرداخت مبلغی برابر با میزان سود تقسیمی به مالک اصلی سهم است.

فروش استقراضی چه مزایایی دارد؟

فروش استقراضی همیشه نباید در زمان نزولی بودن بازار انجام شود، بلکه در بسیاری موارد استفاده از موقعیت فروش استقراضی، برای پوشش ریسک و خنثیسازی پرتفوی سرمایهگذاری نیز مورد استفاده قرار میگیرد که این موضوع به اصطلاح «خرید – فروش»7 شناخته میشود.

فروش استقراضی برای بازار سه مزیت دارد؛ نخست آنکه این فرآیند نقدشوندگی بازار را افزایش میدهد. دوم آنکه از طریق بهبود شرایط خرید و فروش سهام، فضا را برای واکنش بهتر به اخبار و رویدادها، فراهم میکند. در نهایت فروش استقراضی به افرادی که اعتقاد دارند بازار در روند نزولی حرکت میکند، فرصت کسب سود را فراهم میکند.

انواع فروش استقراضی

به طور کلی، دو نوع فروش استقراضی در ادبیات متعارف مالی وجود دارد که در ادامه به بررسی آنها میپردازیم.

فروش استقراضی پوشش داده شده 8

همه آنچه در این گزارش در زمینه فروش استقراضی به آن اشاره شد، پیرامون این نوع از اشکال مختلف فروش استقراضی بود. در فروش استقراضی پوشش داده شده، متقاضی فروش استقراضی، سهمی را به فروش میرساند که آن را از کارگزاری وام گرفته و فوراً آن را در بازار به فروش میرساند.

در میان آنچه به عنوان فروش استقراضی پوشش داده شده شناخته میشود، نوعی از فروش استقراضی با عنوان «راهبرد فروش به قصد خنثی سازی موقعیت»9 نیز وجود دارد. طبق آن، اگر سرمایهگذار بر روی سهمی عایدی داشته باشد، میتواند از فروش استقراضی، برای قفل روی عایدی استفاده کند.

برای مثال، یک سرمایهگذار، ۱۰۰ سهم شرکت الف را به قیمت ۵۰ دلار خریداری میکند و پس از چند ماه، قیمت سهم به ۷۰ دلار میرسد. سرمایهگذار انتظار دارد سهم همچنان در بلند مدت عملکرد مناسبی را به ثبت برساند اما نگران گزارش سه ماهە شرکت به مجمع بوده که ممکن است اثراتی منفی در کوتاه مدت داشته باشد. بنابراین، سرمایهگذار تصمیم میگیرد تا ۱۰۰سهم شرکت الف را به قیمت ۷۰ دلار بهصورت استقراضی بفروشد. با این استراتژی، سرمایهگذار نه عایدی از افزایش قیمت سهم به دست میآورد و نه با کاهش قیمت سهام، زیان میکند.

فروش استقراضی پوشش داده نشده 10

در این نوع معامله، متقاضی فروش استقراضی، بدون مالکیت سهام، اقدام به فروش آن کرده و متعهد میشود تا مدت تسویه، سهم فروخته شده را تهیه و به مالکیت خریدار درآورد. این اقدام ریسک بالایی دارد؛ زیرا ممکن است متقاضی نتواند در موعد مقرر سهام را تهیه و به خریدار واگذار کند. طبیعتا این ریسک بالا، بازدهی بالایی را نیز در پی خواهد داشت.

گفتنی است این نوع از فروش استقراضی در برخی از کشورها ممنوع و یا محدود شده است. برای مثال در سال ۲۰۰۸ و همزمان با بحران مالی، مقام ناظر بازار سرمایه آمریکا این نوع فروش استقراضی را ممنوع کرد.

فروش استقراضی سهم در کشورهای اسلامی

در بین کشورهای اسلامی، تنها شورای فقهی مالزی فروش استقراضی را به صورت مشروط مورد بحث قرار داده است. فروش استقراضی در این کشور در قالب عقد اجاره انجام میشود؛ به طور معمول در عقد اجاره، پس از فروش مال قرض گرفته شده توسط قرض گیرنده، قرارداد اجاره به صورت خودکار پایان مییابد.

با وجود این موضوع، اعضای شورای فقهی مالزی به این نتیجه رسیدند که در صورت رضایت مالک، بعد از فروش سهام توسط قرض گیرنده، همچنان قرارداد اجاره پابرجا میماند، با این وجود چنین اجاره ای از دید فقهای شیعه صحیح نیست.

در مالزی، تنها سهمهایی که توسط بورس مالزی مشخص میشوند قابلیت فروش استقراضی را دارند، بنابراین انجام عملیات فروش استقراضی بر روی تمامی سهمهای بازار امکان پذیر نیست. از طرفی معاملات فروش استقراضی اوراق بدهی نیز دستورالعمل مجزایی دارد.

سیستم مالی دوگانه11 حاکم در بسیاری از کشورهای عربی و اسلامی، این امکان را فراهم میکند که در صورت امکان استفاده از ابزارهای جدید، در بازار ابزارهای اسلامی وجود نداشته باشد، در بازار مالی متعارف خود استفاده میشوند. بنابراین بیشتر کشورهای حوزه خلیج فارس، در بازار محصولات متعارف خود، تصمیم به راهاندازی فروش استقراضی دارند.

فروش استقراضی در ایران

بر اساس قوانین جمهوری اسلامی ایران، کلیه امور سیاسی، اجتماعی و اقتصادی باید با شرع منطبق باشند. بنابراین استفاده از ابزار فروش استقراضی در بازار سرمایه ایران، به عنوان یکی از بخشهای اقتصادی، مجاز نیست. براساس تحلیلهای فقهی و حقوقی، فروش استقراضی، همراه قرض به شرط زیادت است که مصداق ربا و حرام است.

به همین دلیل، کمیته فقهی سازمان بورس اوراق بهادار تهران، پس از بررسی راهکارهای متعددی، در نهایت به روشی جایگزین برای بازطراحی کارکردهای فروش استقراضی سهام رسید؛ بهطوری که مشکل ربا در آن نباشد. این راهکار جایگزین که مبتنی بر عقد وکالت است، فروش تعهدی نام دارد.

بررسی فروش تعهدی از دریچه فقه

همانطور که گفته شد، فروش تعهدی، مبتنی بر قرارداد وکالت است که به موجب آن، قرضگیرنده (وکیل)، اوراق بهادار مالک را به وکالت از او و با شرایطی میفروشد.

1. قرض گیرنده تا سررسید معین، هر زمان که خود اراده کند یا در دوره تعهد هر زمان که مالک مطالبه کند، مثل اوراق بهادار فروش رفته را برای مالک خریداری میکند.

2. مالک، مجوز خرید اوراق بهادار فروش رفته را به قرض گیرنده، تا سررسید معین میدهد.

3. تا زمان عودت اوراق بهادار، مالک حق برداشت مبلغ حاصل از فروش اوراق بهادار را ندارد؛ اما حق سرمایهگذاری مبلغ را با شرایط خاص و به نفع خود خواهد داشت.

4. قرض گیرنده با استفاده از مبلغ حاصل از فروش اوراق بهادار، مثل اوراق بهادار فروش رفته را تهیه و به مالک تحویل میدهد. اگر مبلغ کافی نبود، قرض گیرنده آن را از اموال خودش جبران میکند و چنانچه مبلغ اضافه بود، مازاد را به عنوان حقالوکاله تملک میکند.

5. قرض گیرنده طبق ضوابط بورس، وجه تضمین اولیه را میپردازد و در صورت نیاز، به وجه تضمین میافزاید.

6. هزینههای مربوط به انجام معاملات بر عهده قرض گیرنده خواهد بود.

7. در صورت تصویب یا توزیع سود برای اوراق بهادار، قرض گیرنده باید معادل رقم آن را به مالک بپردازد. این رقم از محل وجه تضمین قرض گیرنده، قابل تأمین و پرداخت است.

در نهایت، کمیته تخصصی فقهی بعد از بررسی ابعاد مختلف موضوع، به این جمعبندی رسید که انعقاد قرارداد فروش تعهدی، بر مبنای عقد وکالت، با شرایط ذکر شده صحیح است. علاوه بر آن، دارایی موضوع قرارداد فروش تعهدی، علاوه بر سهام، شامل اسناد خزانه اسلامی، اوراق مشارکت، اوراق اجاره و اوراق مرابحه نیز هست.

آغاز به کار فروش تعهدی در بورس تهران

پس از تصمیمگیری کمیته فقهی، دستورالعمل فروش تعهدی در بورس اوراق بهادار تهران در تاریخ اول خرداد ماه سال ۹۸ و در ۳۹ماده تصویب شد. همچنین این دستورالعمل در ۶ آذر ماه همان سال اصلاح شد. با این وجود تا چهارم اسفند ماه همان سال اقدامی در این زمینه انجام نشد تا این که در این روز، سهام پنج شرکت بورسی و سه شرکت فرابورسی، مشمول فروش تعهدی شدند.

سهام بانک تجارت (وتجارت) و شرکتهای سرمایهگذاری سایپا (وساپا)، ماشین سازی اراک (فاراک)، ملی صنایع مس ایران (فملی)، سیمان فارس خوزستان (سفارس)، هلدینگ صنایع معدنی خاورمیانه (میدکو)، بیمه پاسارگاد (بپاس) و سرمایه گذاری مس سرچشمه (سرچشمه)، هشت نمادی بودند که بازار فروش تعهدی ایران را افتتاح کردند.

با ادامه این روند، سهام دو شرکت ذوب آهن اصفهان (ذوب) و شرکت آهن و فولاد ارفع (ارفع) نیز در ۱۲ اسفند ماه مشمول فروش تعهدی شدند.

در بیستم اسفند ماه با اضافه شدن نمادهای های وب، ومعادن، ولساپا، وپاسار، وبشهر، شپنا، خساپا، ثنوسا، پترول و بترانس، تعداد نمادهای مشمول فروش تعهدی در بورس اوراق بهادار تهران، به ۲۰ مورد رسید.

بن بست فروش تعهدی

با وجود اینکه ایجاد بازار فروش تعهدی، یکی از اقدامات مناسب بود که در بورس ایران انجام شد، اما طولی نکشید تا این بازار نیز به بن بست رسید و به ویترینی زیبا برای بازار سرمایه کشور تبدیل شد.

به اعتقاد کارشناسان، یکی از علل پیشرفت نکردن بازار فروش تعهدی، آماده نبودن زیر ساختهای کارگزاریها، برای اجرای عملیات فروش تعهدی بود.

تنها کارگزاریهایی میتوانستند این عملیات را اجرایی کنند که با سیستم مدیریت سفارشات (OMS ) شرکت ره پویان پردازش گستر صحرا همکاری میکردند. OMSها، پلتفرمهایی هستند که وظیفه مدیریت سفارشات مشتری، ارسال سفارشات به هسته معاملات و در اختیار گذاشتن ابزارهای معاملاتی مناسب به سرمایهگذاران را بر عهده دارند.

بسیاری از OMSها و کارگزاریها به این انحصار شرکت صحرا معترض شدند. در حالی که سازمان بورس به همه آنها اطلاع داده بود که اگر توانایی ایجاد بستر مناسب برای انجام فروش تعهدی را دارند، میتوانند در این بازار فعالیت کنند. با این وجود، در آن زمان سیستم مدیریت سفارشات صحرا، گوی رقابت را از دیگر شرکتها ربود و به تنها پلتفرمی تبدیل شد که قادر به انجام این عملیات بود.

لزوم بازگشت فروش تعهدی

ابزار فروش تعهدی، آنچنان مهم است که به عقیده کارشناسان، باید به بازار سرمایه ایران بازگردد. سازمان بورس باید کارگزاریها و OMSها را مکلف کند تا شرایط را برای ایجاد بازار فروش تعهدی فراهم کنند.

از طرفی اطلاعرسانی و آموزشهای مناسب به فعالان بازار نیز باید ارائه شود. همانطور که امروزه، قراردادهای اختیار خرید و فروش تاحدودی در بازار جا افتاده و بخشی از معاملهگران از این ابزارها برای کسب عایدی بیشتر استفاده میکنند، آموزش استفاده از ابزار فروش تعهدی نیز میتواند به پیشرفت آن در بورس تهران کمک کند.

- buying on margin

- short sell (sale)

- margin agreement

- margin acconut

- the locate

- the borrow

- long - short

- covered short selling

- shorting against the box

- naked short selling

- dual system