پتانسیلهای اوراق تبعی برای تامین مالی بازار سرمایه

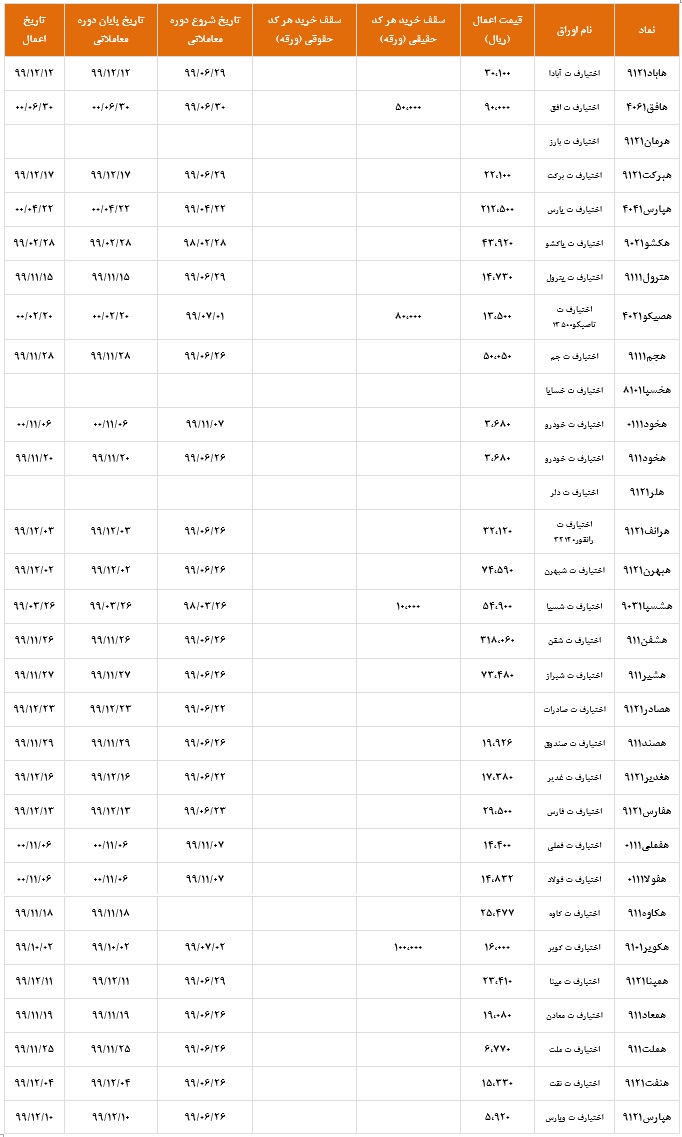

بازار اختیار فروش تبعی، از کم هزینهترین و سریعترین فرآیندهای انتشار در مقایسه با سایر روشهای تامین مالی است. این بازار ضمن تضمین حداقل بازدهی برای سرمایهگذاران و نیز حمایت از سهام پایه و جلوگیری از فشار فروش، منجر به خارج نشدن پول از بازار سهام و افزایش نقدشوندگی سهام پذیرفته شده در بورس میشود.

اختیار فروش تبعی، ورقه بهاداری است که دارنده آن میتواند به شرط مالکیت دارایی پایه (سهام یا اوارقی که اختیار فروش تبعی بر روی آن منتشر میشود)، دارایی پایه خود را با قیمت مشخص (قیمت اعمال) و در تاریخ مشخص (تاریخ اعمال یا سررسید)، به فروشنده بفروشد. از سوی دیگر مطابق با شرایط تسویه تعهدات اعلامی، خریدار میتواند به شرط موافقت فروشنده، بجای فروش دارایی پایه خود، معادل مابهالتفاوت قیمت اعمال و قیمت پایانی دارایی پایه از فروشنده، وجوه دریافت نماید.

تفاوت اصلی اوراق تبعی سهام با اوراق اختیار فروش در این است که اوراق تبعی شرط مالکیت سهام را داراست، اما در اختیار فروش، دارنده اختیار فروش نیازی به داشتن سهم ندارد. در حقیقت اختیار فروش از کاهش قیمت سهام، سود میبرد و از افزایش آن زیان. اما اختیار تبعی در مقابل کاهش قیمت سهام زیانی نمیبیند. زیرا حق دارد اختیار خود را اعمال کند، اما در مقابل افزایش قیمت آن میتواند از حق خود استفاده نکرده و عقلا نیز از این حق استفاده نمیکند و میتواند آن را در بازار بفروشد.

از دیگر مزیتهای اوراق اختیار فروش تبعی (بیمه کردن سهام)، استفاده اهرمی از نقدینگی حمایتی و منتقل کردن نیازهای نقدینگی حمایتی به آینده، حفظ سرمایهگذاران بلند مدت و ایجاب سرمایهگذاران به نگهداری سهام در صورت تداوم رشد منفی، ایجاد فرصت برای فعالان بازار و افکار عمومی جهت تکمیل اطلاعات و ارزیابی رخدادها و تصمیمگیری منطقی در این خصوص و اطمینانبخشی میان مدت نسبت به حفظ سرمایه در مقایسه با حمایت مقطعی از بازار است.

در مجموع میتوان انتظار داشت که سهامداران با توجه به حداقل سود مورد انتظاری که در آینده نصیبشان خواهد شد، از نوسانات مقطعی بازار سرمایه، هراسی نداشته و با کاهش قیمت سهامشان از بازار خارج نمیشوند.

تا پیش از سال ۱۳۹۵، دلیل اصلی عرضه اوراق اختیار فروش تبعی از سوی عرضهکنندگان، حمایت از سهام در بازار به منظور جلوگیری از فشار فروش بوده است. اما با تغییر روند بازار و سهولت استفاده از این ابزار در مقایسه با سایر روشهای تأمین مالی، تأمین مالی کوتاه مدت، دلیل اصلی انتشار اوراق فوق مطرح شد.

نخستین انتشار این اوراق با هدف تامین مالی بر روی سهام شرکت پتروشیمی جم صورت گرفت و به سرعت با استقبال روبرو شد. زیرا درمقایسه با سایر روشهای تأمین مالی مانند انتشار اوراق بدهی، اخذ وام با سرعت بیشتر و هزینه کمتری قابل اجرا بوده است. ناشر اوراق تبعی از طریق عرضه سهام در بازار نقد، اقدام به تأمین مالی کرده و تضمینی در قالب اوراق اختیار فروش تبعی به سهامدار میدهد. همانطور که اشاره شد، در سال ۹۵ برای اولین بار هلدینگ تاپیکو برای تأمین مالی شرکت پتروشیمی جم اقدام به تأمین مالی ۲۷۰ میلیارد تومانی کرد که به دنبال آن معامله دیگری نیز بر پایه آن بین سهامداران عمده انجام شد؛ به عبارتی انتشار ۲۷۰ میلیارد اوراق منشاء گردش معاملاتی به ارزش حدود ۷۰۰ میلیارد تومان شد. ضمن اینکه این روش تأمین مالی، حدود ۰.۵ درصد درآمد مالیاتی برای دولت دارد و در مقابل هزینههای جانبی دیگری مانند هزینه کارشناسی دارایی و دیگر هزینههایی که در تأمین مالی بانکی پرداخت میشود، وجود ندارد. ضمن اینکه تأمین مالی به وسیله اوراق تبعی، بهترین ابزار تأمین مالی در یک پروسه کوتاه مدت و حتی طی یک هفته است که میتوان ادعا کرد، زمان لازم برای تأمین مالی در این روش از تأمین مالی بانکی نیز زمان کمتری خواهد برد.

دیگر مزایای اوراق اختیار فروش تبعی(بیمه کردن سهام) به شرح ذیل است

استفاده اهرمی از نقدینگی حمایتی و منتقل کردن نیازهای نقدینگی حمایتی به آینده

حفظ سرمایه گذاران بلند مدت و ایجاب سرمایهگذاران به نگهداری سهام در صورت تداوم رشد منفی

ایجاد فرصت برای فعالان بازار و افکار عمومی جهت تکمیل اطلاعات و ارزیابی رخدادها و تصمیمگیری منطقی در این خصوص

اطمینان بخشی میان مدت نسبت به حفظ سرمایه در مقایسه با حمایت مقطعی از بازار

در نهایت مهمترین ابهام یا بهتر است بگوییم مشکل، در شرایطی است که نماد سهام در زمان سررسید متوقف باشد. در این صورت براساس دستورالعمل باید هفت روز صبر کرد و در صورتی که نماد تا آن زمان بازگشایی نشود، تسویه بر اساس قیمت پایانی سهام یعنی قیمت روزی که متوقف شده است، تسویه نقدی شود. با توجه به اینکه توقف نماد در بازار سرمایه معمول است و به دلایل مختلف میتواند اتفاق بیفتد، در این صورت درخصوص قیمت واقعی سهام با توجه به توقف ابهام وجود دارد. ممکن است اخبار منتشر شده یا تعدیلاتی صورت گرفته که سود شرکت و قیمت را پس از بازگشایی تحت تاثیر قرار دهد و این امر به مسئله نمایندگی میان سهامدار عمده و سهامداران خرد میانجامد.

در این صورت با توجه به اینکه درمورد قیمت بازگشایی سهام ابهام وجود دارد، افراد باید اختیار داشته باشند تا در هر شرایطی سهام خود را واگذار و وجه تضمین شده را دریافت کنند، به جای آنکه تسویه نقدی نسبت به قیمت آخرین روز معاملاتی صورت گیرد. در حقیقت هزینه توقف نماد در وضعیت فعلی، برعهده سهامداران خرد دارنده اوراق تبعی است. مورد دیگر، درخصوص اوراق تبعی فعلی باید توجه داشت که این اوراق حداقل سود ۲۰% را تضمین کردهاند، اما اگر قیمت سهام به بیش از قیمت تضمین افزایش یابد، یعنی سود بیش از ۲۰%، این سود نیز نصیب سرمایهگذار میشود.

در نتیجه، در مقابل سود تضمین شده ۲۰% این یک فرصت بدون ریسک یا اصطلاحا آربیتراژ برای کسب سود بیشتر است، در حقیقت سرمایهگذار با تضمین و خیال آسوده سود ۲۰% روزشمار را در دسترس دارد و همچنین میتواند در انتظار رشد قیمت سهام باشد تا به سودی بیش از ۲۰% دست یابد. در حالی که سپردهگذاری در بانک، هیچ انتظار یا امیدی برای کسب سود ۲۰% وجود ندارد. در نتیجه سود مورد انتظار در بانک فقط ۲۰% است و در این روش ۲۰% یا بیشتر است. برای دسترسی به مزیت بیشتر از ۲۰% نیز سرمایهگذار هیچ هزینهای نمیپردازد. زیرا قیمتگذاری اختیار تبعی بر اساس قیمت سهام و قیمت اوراق تبعی محاسبه شده است.

*کارشناس بازار سرمایه