کرونا استقلال بانکهای مرکزی را به خطر انداخت/ همکاری سیاستگذار پولی و مالی؛ تهدید یا فرصت؟

با وقوع بحران کرونا بانکهای مرکزی و دولتها چارهای جز همکاری با یکدیگر و همراستایی سیاستهایشان ندارند اما نگرانیهایی وجود دارد مبنی بر اینکه با ادامه این روند استقلال بانکهای مرکزی به خطر بیفتد.

اقتصادآنلاین – صبا نوبری؛ به گزارش بلومبرگ تنها 8 ماه پس از اینکه بانکهای مرکزی برای مقابله با رکود وارد عمل شدند، حالا در شرایط سختی قرار دارند و مجبورند برای بازگرداندن قدرت به اقتصاد شکننده این روزها به اتخاذ سیاستهایی از سوی دولتها حساب باز کنند.

تصمیماتی که از سوی بانکهای مرکزی گرفته میشود نه تنها بر چشمانداز رشد اقتصادی در ماههای آینده اثر میگذارد، بلکه قدرت و اعتبار آنها را برای سیاستگذاریهای آینده تحت تأثیر قرار خواهد داد.

سیاستگذاران پولی (بانک مرکزی) در حالی با بحران کرونا روبرو شدند که با محدودیتهای بسیاری در اتخاذ سیاستهای متعارف پولی همچون کاهش نرخ بهره روبرو بودند. محدودیتهایی که پس از جنگ جهانی دوم بیسابقه بودهاست. پس از اینکه بانکهای مرکزی هزینه استقراض را به صفر یا حتی کمتر از آن کاهش دادند و برنامههای گسترده خرید داراییها را اجرایی کردند، برای بهبود شرایط به سیاستهای مالی دولت نیاز دارند.

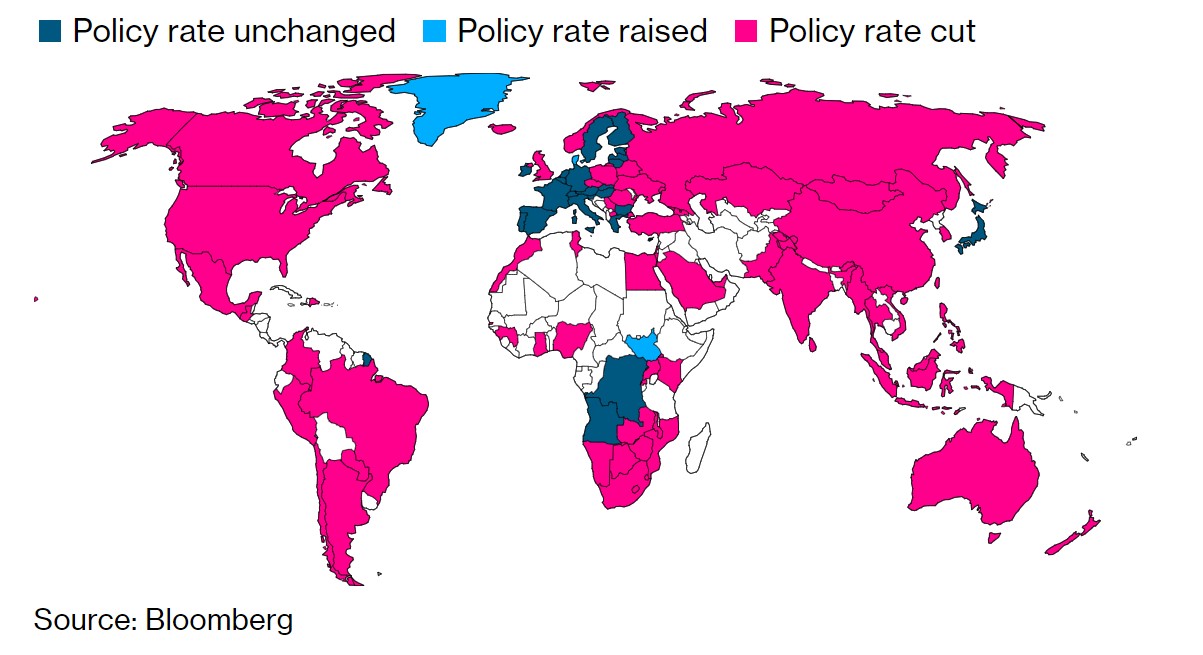

نمودار زیر سیاست تغییرات نرخ بهره بانکهای مرکزی در جهان را طی یکسال گذشته نشان میدهد. همانگونه که مشخص است طی این مدت اکثر بانکهای مرکزی سیاست انبساطی و کاهش نرخ بهره را در پیش گرفتهاند:

در این شرایط بدون محرکهای مالی وسیع این خطر وجود دارد که توسعه اقتصادی آسیبهای جدی ببیند و منجر به این شود که در بلندمدت به رشد اقتصادی هم ضرباتی وارد کند. این اتفاق میتواند بانکهای مرکزی را در برابر شوک یا رکودهای آینده آسیبپذیر کند که نشان میدهد امروز سیاستهای پولی و مالی تا چه حد به هم وابسته هستند.

یک اقتصاددان برجسته در شرکت مدیریت جهانی آپولو میگوید: مشخصا ما شاهد شکلگیری یک رژیم جدید در جهان هستیم. مشخص است که تقاضای کافی در اقتصاد جهانی وجود ندارد و سیاستهای پولی هم نمیتوانند تقاضایی ایجاد کنند.

رییس بانکمرکزی آمریکا نیز جزو کسانی است که در رابطه با این خطرات بلندمدت هشدار داده است. او در کنفرانسی خبری که هفته گذشته برگزار شد با اشاره به ریسک ورشکستگی کسبوکارهای بیشتر و دورههای طولانیتر بیکاری گفت: تهدید بزرگی وجود دارد و در صورتی که حمایتهای مالی در زمان مناسب داشته باشیم، میتوانیم با قدرت از این وضع بهبود پیدا کنیم.

همچنین معاون بانک مرکزی اروپا در یک کنفرانس آنلاین گفته بود که حمایت مالی گسترده از ظرفیت تولید محافظت کرده است و لازم است که این حمایت حفظ شود و حتی در برخی مناطق افزایش یابد.

در بریتانیا هم در ماه مارس زمانی که بانک انگلستان نرخ بهره را درست ساعاتی قبل از اینکه دولت برنامههای حمایتی مالی خودش را اعلام کند ،کاهش داد بار دیگر بر اهمیت اقدامات دوگانه سیاستگذاران مالی و پولی و هماهنگی مداومشان تاکید کردند.

با این حال حتی زمانی که تشویقهای زیادی برای ادامه این همکاری وجود دارد اما بانکهای مرکزی در مقابل از دست دادن استقلالشان مقاومت میکنند.

رییس بانکمرکزی انگلستان هم هفته گذشته با تاکید بر این موضوع گفت: این همکاری دوجانبه به راحتی ممکن و اجرایی است اما در عین حال نباید از استقلال بانکمرکزی هم غافل شویم

همچنین افزایش نرخ سود اوراق قرضه دولتی در آمریکا طی هفته گذشته به دنبال بهبود چشم انداز سرمایهگذاران با انتشار اخبار مربوط به کشف ویروس کرونا، انتظارات را برای اقدام بانکمرکزی برای خرید داراییها تا پایان سال تقویت کرده است.

کریستن لاگارد، رییس بانکمرکزی اروپا هم هفته گذشته در کنفرانسی با اشاره به خرید داراییها و سرمایهگذاری بلندمدت بانکی به عنوان دو ابزار مهم برای تزریق محرک پولی در اقتصاد، گفت: ناظران بانکمرکزی در حال بررسی ظرفیتهای سازگاری برای برنامه تسهیل کمی ماه آینده هستند.

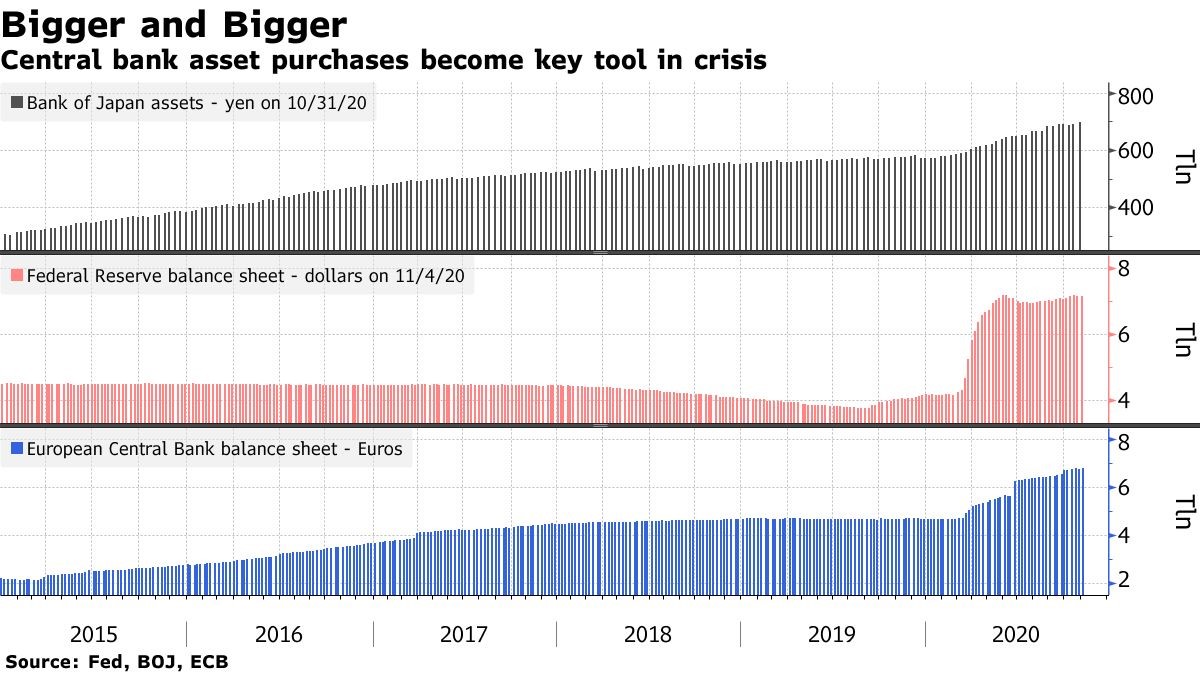

نمودار زیر روند خرید داراییها توسط بانکهای مرکزی ژاپن، آمریکا و اتحادیه اروپا را نشان میدهد. ( این داراییها غالباً مربوط به اوراق قرضه است و به عنوان یک سیاست انبساطی و تحریک تقاضا محسوب میشود)

نگرانی که وجود دارد این است که هرچه بانکهای مرکزی بیشتر ترازنامه خود را متورمتر و نرخ بهره را نزدیک صفر نگه دارند، قدرتشان درآینده بیشتر محدود شود.

اریک نیلسن ، اقتصاددان ارشد بانک ایتالیایی یونی کردیت (UniCredit) میگوید سیاستگذار مالی درحال حاضر کاری که باید بکند را انجام میدهد و سیاستگذار پولی در درجه دوم اهمیت قرار دارد. بانکهای مرکزی میگویند این سیاست درستی برای شرایط فعلی است اما من کمی نگران آن هستم.

هر بانکداری میداند که چه چیزی در انتظار سیاستی است که نتواند مسیر رشد اقتصادی بلندمدت احیا کند: ژاپنیزه شدن اقتصاد. (مقصود شرایطی است که نرخ رشد اقتصاد پایین و تورم در سطج نزدیک به صفر و منفی باشد و بانک مرکزی مجبور به اتخاذ سیاستهای انبساطی گسترده برای مدت زمان زیادی باشد) اتفاقی که باعث شد امروزه بانکمرکزی ژاپن چندان قدرت اثرگذاری نداشته باشد.

رییس فدرال رزرو هم اخیرا تاکید کرده است که نباید این تصور ایجاد شود که این نهاد یک آژانس سرمایهگذاری فدرال است و بر استقلال بانکمرکزی تاکید کرده است.

همچنین رییس بانکمرکزی آلمان هفته گذشته در یک سخنرانی گفت: در شرایط فعلی سیاستگذار پولی و مالی درحال همکاری هستند اما باید بدانیم که این هماهنگی و همکاری دائمی نخواهد بود.