رمزگشایی از آخرین اطلاعیههای گروه «مینو»/ «خودکفا» چگونه خودکفا شد؟

استراتژیهای «خودکفا» میتواند بر شائبه رشد حبابیاش خط بطلان بکشد.

به گزارش اقتصاد آنلاین، هلدینگ اقتصادی خودکفایی آزادگان به عنوان سهامدار عمده و نهایی شرکتهای گروه مینو، در ماههای اخیر موفق به ایجاد تغییراتی بنیادین در زیرمجموعههای خود شده که این موضوع میتواند تأثیر ویژهای بر افزایش سودآوری این هلدینگ داشته باشد. بررسیهای اقتصادآنلاین نشان میدهد در حالی که در بسیاری از محافل بورسی و اقتصادی صحبت از شکلگیری حباب قیمتی در کلیت بازار سهام است، «خودکفا» میتواند مثال نقضی برای رد این باور باشد.

تکمیل زنجیره تأمین و تحقق «خودکفایی»

هلدینگ اقتصادی خودکفایی آزادگان را از برخی جهات میتوان شرکتی منحصر به فرد در عرصه اقتصادی و بورسی تلقی کرد. جدا از ترکیب سهامداری که این شرکت را جزو بالاترین شرکتها در فهرست شرکتهای دارای سهام شناور قرار میدهد، این شرکت مالک چندین نشان تجاری ریشهدار و شناختهشده از جمله «ساقهطلایی»، «پفک نمکی»، «رنگارنگ» و... در اقتصاد ایران است.

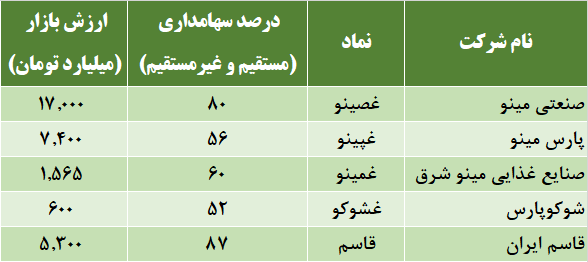

شرکتهای صنعتی مینو (غصینو)، پارس مینو (غپینو)، مینو شرق (غمینو)، شوکوپارس (غشوکو) و قاسم ایران (قاسم) از شرکتهای تحت کنترل هلدینگ خودکفایی آزادگان (خودکفا) است. همچنین این هلدینگ 12شرکت غیربورسی دیگر تحت مالکیت و کنترل خود دارد که این شرکتها در زمینههای مختلف از تولید دارو گرفته تا راهسازی و انبوهسازی و بازرگانی و خدمات مالی فعالیت میکنند.

همانطور که از نام شرکتهای زیرمجموعه خودکفا مشخص است، عمده فعالیت تولیدی این هلدینگ حول تولید محصولات غذایی میچرخد.

بررسی آخرین اطلاعیههای «خودکفا» و زیرمجموعههایش نشان میدهد این شرکت در ماههای اخیر به دنبال تکمیل زنجیره تأمین و خودکفایی در تولید مواداولیه مورد نیاز شرکتهای سرمایهپذیرش بوده است. در شرایط تورمی فعلی و با توجه به ریسک نوسان نرخ ارز و مشکلات احتمالی ناشی از نوسان قیمت نهادههای تولید به نظر میرسد این شرکت استراتژی موفقی را در پیش گرفته است.

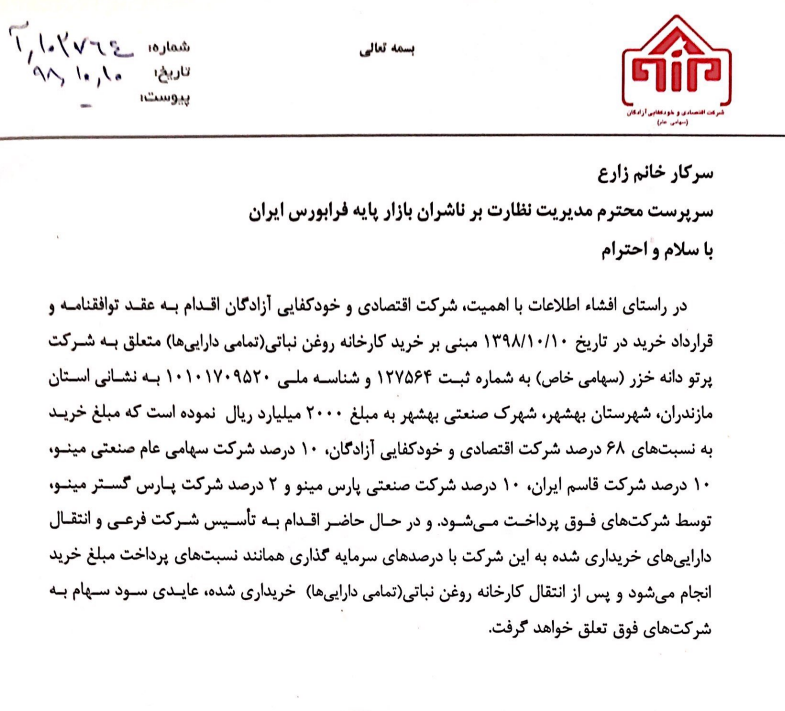

برای شرکتهای سرمایهپذیرِ «خودکفا» سه ماده اولیه آرد، روغن و شکر بیشترین اهمیت را دارد و بخش اعظم بهای تمامشده محصولات این شرکتها از این ماده اولیه تشکیل شده است. هلدینگ اقتصادی خودکفا از دیرباز مالک کارخانه آرد و سیلوی 70هزار تنی گندم بوده است و در تولید آرد مصرفی شرکتهای زیرمجموعهاش خودکفا بوده است. در زمینه تأمین روغن مصرفی شرکتهای سرمایهپذیر، هلدینگ «خودکفا» در سال گذشته اقدام به خرید یک کارخانه تولید روغن کرد.

در دی ماه سال گذشته، «خودکفا» اقدام به انتشار شفافسازی درباره خرید این کارخانه کرد. بر این اساس حالا مجموعه «خودکفا» ظرفیت تولید روزانه 400 تن روغن خوراکی دارد که این میزان نه تنها نیاز شرکتهای سرمایهپذیر را تأمین میکند، بلکه تولید مازاد بر نیاز گروه را به بازار عرضه خواهد کرد.

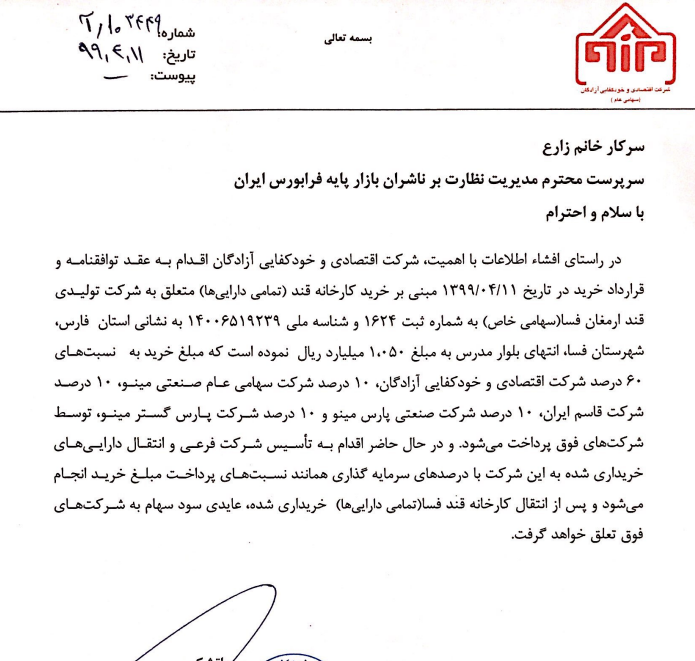

همچنین هلدینگ «خودکفا» طبق اطلاعیه منتشرشده در تاریخ 11 تیرماه 99، اقدام به خرید تمامی داراییهای شرکت قند فسا با بهای تمام شده 105 میلیارد تومان کرده است. اراضی اختصاص یافته به منظور تولید و تصفیه شکر متعلق به این شرکت تقریبا 19 هکتار و اراضی زیر کشت چغندر قند متعلق به این شرکت بیش از 213 هکتار است. گفتنی است کارخانه قند فسا حدودا هفت درصد شکر مصرفی کشور را تولید میکند.

بر این اساس هلدینگ خودکفا از امسال میتواند تمام مواد اولیه بااهمیت مورد نیاز شرکتهای تابعهاش را تولید کند و به معنای واقعی کلمه، خودکفا شود.

اما ماجرای برنامهریزی «خودکفا» برای خودکفایی به اینجا ختم نمیشود. این شرکت در ماههای اخیر اقدام به وارد کردن ماشینآلات تمام اتوماتیک کارتنسازی و بستهبندی کرده است. این ماشینآلات که گفته میشود از یک کشور اروپایی خریداری شده، در سال جاری تحت مدیریت شرکت تندیس مینو به بهرهبرداری خواهد رسید. بر این اساس زنجیره تأمین «خودکفا» تا بستهبندی هم پیش رفته است و چنانچه بهرهبرداری از این خط بستهبندی طبق برنامهریزیها پیش رود، از سال جاری «خودکفا» قادر خواهد بود بیش از 400 محصول تولید شده توسط شرکتهای تابعهاش را بستهبندی کند.

همچنین شنیدهها حکایت از فرارسیدن زمان بهرهبرداری از کارخانه تولید مشتقات کاکائو از دانه وارادتی کاکائو، در آینده بسیار نزدیک توسط «خودکفا» دارد. بنابراین هلدینگ خودکفایی آزادگان در پایان سال جاری قادر خواهد بود تا 95 درصد از زنجیره تأمین مواد اولیه محصولات خود را، مستقلا تولید کند. بنابراین احتمالا در سال جاری میتوان انتظار داشت حاشیه سود شرکتهای تابعه «خودکفا» رشد چشمگیری داشته باشد.

فاصله تا حباب

شاخص کل بورس تهران در یک سال گذشته و از فصل مجامع سال 98 تا کنون، بیش از 600 درصد بازدهی ثبت کرده و تقریبا هفت برابر شده است. به عبارت دقیقتر دارایی سهامداران بورس در 12 ماه گذشته به طور متوسط هفت برابر شده است. در عین حال تعداد قابل توجهی از نمادهای بورسی بازدهی بسیار بالاتری را در این مدت به ثبت رساندهاند و قیمت سهام برخی شرکتهای تا 30 یا 40 برابر بیشتر شده است. جدا از آن نمادهای فرابورسی متعددی در سال گذشته رشد چند صد درصدی تجربه کردهاند که تأثیری بر شاخص کل بورس ندارند و ذیل محاسبه شاخص کل فرابورس قرار میگیرند. همچنین تعدادی از نمادهای بازار پایه فرابورس که اصولا در محاسبات هیچ شاخصی دخیل نیستند نیز در سال گذشته با رشدها چشمگیر مواجه شدند.

بازدهی چشمگیر و سریع بازار سهام به طور عام (شامل بورس، فرابورس و بازار پایه فرابورس) در یک سال گذشته، بخش قابل توجهی از کنشگران اقتصادی، از نظریهپردازان و اساتید علوم اقتصادی گرفته تا فعالان خرد بازار سهام، را درباره شکلگیری حباب قیمتی و تبعات منفی ناشی از آن، دچار نگرانی کرده است. با این وجود بررسیهای اقتصادآنلاین نشان میدهد هنوز شرکتهایی هستند که همچنان دلایل قابل توجهی برای رشد قیمت دارند و بر این اساس به نظر میرسد هنوز نمیتوان درباره شکلگیری حباب در تمام نمادهای بازار سهام نظر قطعی داد.

گذشته از پیچیدگیهای تشخیص حباب قیمتی در بازارهای متنوع مالی، ادبیات مالی و اقتصادی نشان میدهد معیار ارزشگذاری سهام شرکتها در طیفی از تحلیل سودآوری و استفاده از نسبت قیمت به درآمد سهام از یکسو و تکیه بر ارزش روز داراییهای شرکتها در سوی دیگر دارد. به بیان سادهتر گاهی سودآوری و ظرفیت رشد درآمد در یک سر طیف به عنوان ملاکی برای ارزشگذاری سهام شرکتها مورد توجه فعالان بازار سهام قرار میگیرد و گاه این ارزش داراییهاست (در قالب تجدید ارزیابی داراییها، ارزش جایگزینی و ارزش انحلال) که در طرف دیگر طیف، مبنای حدس زدن ارزش سهام شرکتها قرار میگیرد. اما به طور کلی میتوان چنین ادعا کرد که همواره ترکیبی از این دو نگاه حدی، توسط فعالان بازار سهام برای حدس زدن ارزش ذاتی سهام شرکتها مورد استفاده قرار میگیرد.

در این میان به نظر میرسد هلدینگ خودکفا در سال جاری نه تنها شاهد رشد ارزش داراییهای خود خواهد بود، بلکه قادر است به طور معناداری سودآوری شرکتهای تابعه و در نهایت سود حاصل از سرمایهگذاری خود را افزایش دهد.

علاوه بر تکمیل زنجیره تأمین در هلدینگ خودکفا، شنیدهها حکایت از تحول جدی در سودآوری شرکتهای غیربورسی این شرکت دارد. گفته میشود شرکت معین آزادگان (زیرمجموعه فعال در صنعت واسطهگیری مالی) در سه ماهه ابتدای سال جاری بیش از 600 میلیارد تومان سود شناسایی کرده است که البته در این زمینه باید منتظر افشای اطلاعات توسط هلدینگ خودکفایی آزادگان ماند. همچنین شنیدهها حکایت از ورود شرکت رهاورد سازندگی آزادگان (زیرمجموعه فعال در صنعت انبوهسازی) به پروژه عظیم «مسکن ملی» دارد.

اگرچه قیمت سهام «خودکفا» در یک سال گذشته تقریبا 10برابر شده و از محدوده دو هزار تومان به محدوده بیش از 20هزار تومان رسیده است، اما به نظر میرسد چه از نظر خالص ارزش روز داراییها و چه از نظر رشد سودآوری، این شرکت هنوز فاصله معناداری تا «حباب شدن» دارد.

بررسیها نشان میدهد «خودکفا» در سال مالی منتهی به 30 اسفند 1399، میتواند تا دو هزار میلیارد تومان سود محقق کند. این در حالی است که سود محقق شده این شرکت در سال مالی گذشته (منتهی به 29 اسفند 98) تقریبا 413 میلیارد تومان بوده است. بنابراین نسبت قیمت به درآمد تحلیلی این شرکت بسیار پایینتر از «پی بر ایِ» ttm منتشر شده در سایت شرکت مدیریت فناوری بورس است. از طرف دیگر ارزش روز شرکت (با توجه به آخرین قیمت معامله در تابلوی بازار پایه فرابورس) در حال حاضر در محدوده 14هزار میلیارد تومان قرار دارد و چنانچه خالص ارزش روز داراییهای شرکت با در نظر گرفتن ارزش شرکتهای غیربورسی محاسبه شود، نسبت قیمت به NAV در نماد «خودکفا» کمتر از 50درصد خواهد بود.

بر این اساس به نظر میرسد هلدینگ اقتصادی خودکفایی آزادگان نه تنها میتواند روزهای بهتری در پیش داشته باشد، بلکه میتواند خط بطلانی بر باور شکلگیری حباب قیمتی در کلیت بازار سهام باشد.