جزییات ۱۷ سال سپردهگذاری مردم در بانکها

بررسی 17 سال سپردهگذاری در بانکها نشان میدهد، نسبت سپردههای سرمایهگذاری مدتدار، سپردههای غیردیداری و سپردهبلند مدت در تیر ماه امسال از متوسط 17 سال گذشته بالاتر است اما برخی اقتصاددانان افزایش نرخ سود بانکی را توصیه میکنند.

به گزارش اقتصادآنلاین به نقل از فارس، در مقطع کنونی از مهمترین تصمیماتی که بانک مرکزی و شورای پول و اعتبار باید اتخاذ کند، نرخ سود بانکی است.

دوره سپردههای جذب شده با نرخ سود 18 تا 23 درصد در حال اتمام است و سیاستگذار پولی با چندین مساله روبروست. از یک طرف با تقاضای سفتهبازی و سرمایهگذاری در بازار ارز مواجه است و باید نرخی تعیین کند که نقدینگی بیشتری متمایل به این بازار نشود و از طرف دیگر بانکها توان بازپرداخت سودهای بالا را ندارند و در صورت ادامه نرخهای فعلی روند اضافهبرداشت بانکها از حساب بانک مرکزی ادامه خواهد یافت و علاوه بر افزایش ناترازی در داراییها و بدهیهای بانکها، پایه پولی و در نتیجه نقدینگی افزایش مییابد.

غلامحسین تقی نتّاج گفت: نرخ سود بانکی برای بانکها اصلیترین هزینه را تشکیل میدهد و به طور طبیعی اگر قرار باشد درباره تغییر نرخ سود سپردهها تصمیمگیری شود، حتما منجر به افزایش هزینه بانکها و موسسات اعتباری خواهد شد. در کنار تاثیر این سیاست بر افزایش رشد نقدینگی، سیاستگذاران حتما باید توجه داشته باشند که در شرایط فعلی افزایش نرخ سود سپرده متعاقبا موجب افزایش نرخ سود تسهیلات خواهد شد و این اصلا به نفع اقتصاد کشور نخواهد بود.

به گفته وی، افزایش نرخ سود یکی از علل اصلی افزایش نقدینگی خواهد بود و با افزایش 5 درصدی نرخ سود بانکی در شرایط فعلی حدود 80 هزار میلیارد تومان حجم نقدینگی افزایش مییابد.

همچنین کورش پرویزیان هم با بیان اینکه بعید میدانم در مقطع کنونی امکان افزایش نرخ سود بانکی باشد، گفت: منابع و وضعیت تسهیلاتدهی بانکها به گونهای نیست که نرخ سود سپرده افزایش یابد.

رئیس کانون بانکهای خصوصی برای افزایش امکان مدیریت منابع و سپردههای بانکی، احیای سپردههای دو و سه ساله را پیشنهاد کرد.

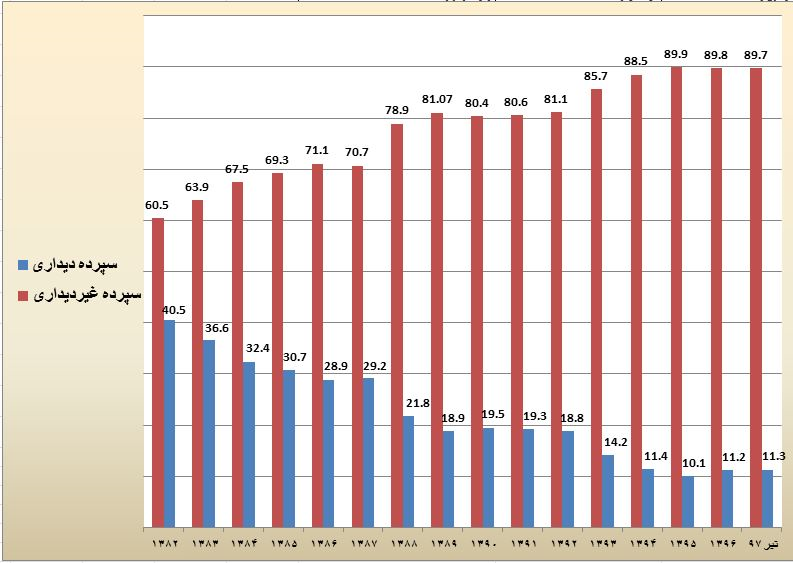

بررسی آمار و ارقام سپردههای بانکی، نشان میدهد که نسبت سپردههای غیردیداری به کل سپردهها از سال 78.6 تاکنون درصد بوده است اما این نسبت هماکنون 88.9 درصد است.

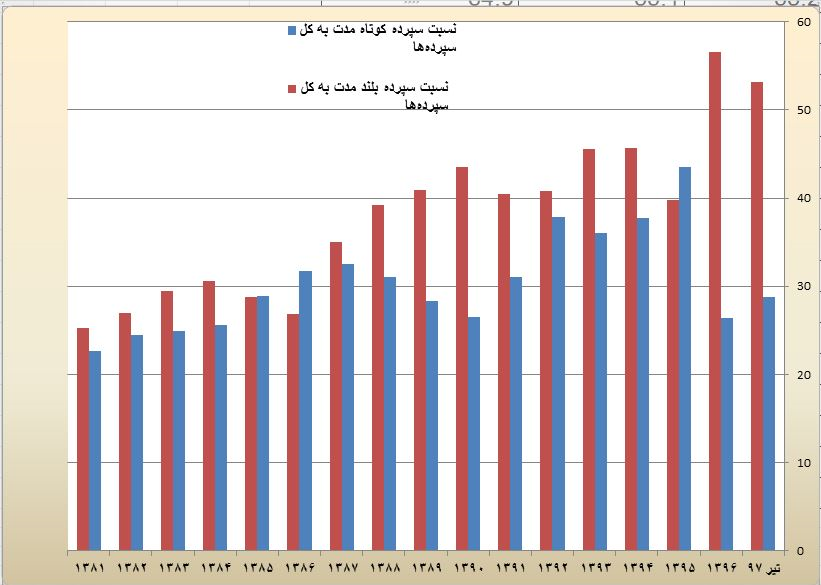

همچنین نسبت سپردههای سرمایهگذاری مدتدار به کل سپردهها 68.6 درصد بوده اما در تیر ماه امسال این نسبت به 82.1 درصد رسیده است. میانگین نسبت سپردههای کوتاه مدت به کل سپردهها 27.9 درصد بوده که این رقم در تیر ماه امسال 28.8 درصد شده است.

نسبت سپردههای بلندمدت به کل سپردهها 38.1 درصد بوده که در تیر ماه سال جاری این نسبت 53.2 درصد است. همچنین سهم سپردههای بلند مدت از کل سپردههای سرمایهگذاری به طور متوسط در 17 سال اخیر 55.4 درصد بوده اما این نسبت در تیر ماه سال جاری 64.9 درصد است.

میانگین سهم سپردههای کوتاه مدت از کل سپردههای سرمایهگذاری 44.9 درصد محاسبه شده اما در تیر ماه امسال سهم این بخش به 35.1 درصد کاهش یافته است.

با وجود اینکه اندکی از حجم سپردههای بلندمدت در 4 ماه اول امسال کاسته شده، ارقام بالا گویای این است که در نسبت سپردههای سرمایهگذاری مدتدار، نسبت سپردههای غیردیداری و نسبت سپردههای بلند مدت از کل سپردهها در تیر ماه امسال از مقایسه با میانگین 17 سال اخیر، بسیار فراتر است. نرخ بالای سود بانکی در 5 سال اخیر و فاصله زیاد نرخ سود سپرده با نرخ تورم، چنین حجم و ترکیبی از سپرده را در سیستم بانکی به وجود آورده است.

حال که نرخ تورم به دلیل رشد بهای ارز سیر صعودی به خود گرفته است، به نظر میرسد گزینه روی میز سیاستگذار پولی باز هم افزایش نرخ سود بانکی است. با این تفاوت که در سال 92 در شرایطی سیاست افزایش نرخ سود بانکی براساس مکانیزم بازار اتخاذ شد که بسیاری از بانکها زیان انباشته نداشتند و از پس پرداخت سود سپرده برمیآمدند اما امروز، 5 سال از آن دوران گذشته و بانکها پس از اجرای این سیاست با پرداخت سودهای فراتر از توان و ظرفیت ضعیف و کمتوان شدهاند. بنابراین نمیتوان به راحتی برای افزایش نرخ سود و یا تغییر نرخ سود بانکی تصمیم گرفت.

در این باره علی روحانی نژاد، اقتصاددان و متخصص پول و بانک گفت: در مقطع فعلی باید اقدامات را سه دسته کرد. یک سری اقداماتی عاجل است و باید فوری انجام شود، بعضی اقدامات کوتاه مدت است و باید در مدت 6 ماه اجرا شود و برخی اقدامات هم باید در دوره بلند مدت و بازه زمانی 2 تا سه ساله انجام شود.

وی افزود: بنابراین توصیه کوتاه مدت با توصیه بلند مدت تفاوت دارد. در کوتاه مدت هدف اول مدیریت نقدینگی و کنترل هجوم آن به بازارهای ارز و طلا است اما هدف کوتاه مدت و میان مدت باید حل چالش نظام بانکی باشد. برای مدیریت نقدینگی باید نرخ سود را بالا ببرید اما برای حل بحران بانکی باید آن را کاهش دهید. مساله این است که بعد از کنترل نقدینگی و حل معضل بازار ارز باید برای حل مشکلات نظام بانکی اقدام کرد.

این اقتصاددان با تاکید بر ضرورت افزایش نرخ سود بانکی در مقطع فعلی، گفت: افزایش نرخ سود نباید به حدی باشد که شکاف داراییها و بدهیهای بانکها را شدیدتر کند. بنابراین نرخ سود متناسب با نرخ تورم انتظاری میتواند افزایش یابد و به نظر میرسد این یک نقطه بهینه نرخ سود در مقطع فعلی خواهد بود.

یکی از مسائلی که در سیاستگذاریهای اقتصادی مورد غفلت قرار میگیرد و یا کمتر به آن توجه میشود بهکارگیری مجموعهای از سیاستهای اقتصادی در قالب ابزارها و سیاستهای پولی و مالی است. به عبارت دیگر معمولا دولت از ابزارهای پولی و یا یک ابزار پولی مانند نرخ سود برای کنترل و بازگشت آرامش به بازار بیش از سایر بخشها استفاده میکنند.

در حالی که روشهای کمهزینهتری مانند مالیات بر عایدی سرمایه، ارتقاء سیستمهای الکترونیکی و تکمیل طرح جامع مالیاتی برای دریافت مالیات مناسب از فعالیتهای سوداگری، انتشار اوراق گواهی سپرده، راهاندازی بازار سلف ارزی، تقویت قدرت وامدهی بانکهای توسعهای یا تخصصی دولتی از محل منابع ارزی، کمهزینهتر از سیاست افزایش نرخ سود بانکی است. به همین دلیل به نظر میرسد استفاده از یک ابزار پولی برای کنترل سفتهبازی و سوداگری در بازار ارز کافی نباشد و سیاستگذاران اقتصادی باید مجموعهای از سیاستها را به صورت توامان با هم به مرحله اجرا دربیاورند.

* ارقام به میلیارد تومان

| دوره | کل سپردهها | سپرده دیداری | سپرده غیردیداری | سپرده سرمایهگذاری مدتدار | سپرده کوتاهمدت | سپرده بلندمدت |

| تیر 97 | 1،560،690 | 173،350 | 1،387،340 | 1،281،640 | 450،730 | 830،910 |

| 1396 | 1،485،710 | 150،400 | 1،335،310 | 1،233،910 | 393،550 | 840،360 |

| 1395 | 1،214،060 | 123،700 | 1،090،360 | 1،012،310 | 528،620 | 483،690 |

| 1394 | 980،090 | 99،510 | 880،580 | 818،740 | 370،020 | 448،720 |

| 1393 | 747،210 | 85،590 | 661،630 | 610،090 | 269،250 | 340،840 |

| 1392 | 606،150 | 86،190 | 519،950 | 475،690 | 229،660 | 246،030 |

| 1391 | 427،680 | 80،660 | 347،020 | 305،990 | 132،730 | 173،260 |

| 1390 | 327،930 | 63،440 | 264،490 | 229،790 | 86،990 | 142،800 |

| 1389 | 272،371 | 53،356 | 219،015 | 188،670 | 77،030 | 111،639 |

| 1388 | 216،357 | 40،938 | 175،419 | 152،232 | 67،336 | 84،895 |

| 1387 | 174،360 | 36،771 | 137،588 | 117،764 | 56،745 | 61،018 |

| 1386 | 156،038 | 45،579 | 110،458 | 91،598 | 49،560 | 42،037 |

| 1385 | 122،274 | 35،309 | 86،965 | 70،710 | 35،366 | 35،343 |

| 1384 | 87،034 | 26،724 | 60،310 | 48،969 | 22،329 | 26،640 |

| 1383 | 64،109 | 20،804 | 43،305 | 34914 | 15،986 | 18،928 |

| 1382 | 48،786 | 17،862 | 30،923 | 25،173 | 11،980 | 13،192 |

| 1381 | 38،847 | 14،787 | 23،487 | 18،586 | 8،845 | 9،740 |

* سهم و ترکیب سپردهها

| دوره | سپرده دیداری | سپرده غیردیداری | سپرده سرمایهگذاری مدت دار | نسبت سپرده کوتاه مدت به کل سپردهها | نسبت سپرده بلند مدت به کل سپردهها | سهم سپرده کوتاهمدت از کل سپردههای سرمایهگذاری | سهم سپردههای بلندمدت از کل سپردههای سرمایهگذاری |

| تیر 97 | 11.1 | 88.9 | 82.1 | 28.8 | 53.2 | 35.1 | 64.9 |

| 1396 | 11.3 | 89.7 | 83.05 | 26.4 | 56.5 | 35.2 | 64.8 |

| 1395 | 11.2 | 89.8 | 83.3 | 43.5 | 39.8 | 52.2 | 47.8 |

| 1394 | 10.1 | 89.9 | 83.5 | 37.7 | 45.7 | 45.2 | 54.8 |

| 1393 | 11.4 | 88.5 | 81.6 | 36.03 | 45.6 | 44.1 | 55.9 |

| 1392 | 14.2 | 85.7 | 78.4 | 37.9 | 40.8 | 48.2 | 51.7 |

| 1391 | 18.8 | 81.1 | 71.5 | 31.03 | 40.5 | 43.3 | 56.6 |

| 1390 | 19.3 | 80.6 | 70.07 | 26.5 | 43.5 | 37.8 | 62.1 |

| 1389 | 19.5 | 80.4 | 69.2 | 28.3 | 40.9 | 40.8 | 59.1 |

| 1388 | 18.9 | 81.07 | 70.3 | 31.1 | 39.2 | 44.2 | 55.7 |

| 1387 | 21.8 | 78.9 | 67.5 | 32.5 | 35 | 48.1 | 51.8 |

| 1386 | 29.2 | 70.7 | 59.4 | 31.7 | 26.9 | 54.1 | 45.9 |

| 1385 | 28.9 | 71.1 | 57.8 | 28.89 | 28.8 | 50.02 | 49.98 |

| 1384 | 30.7 | 69.3 | 56.2 | 25.6 | 30.6 | 45.6 | 54.4 |

| 1383 | 32.4 | 67.5 | 54.4 | 24.9 | 29.5 | 45.7 | 54.3 |

| 1382 | 36.6 | 63.9 | 51.6 | 24.5 | 27 | 47.6 | 52.4 |

| 1381 | 40.5 | 60.5 | 47.8 | 22.7 | 25.3 | 47.6 | 52.4 |