رابطه بورس و تورم تغییر کرده است؟ / معضلی به نام شاخص بازی!

در حالی بورس روند ناامیدکننده تابستان خود را همچنان ادامه میدهد که همواره به عنوان یکی از بازارهای جذاب به ویژه در شرایط تورمی مطرح بودهاست. به گونهای که میانگین بازدهی ماهانه حقیقی بورس از سال ۱۳۸۷ برابر با ۱.۷ درصد بوده است. با این وجود طی حدود ۱۰ ماه گذشته میانگین بازدهی بورس بر اساس تغییرات شاخص کل تقریبا برابر با صفر بوده اما در همین بازه زمانی میانگین تورم ماهانه حدود ۳.۷ درصد گزارش شده که حاکی از عملکرد ضعیف بورس است. آیا رابطه مثبت بازدهی بورس و تورم قطع شده است؟

اقتصادآنلاین-پویا دادجو؛ بورس همواره به عنوان یکی از بازارهای جذاب برای سرمایهگذاری مطرح بودهاست؛ بازاری که به ویژه در شرایط تورمی یک از بهترین بهترین عملکردها را میان بازارهای مالی برای حفظ ارزش قدرت خرید داشته و نقش خوبی را به عنوان سپر تورمی ایفا کرده است. نگاهی به آمارهای بلندمدت نیز تاکیدی بر این موضوع است. در حالی میانگین بازدهی ماهانه بورس بر اساس تغییرات شاخص کل از سال 1387 برابر با ۳.۵ درصد بوده که میانگین تورم ماهانه در این بازه زمانی برابر با ۱.۸ درصد بوده است. به بیان دیگر میانگین بازدهی ماهانه حقیقی بورس در این بازه زمانی برابر با ۱.۷ درصد بوده است.

با این وجود طی حدود ۱۰ ماه گذشته میانگین بازدهی بورس بر اساس تغییرات شاخص کل تقریبا برابر با صفر بوده اما در همین بازه زمانی میانگین تورم ماهانه حدود ۳.۷ درصد گزارش شده است.

رابطه مثبت بازدهی بورس و تورم قطع شده است؟

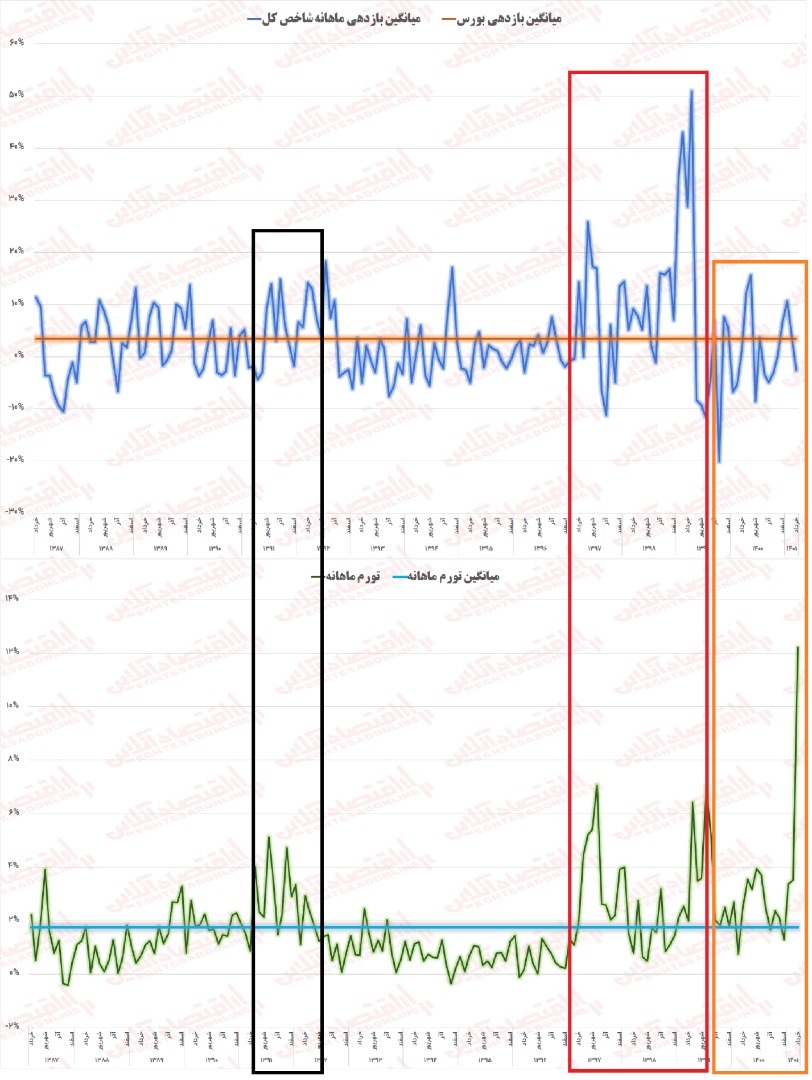

برای پاسخ به این پرسش ابتدا نگاهی به آمارها میاندازیم. نمودار زیر روند بازدهی ماهانه شاخص کل و تورم ماهانه را از سال ۱۳۸۷ نشان میدهد. هرگاه اقتصاد کشور یه دوره تورمی بالا را تجربه کرده و یا به بیان دیگر تورم ماهانه به بالاتر از میانگین بلندمدت خود رفته است، بازدهی ماهانه شاخص کل نیز به بالاتر از میانگین بلندمدت خود دست یافته است.

در باکس مشکی رنگ که مربوط به اوایل دهه ۹۰ است، اقتصاد ایران یک شوک تورمی بالا را تجربه کرد و میانگین تورم ماهانه در بازه زمانی شهریور ۱۳۹۱ تا آذر ۹۲ به ۲.۷ درصد رسید که تقریبا دو برابر میانگین بلندمدت خود بود. در این بازه زمانی میانگین بازده ماهانه بورس نیز به ۸.۴ درصد افزایش یافت که تفاوت محسوسی با میانگین بلندمدت خود یعنی ۳.۴ درصد داشت.

در باکس قرمز رنگ از اوایل سال ۱۳۹۷ هم دوباره اقتصاد ایران وارد یک دوره تورمی شدید شد و میانگین تورم ماهانه از مرداد سال ۱۳۹۷ تا پایان تیر ۱۳۹۹ به ۲.۷ درصد رسید. در این بازه زمانی میانگین بازده ماهانه بورس به ۱۳.۶ درصد رسید.

با این وجود از مرداد ۱۳۹۹ هر چند که اقتصاد ایران همچنان تورم بالایی را ثبت کرد اما بورس بازدهی مناسبی را تجربه نکرده است. میانگین تورم ماهانه بین مرداد ۱۳۹۹ تا پایان خرداد ماه امسال برابر با ۳.۵ درصد بوده که در این مدت میانگین بازدهی ماهانه شاخص کل به منفی ۰.۶ درصد کاهش یافته است. (باکس نارنجی)

چرا رابطه بورس و تورم تغییر کرده است؟

در میان عوامل متعدد به نظر می رسد اتفاقات و جهش بورس در حد فاصله نیمه دوم سال 1398 و نیمه اول سال 1399 یکی از عوامل کلیدی در چرایی این شرایط است. برای آنکه بتوانیم نحوه عملکرد بورس در برابر تورم را بررسی کنیم نگاهی به روند شاخص کل که بر اساس شاخص قیمت مصرف کننده تعدیل شده است میاندازیم.

همانگونه که مشخص است تا پاییز سال گذشته شاخص کل تعدیل شده بر اساس تورم از سال ۱۳۸۷ یک روند صعودی داشته و در اطراف خط روند خود در حال نوسان بوده است. این روند صعودی خود بیانگر بازدهی حقیقی مثبت بورس طی این مدت است و همانگونه که از نمودار می توان مشاهده کرد در زمانی های تورمی، شاخص تعدیل شده به بالاتر از خط روند خود نفوذ میکند که حاکی از عملکرد مناسب بورس در زمانهای تورمی است.

اما حالا اگر بازه زمانی را تا پایان خرداد ماه امسال ادامه دهیم متوجه موضوع مهمی خواهیم شد. در بازه زمانی پس از پاییز سال ۱۳۹۸ شاهد یک افزایش شدید در شاخص کل تعدیل شده بر اساس تورم هستیم که فاصله قابل توجهی از خط روند بلندمدت خود گرفته است.

همانگونه که از نمودار فوق مشخص است جهش شدید بورس که به واسطه دخالتهای خارجی در آن زمان شکل گرفت، باعث شد بورس از روند تعادلی بلندمدت خود فاصله بگیرد. در این شرایط یعنی زمانی که یک متغیر از تعادل بلندمدت خود خارج شود دیگر عواملی که پیشتر بر روی آن اثرگذار بودند در دوره زمانی بازگشت به تعادل قبلی و یا رسیدن به تعادل جدید، لزوما دیگر همان تاثیر قبلی را ندارد.

آیا باید منتظر اصلاح بیشتر شاخص کل باشیم ؟

پاسخ به این سوال دشوار است اما برای آنکه به شهود نسبی دست پیدا کنیم، شاید بررسی روند P به E بازار بتواند کمی این ابهام را برطرف سازد. بر اساس داده های تاریخی از سال ۱۳۸۱ ، نسبت PبهE بازار حدود ۷.۵ واحد بودهاست. روز شنبه ۱۸ تیر ماه این عدد برابر با ۸.۴ واحد بود. نمودار زیر روند تاریخی نسبت PبهE بازار را نشان میدهد:

همانگونه که مشخص است به نظر میرسد که پس از جهش عجیب نیمه دوم سال ۱۳۹۸ و نیمه اول سال ۱۳۹۹، نسبت قیمت به سود کل بازار به میانگین بلند مدت خود رسیده است و لذا شاید ایده کاهش بیشتر شاخص دور از انتظار باشد.

شرایط امروز بورس، نتیجه شاخص سازی است

همانگونه که مشخص است، شاخص کل تعدیل شده بر اساس تورم، نسبت به روند بلندمدت خود فاصله گرفته و هنوز به میانگین بلندمدت خود بازنگشته است. در نقطه مقابل نسبت قیمت به درآمد بازار عملاً به سطح بلندمدت خود رسیده است. کنار هم قرار دادن این دو معیار نشان میدهد که دستکاریهای قیمتی در قالب شاخصسازی و مثبت کردن شاخص با حمایت از تعداد محدودی سهام شاخصساز چه تبعات سنگینی برای بازار به همراه دارد. نکته مهمی که در اقتصاد وجود دارد این است که متغیرهای اقتصادی به تعادل بلند مدت خود خواهند رسید و تنها مساله، مدت زمان رسیدن به تعادل است. هر چقدر دخالتهای بیرونی بیشتر باشد، مدت زمان رسیدن به تعادل هم بیشتر خواهد بود. به همین دلیل است که اصلاح بورس فرسایشی شده و با گذشت حدود دو سال از اصلاح شاخص، همچنان شاهد روند فرسایشی معاملات هستیم.

اعتمادی که از دست رفته است

موضوع دوم به کاهش شدید ارزش معاملات باز میگردد. مجموع اتفاقات دو سال گذشته بورس و زیانی که بسیاری از سهامداران خرد تجربه کردند، یک نتیجه تلخ را برای بازار به یادگار گذاشت؛ از یکسو بسیاری از افراد برای همیشه از بازار خداحافظی کردند و از سوی دیگر، نگاه بلندمدت به نگاه نوسانگیری و معاملات کوتاه مدت تغییر کرد. نتیجه چنین شرایطی ترسی است که در معاملات شاهد هستیم و تا زمانی که چنین نگاهی در بازار حاکم باشد، به نظر نمیرسد شاهد تغییر محسوسی در روند معاملات باشیم.

شرایط کنونی چه ناشی شاخصسازی و یا ترس معاملهگران، زخمی است که سیاستهای سالهای 1398 و 1399 بر بدنه بازار سرمایه به جا گذاشته است.