آنچه در رسیدن به این رکورد در تأمین مالی بالا دستی نفت در جهان قابل توجه است طیف استفاده خلاقانه و تکنیکی از منابع نوین سرمایه ای است، تا به ایجاد اطمینان آتی در خصوص وجود منابع مالی کمک نماید.

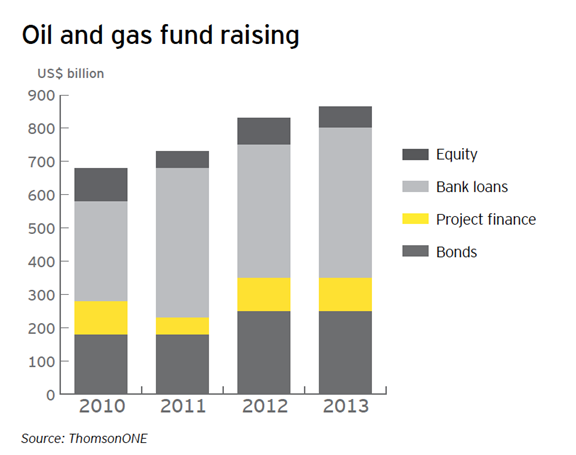

در پاسخ به عدم استقرار اقتصادی و سیاسی، شرکتهای فعال در صنعت نفت اقدام به متعدد سازی منابع سرمایه ای خود برای تأمین مالی پروژه ها در جهان نموده اند، این منابع از تأمین مالی بانک محور به سمت تأمین مالی غیر بانکی و بازار سرمایه محور در حرکت می باشد.

دامنه توسعه راهکارهای تأمین مالی

بسیاری از شرکتهای نفتی اقدام به استفاده از ابزارهای اعتباری سندیکایی[1] برای تامین مالی روزمره فعالیت ها و پروژههای خود کرده اند که به آنها امکان انعطاف پذیری در فعالیت هایشان میدهد. همانگونه که در جدول شماره ۲ مشاهده میکنید ابزارهای تأمین مالی اکتشاف[2] ،توسعه و تولید[3] با گسترش ظرفیت مخازن طیف گسترده و مختلفی از ابزارهای تأمین مالی را در برمیگیرد.

|

اکتشاف و ارزیابی |

توسعه و تولید |

توسعه پورتفولیو |

|

عرضه اولیه سهام خصوصی مسائل بیشتر

|

ذخایر بر اساس وام اوراق قرضه دولتی اوراق قرضه فروشی امور مالی پروژه بانک های توسعه چندجانبه

|

جریان پول نقد حاصل از عملیات وامهای بانکی اوراق قرضه دولتی بودجه های زیرساختی درآمد حاصل از سرمایه گذاری

|

عدم توازن سرمایه در بین شرکتهای مستقل صنعت نفت و گاز

امروزه شرکتهای مستقل (شرکتهای کوچک و متوسط که زیرمجموعه غول های نفتی نیستند) چالش بزرگی بر سر جذب منابع برای پروژه ها با بزرگان صنعت نفت و گاز دارند. تأمینکنندگان مالی به دنبال شرکتهایی با ساختار مدیریتی قوی با تلفیقی از اعتبار در صنعت و کیفیت بالای پروژه ها و یا دارایی ها تحت نظارت هستند و این امر تأمین مالی شرکت های کوچک و متوسط را سخت نموده و آنها به دنبال یافتن روشهایی خلاقانه و متنوع برای تامین مالی شرکتها و پروژههای خود هستند.

پس از بحران سال ۲۰۰۷ میلادی بسیاری از شرکتهای کوچک نفتی در حوزه اکتشاف به سبب بالا رفتن ریسک سرمایهگذاری به دنبال متنوع ساختن دستیابی به منابع بینالمللی مالی هستند. شرکتهایی که جریان نقدی از محل فعالیت و یا پروژه ها نداشته اند و یا در کشورهایی با ریسک بالا فعالیت می کنند از مشکلات بیشتری رنج می برند.

بهترین روش برای تأمین مالی شرکتهای فعال در حوزه اکتشاف انتشار سهام بوده است که متناسب با ریسک عدم کشف توانسته منابع مالی را برای اکتشاف فراهم سازد.

این نوع شرکتها دارای ساختار سرمایهای با بدهی کم و با جریانات نقدی ضعیف هستند که توانایی ایجاد اطمینان برای سرمایه گذاران بازار سهام را دارند.

شرکتهای متوسط و بزرگ نفتی بزرگترین استفاده کنندگان از منابع تأمین مالی مبتنی بر ذخایر[4] می باشند ، بیشتر شرکت های

اکتشاف و تولید از این روش برای تأمین منابع مالی خود استفاده می کنند. پس از این روش انتشار اوراق قرضه[5] و تامین مالی پروژه ای[6] قراردارند.

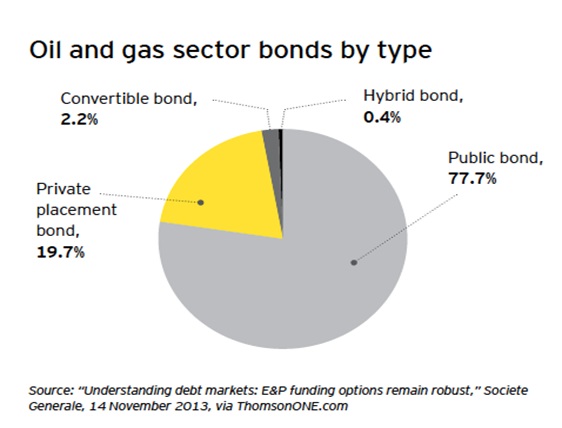

گستره اوراق قرضه منتشره برای تامین مالی حوزه نفت عبارتند از اوراق قرضه عمومی[7] ۷۷.۷٪ ، اوراق اختصاصی[8]۱۹.۷٪ ، اوراق قرضه قابل تبدیل به سهام[9] ۲.۲٪ و اوراق قرضه ترکیبی[10] ۰.۴٪ است.

تأمین مالی مبتنی بر اوراق قرضه نیازمند رتبه بندی اعتباری بینالمللی[11] شرکتها و همچنین داشتن صورتهای مالی مبتنی بر استانداردهای بینالمللی[12] می باشد. همچنین این نوع تأمین مالی امکان نقدشوندگی بالایی برای تأمینکنندگان مالی را داشته و منابع سرشاری در جهان در این امر دخالت دارند.

شرکتهای بینالمللی نفتی IOC مبتنی بر رتبه های اعتباری بالایی که دارند بیشتر از روشهای محافظه کارانه برای تأمین منابع مالی خود استفاده می کنند و همواره از ساختار اهرمی کمتر از ۳۰٪ بهره می گیرند.

از آنجاییکه قیمت نفت همواره در نوسان است این شرکتها بر روی منابع آتی خود برای سرمایه گذاری قمار نمی کنند.

شرکتهای بینالمللی نفتی برای مدیریت ریسک فعالیتهای مالی خود فارغ از متنوع سازی منابع تأمین مالی اقدام به مدیریت بهینه سرمایه در گردش، بهبود بازده داراییها، روشهای فروش محصولات متنوع و متکثر و انواع روشهای بهینه سازی ساختار سرمایه مینمایند.

تأمین مالی پروژه ای یا شرکتی

صنعت نفت و گاز از صنایعی هستند که مبدأ بسیاری از مدلهای تأمین مالی بودهاند ، مخصوصا تأمین مالی پروژهای که در مقابل تأمین مالی شرکتی قد علم کرده است.

از آنجاییکه بسیاری از کشورهای نفت خیز (همانند قطر) خواهان تسریع در بهرهبرداری از میادین خود بودهاند و زمان برای آنها اولویت اساسی را داشته ، تجهیز منابع با بهترین کیفیت (منظور منابعی مالی است که میانگین موزون هزینه سرمایه را کاهش دهد) از اهمیت بالایی برخوردارمی باشد، تأمین مالی پروژه ای این امکان را برای آنها فراهم آورده است تا بتوانند بدون درگیر کردن ساختار سرمایه شرکت مادر اقدام به ایجاد مشارکت با بزرگترین شرکتهای بینالمللی نفتی نمایند. ، همچنین تأمین مالی پروژهای برای آنها مدت زمان بازپرداخت طولانی مدت را به ارمغان آورده است (گاهی تا ۳۰ سال) ، همچنین از تأمین مالی پروژه ای برای پروژههای زیرساختی نیز استفاده می شود ، تنها اشکال کارشناسان به تأمین مالی پروژههای ، پیچیده بودن آن در مقابل تامین مالی شرکتی سنتی است.

تأمین مالی شرکتی ، سنتی ترین روش تأمین مالی پروژههای نفت و گاز در جهان بوده است که در کشور ما ایران نیز بسیار مورد استفاده قرار می گیرد، این مدل پچیدگیهای کمی دارد و برای تأمین مالی بلندمدت استفاده می گردد، استفاده بلندمدت از تأمین مالی مبتنی بر تامین مالی شرکتی موجب افزایش نقش بدهی ها در شرکتها و اهرمی شدن هرچه بیشتر آنها میگردد و این امر برای آینه شرکتها مناسب تلقی نمی گردد.

|

|

فاینانس شرکتی |

فاینانس پروژه ای

|

|

پیچیدگی

|

کمتر از حد معمول

|

میتواند پیچیده باشد

|

|

منبع |

بر اساس یک ادعا در مقابل ترازنامه شرکت ها و استفاده از ظرفیت بدهی شرکت، افزایش می دهد

|

بدون منابع یا منابع محدود پروژه ها – محدودیت برای ترازنامه های پروژه و ساختار یافتگی بالاتری برای افزایش اعتبار

|

|

اندازه |

ظرفیت استقراض مرتبط با قدرت اعتباری اسپانسر

|

متغیر وابسته بر ساختار و ریسک پروفایل

|

|

بلوغ |

دوره های بازپرداخت کوچک و متوسط، سرمایه قابل دسترس طولانی مدت

|

دوره های بازپرداخت طولانی مدت ممکن است موفقیت آمیز باشد |

|

عمق بازار |

بسیار عمیق و سیال برای درجه های اعتباری سرمایه گذاری

|

بازارهای بانکی ادامه می دهند تا سرمایه اصلی را تهیه کنند، سرمایه اغلب برای ریفاینانس ساخت و ساز پروژه ها ساخته میشود، بودجه های مربوط به زیر ساختها، بودجه های مربوط به حقوق بازنشستگی و دیگر سرمایه گذاران نهادی به طور فزاینده به دنبال سرمایه گذاری طولانی مدت در بخش زیرساخت می باشند

|

|

استفاده از اهرم

|

پایین ترین سطح دستیابی، بدهی بر ترازنامه اسپانسر

|

بالاترین سطح با توجه به تغییر ساختار و ریسک مشخص شده، typically of balance sheet

|

نتیجه گیری از روشهای موجود تأمین مالی نفت و گاز در سطح بین المللی

در این جدول به ایرادات و مزایای هر کدام از روشهای تأمین مالی حوزه نفت و گاز به تفکیک می پردازیم

|

گزینه وام

|

مزایا |

اشکالات |

|

بدهی های بانکی |

|

|

|

اوراق قرضه عمومی

|

|

|

|

عرضه خصوصی

|

|

|

|

اوراق قرضه خرد |

|

|

|

Mezzanine Finance تأمین مالی ترکیبی |

|

|

|

وام بر اساس ذخایر

|

|

|

|

قابل تغییر

|

|

|