این نظریه پیشنهاد میکند که اعمال مالیات جدید یا افزایش مالیات قدیمی ممکن است نتیجه معکوس داشته باشد و به دلیل کاهش تقاضا برای کالاها یا خدماتی که مشمول مالیات میشوند، هیچگونه افزایشی در درآمدهای دولت ایجاد نکند یا حتی به کاهش آن منجر شود. بنابراین، رفاه از دست رفته تعادل بین عرضه و تقاضا را مختل می کند. آلفرد مارشال، اقتصاددان انگلیسی عموما به عنوان مبتکر تجزیه و تحلیل رفاه از دست رفته شناخته می شود.

نکات کلیدی

این معیار کاهش تولید و تقاضا ناشی از اعمال مالیات را تحلیل می کند.

این معیار هزینه فرصت از دست رفته را نشان میدهد.

درک رفاه از دست رفته مالیاتی

دولت ها برای جمع آوری درآمد مالیات وضع می کنند. این وجوه برای حمایت از برنامه ها و پروژه های عمومی مانند زیرساخت ها، کمک های اقتصادی و خدمات اجتماعی استفاده می شود. دولتهای فدرال، ایالتی و محلی در برخی از مواقع برای افزایش درآمدهای خود به منظور پوشش کسر بودجه اغلب تصمیم میگیرند مالیاتها را افزایش دهند. اگرچه ممکن است این اقدام ایده خوبی به نظر برسد، اما اغلب نتیجه معکوس به همراه دارد. به این حالت، رفاه از دست رفته مالیاتی یا صرفا رفاه از دست رفته می گویند.

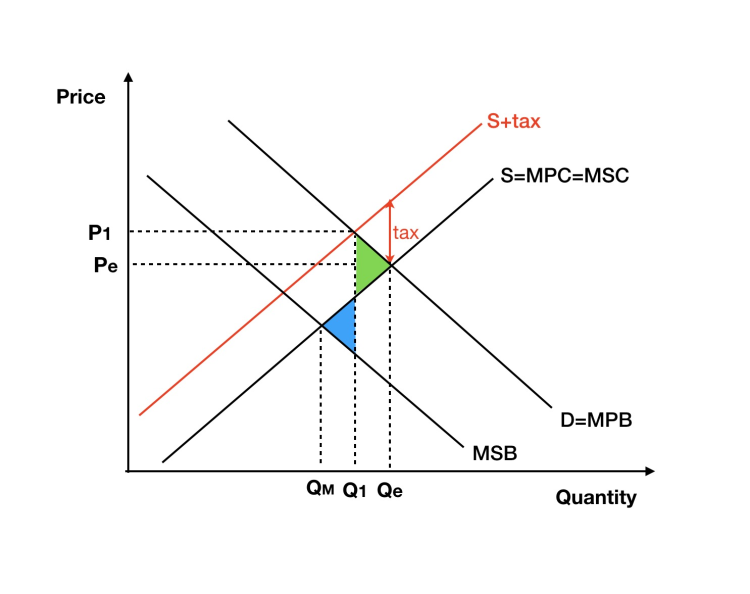

در اینجا نحوه عملکرد آن را توضیح میدهیم. هنگامی که دولت مالیات بر کالاها و خدمات خاصی را افزایش می دهد، این مالیات را به عنوان درآمد اضافی دریافت می کند. با این حال، مالیات های بالاتر هزینه تولید و قیمت خرید برای مصرف کنندگان را افزایش میدهند. این مسئله به نوبه خود باعث کاهش حجم تولید (و بنابراین عرضه) می شود که به کاهش تقاضا برای این کالاها و خدمات منجر می شود. این شکاف بین حجم تولید مشمول مالیات و معاف از مالیات، رفاه از دست رفته مالیاتی است.

این نظریه اولین بار توسط آلفرد مارشال اقتصاددانی که در اقتصاد خرد تخصص داشت، مطرح شد. به عقیده مارشال، عرضه و تقاضا رابطه مستقیمی با تولید و هزینه دارند. این نقاط در میانه یکدیگر را قطع میکنند. بنابراین، هنگامی که یکی از آنها تغییر کند تعادل میان آنها را مختل میکند.

اگرچه بین کارشناسان در مورد امکان اندازهگیری دقیق رفاه از دست رفته مالیاتی اتفاق نظری وجود ندارد، اما بسیاری از اقتصاددانان توافق دارند که افزایش مالیات اغلب ممکن است نتیجه معکوس به همراه داشته باشد. این مسئله باعث می شود که رفاه از دست رفته مالیاتی به یک هزینه فرصت از دست رفته تبدیل شود.

واقعیت سریع

رفاه از دست رفته مالیاتی را میتوان به صورت کاهش کلی تقاضا و کاهش سطوح تولید به دنبال آن در نظر گرفت که به دنبال اعمال مالیات روی میدهد معمولاً به صورت نموداری نشان داده میشود.

ملاحظات ویژه

مالیات بازده ناشی از سرمایه گذاری، دستمزد، اجاره و کارآفرینی را کاهش می دهد. این مسئله به نوبه خود انگیزه سرمایه گذاری، کار، استقرار دارایی و ریسک کردن را کاهش می دهد. بااینحال، مالیات همچنین مالیات دهندگان را تشویق می کند تا زمان و هزینه خود را صرف اجتناب از بار مالیاتی خود کنند و به انحراف منابع ارزشمند را از سایر مصارف مولد منجر میشود.

اکثر دولت ها مالیات بر افراد، کالاها، خدمات و فعالیت های مختلف را به طور نامتناسبی وضع می کنند. این امر توزیع طبیعی منابع را در بازار مختل میسازد. بدین ترتیب، منابع محدود از استفاده بهینه خود که مشمول مالیاتهای سنگین شدهاند دور و به سمت فعالیتهایی با مالیات کم منحرف میشوند که ممکن است برای همه مفید نباشند.

رفاه از دست رفته کسر بودجه و تورم

جنبههای اقتصادی مالیاتگیری در سایر انواع تأمین مالی دولتی نیز کاربرد دارد. اگر دولتی فعالیتهای خود را به جای مالیاتگیری از طریق اوراق قرضه تأمین مالی کند، رفاه از دست رفته تنها به تأخیر میافتد. برای پرداخت بدهی اوراق قرضه نیز باید مالیات های بیشتری در آینده وضع شود. رفاه از دست رفته ناشی از تورم اندکی متفاوت است. تورم از سه طریق باعث کاهش حجم تولید اقتصاد می شود:

افراد منابع خود را به سمت فعالیت های ضد تورمی هدایت می کنند.

دولتها به صرف مخارج بیشتر از درآمد روی میآورند و تامین مالی به روش کسر بودجه به یک مالیات پنهان تبدیل میشود.

انتظارات تورم آتی باعث هزینه های خصوصی فعلی را کاهش میدهد.

مهم

تامین مالی به روش کسر بودجه به معنای وام گرفتن است که تنها رفاه از دست رفته مالیاتی را به تاریخ آینده که در آن باید بدهی پرداخت شود، به تعویق میاندازد.

نمونه ای از رفاه از دست رفته مالیاتی

در اینجا مثالی فرضی را ارائه میکنیم که نحوه عملکرد رفاه از دست رفته مالیاتی را نشان میدهد. فرض کنید که دولت شهر افسانه ای براووس مالیات ثابت 40 درصدی بر درآمد همه شهروندانش اعمال می کند. دولت قرار است سالانه 1.2 تریلیون دلار اضافی از طریق این مالیات جدید جمع آوری کند.

این مقدار پول بزرگ که اکنون به دولت براووس منتقل میشود، دیگر برای خرج کردن و خرید کالاها و خدمات مصرفی یا برای پس انداز و سرمایه گذاری مصرف کنندگان در دسترس نیست.

فرض کنید هزینهها و میزان سرمایهگذاری مصرفکنندگان حداقل ۱.۲ تریلیون دلار کاهش مییابد و کل تولید اقتصادی ۲ تریلیون دلار کاهش یابد. در این حالت، رفاه از دست رفته مالیاتی 800 میلیارد دلار خواهد بود- 2 تریلیون دلار کل تولید منهای 1.2 تریلیون دلار هزینه یا سرمایه گذاری مصرف کننده که برابر است با ضرر 800 میلیارد دلاری.