به گزارش اقتصاد آنلاین ، پویا جبلعاملی در دنیای اقتصاد نوشت؛ بگذارید پیش از بیان علل تورم، موضع خود را با سیاست پولی روشن کنیم. در یک تعریف بی حد و حصر، سیاست پولی میتواند شامل استفاده از هر ابزاری باشد که بانک مرکزی برای ایجاد ثبات قیمتی به آنها دست مییازد.

در این تعریف سیاست ارزی، کنشهای نظارتی، تعیین سقف برای ترازنامههای بانکی و... جزئی از سیاست پولی میشود. اما مشکل این تعریف عدم تمرکز بر ابزارهای مستقیمی است که بانک مرکزی با آنها سروکار دارد و انتظار است که بهواسطه این ابزار به ثبات دست یابد. از این رو بگذارید تعریفی خالصتر از سیاست پولی را مانند یک بانکدار بانک مرکزی، در ذهن داشته باشیم و بر ابزار نرخ بهره در بازار وامهای بسیار کوتاهمدت برای رسیدن به ثبات قیمتی تمرکز کنیم.

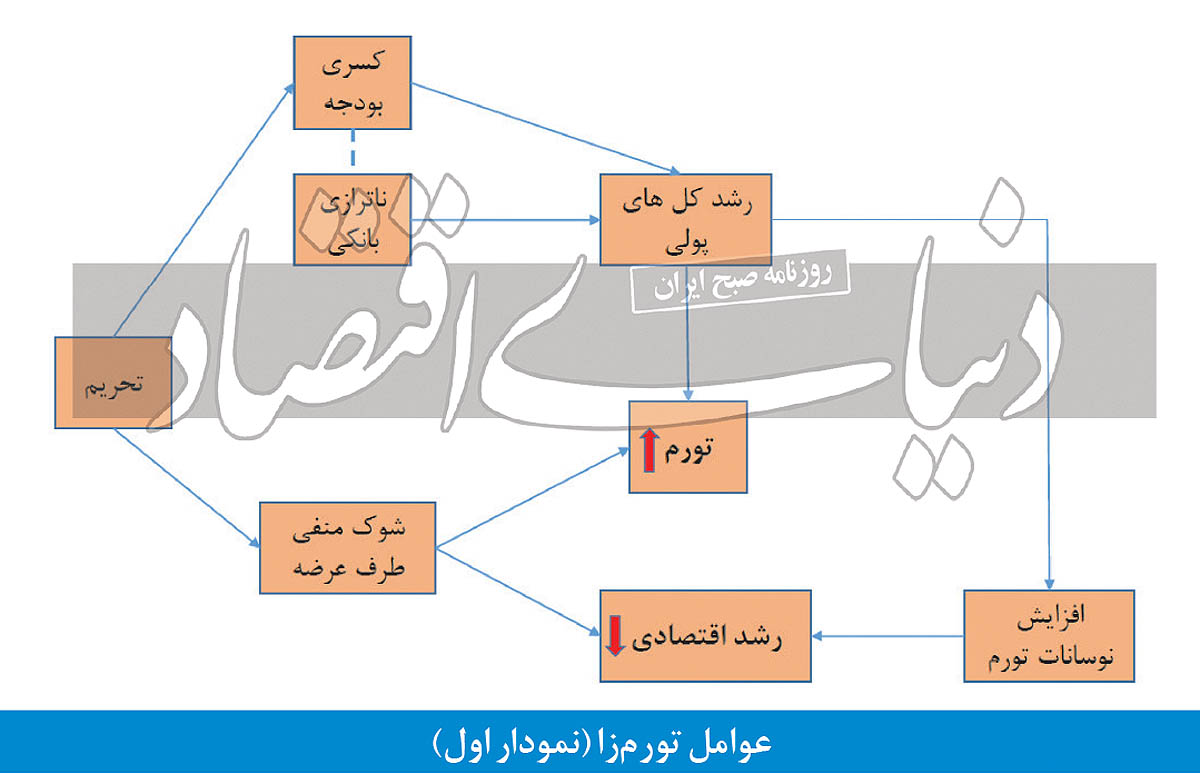

در نمودار اول، شمایی از عوامل ایجاد تورم را نشان دادهایم. بازگشت تحریمها از سال ۱۳۹۷ دو اثر را بر عرضه کل و تقاضای کل (بودجه دولت) داشته است. در اولی شوک منفی ایجادشده ظرفیتهای اقتصاد ایران را محدود ساخته و در نتیجه توان ایجاد رشد اقتصادی را از ایران گرفته و باعث ایجاد تورم شده است. تحلیل انباشت سرمایه و عدم جبران استهلاک باعث شده است اقتصاد ایران روند نزولی بلندمدتی را طی کند. سیاستگذار پولی هیچ ابزاری برای جبران شوک طرف عرضه ندارد و از همین رو باید بپذیریم که تا زمان وجود این تحریمها، سطح بلندمدت تورم در اقتصاد ایران با جهش مواجه شده است. اما عامل بزرگتر تورم که ابزار پولی میتواند آن را کنترل کند، در بخش تقاضا روی داده است.(نمودار اول)

با کاهش درآمدهای نفتی، کسری بودجه عامل مهمی شده است که در کنار ناترازی سیستم بانکی، باعث تحریک کلهای پولی و تورم میشوند. اصلاح ناترازی سیستم و خارج کردن بازیگرانی که به شکل پانزی بانک خود را اداره میکنند، خارج از حیطه سیاست پولی و ذیل مباحث نظارتی تعریف میشود؛ اما مشخص است که آثار مثبت زیادی را برای تورم به همراه دارد. در عین حال که نیاز دولت به منابع مالی هم باعث شده است تا اثری ضمنی برای ناترازی بانکی ایجاد شود.

تقریبا از سال1392 درباره اصلاح نظام بانکی صحبت شده؛ اما هنوز گامهای موثری برداشته نشده است. تصفیه و فیصله دادن بازیگران پانزی بهگونهایکه هجوم بانکی رخ ندهد و با کمترین تبعات در بسط پول از یکسو و همچنین هدایت بانکها برای تنوع بخشی ترازنامه خود بهویژه در بخش بدهی و ایجاد لایههایی بیش از سپرده و سرمایه، به جای تمرکز بر اندازه ترازنامه، بهگونهایکه تابآوری بانک در شرایط بحرانی بیشتر شود از سوی دیگر؛ اقداماتی است که باید در دستور کار قرار گیرد. استفاده و الگوبرداری از صنعت بانکداری دیگر کشورها میتواند سریعتر کار را به جلو ببرد و این پروژه در نهایت به سرانجام برسد.

همانطور که از نمودار اول مشخص است، با افزایش سطح تورم، نوسانات آن نیز بیشتر شده و این نوسانات خود به شرایط نااطمینانی دامن زده که تبعات منفی برای رشد اقتصادی به همراه داشته است. از این رو بر خلاف آنچه تصور میشود اگر سیاست پولی به کار گرفته شود که تورم را کاهش دهد، میتواند با کاهش فضای نااطمینانی به رشد اقتصادی نیز کمک کند.

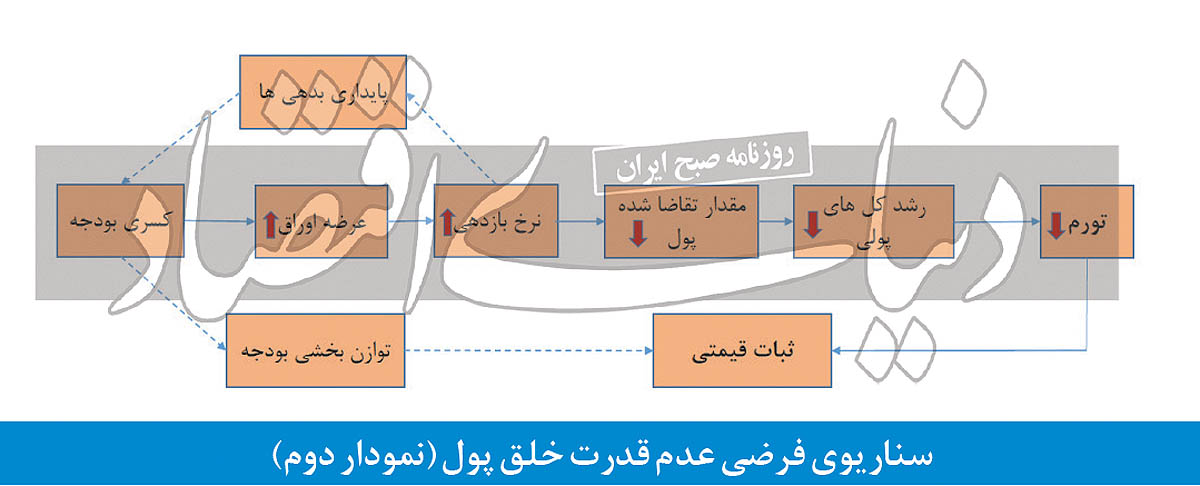

اما به راستی چه سیاست پولی و چگونه میتوان اثر کسری بودجه بر تورم را کنترل کرد؟ برای پاسخ به این پرسش بگذارید سناریوی فرضی را در نظر بگیریم که قدرت خلق پول وجود نداشت. در چنین شرایطی کسری بودجه بهطور طبیعی در بازار، مکانیسمی را برای کنترل اثر تورمی خود ایجاد میکرد. در دنیای بدون قدرت خلق پول دولتی، دولت برای جبران کسری بودجه خود مجبور به عرضه اوراق بود که با کاهش قیمت اوراق موجب افزایش نرخ بازدهی میشد. افزایش نرخ باعث میشد تا افراد برای مبادلات خود تقاضای کمتری برای پول داشته باشند و این امر با انقباض در مقدار پول در جریان اقتصاد به محدود شدن تورم منجر میشد. اما داستان به همین جا ختم نمیشد، بلکه با افزایش نرخ، دولت برای مدیریت بدهی خود دست به کار میشد و هر چه در توان داشت برای تقلیل کسری بودجه و داشتن بودجهای متوازن اقدام و این نیز به ثبات قیمتی کمک میکرد.(نمودار دوم)

مشکل مزمنی که همواره در ایران وجود داشته آن است که منفعل بودن (passive) سیاست پولی باعث میشود تا قدرت خلق پول بهعنوان عامل تعادلبخش بیندورهای بودجه عمل کند. درواقع کنترل تورم یا در یک وضعیت عدم استفاده از قدرت خلق پول مانند بهره بردن از بورد ارزی (currency board) محقق میشود یا برخلاف دوران گذشته با پیریزی سلطه پولی (monetary dominance). به این شکل سیاست پولی فعالشده، نرخ بهره توسط سیاستگذار پولی و در جهت تقلیل تورم و نه تعادل بخشی بودجه بروز میکند و آنگاه سیاستگذار مالی با اخذ نرخهای بهره بر آن میشود تا بودجه و بدهی خود را متعادل و پایدار سازد.

فعال شدن سیاست پولی نیازمند اعلام یک سیاست مشخص، متعهد شدن به آن، ایجاد سیستم نظارت و تعادل (check & balance) برای سیاست و نشان دادن چشماندازی از آینده است. سیاستگذار باید با ذهنی واضح از آنچه در ماههای آتی تورم (و فقط تورم نه مشکلاتی که حل آنها در ید سیاستگذار نیست) به کجا خواهد رسید و نرخ بهره باید چه سمت و سویی پیدا کند، اقدام به تعیین محدوده های سیاستی کند و همواره با توجه به شرایط این محدودهها را تغییر دهد.

تلاش بیوقفه دولت فعلی برای جبران کاستیها این امید را ایجاد میکند که در ماههای آتی وضعیتی متفاوت از فرآیندهای گذشته را شاهد باشیم و با الگوبرداری از اقتصادهایی که توانستند تورمهای بالا را خنثی کنند، شرایط مطلوبی برای اقتصاد ایران در این زمینه فراهم شود.