اقتصاد آنلاین - حسین عسکری؛ به غیر از ارزش بازار، حجم معاملات و عرضه کل و در گردش، ارزش کل قفل شده یا total value locked (TVL) یکی از شاخص های کریپتو است که در بین سرمایه گذاران دیفای محبوب است.

داراییهای دیفای شامل پاداشها و بهرههایی است که از خدمات معمولی مانند وامدهی، سهام و استخرهای نقدینگی به دست میآیند که در قالب قراردادهای هوشمند ارائه میشوند. برای مثال، TVL در استیکینگ، یک شاخص بسیار مفید برای سرمایهگذارانی است که به دنبال سرمایه گذاری در پلتفرمهای دیفای با بالاترین پاداش هستند. TVL نشان دهنده مقدار ارزش قفل شده در پروتکل های استیکینگ دیفای است.

با افزایش محبوبیت دیفای در فضای ارزهای دیجیتال، TVL به معیاری ضروری برای سرمایهگذارانی تبدیل شده است که میخواهند ارزیابی کنند که آیا اکوسیستم یا یک پروتکل سالم است و ارزش سرمایهگذاری را دارد یا خیر؟

عناصر مختلفی با ارزش TVL به غیر از سپرده ها، برداشت ها و مبلغی که یک پروتکل در واقع نگه می دارد، گره خورده اند. TVL همچنین با تغییرات ارزش ارز فیات یا توکن بومی آن اکوسیستم تغییر می کند. سپردههای برخی از پروتکلها ممکن است در توکن اصلی پروژه تعریف شوند، بنابراین TVL آن با مقدار آن متفاوت است. به طور خلاصه اگر ارزش یک توکن خاص افزایش یابد، TVL پروتکل نیز افزایش می یابد.

چرا TVL در دیفای اهمیت دارد؟

برای اینکه پلتفرمهای دیفای کار کنند، باید سرمایه به عنوان وثیقه وام یا نقدینگی در استخرهای دیفای سپرده شود. TVL اهمیت دارد زیرا نشان دهنده تأثیر سرمایه بر سود و قابلیت استفاده برنامه های دیفای برای معامله گران و سرمایه گذاران است.

هنگامی که TVL یک پلتفرم دیفای افزایش می یابد، نقدینگی، محبوبیت و قابلیت استفاده افزایش می یابد. این عوامل به موفقیت پروژه کمک می کنند. TVL بالاتر به این معنی است که سرمایه بیشتری در پروتکلهای دیفای قفل میشود و شرکتکنندگان از مزایا و درآمدهای قابلتوجه بیشتری برخوردار میشوند. TVL کمتر به معنای در دسترس بودن کمتر پول است و در نتیجه بازدهی کمتری دارد.

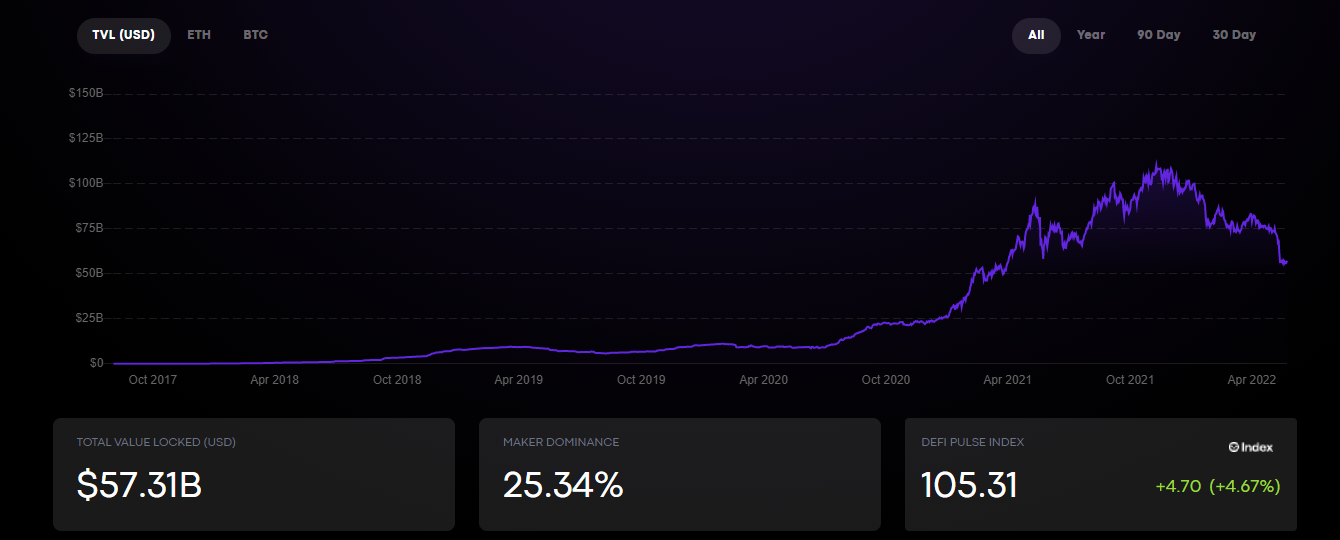

TVL پروتکلهای دیفای را میتوان به راحتی از طریق داده شرکتهای تجزیه و تحلیل مانند DeFi Pulse و DefiLlama شناسایی کرد.

سایت DefiLlama

سایت DeFi Pulse

افرادی که TVL را در دیفای پالس ردیابی میکنند باید بدانند که این پلتفرم حرکات قرارداد هوشمند پروتکلها را در بلاک چین اتریوم تنها با استخراج کل موجودی توکنهای اتر (ETH) و ERC-۲۰ نظارت میکند. از سوی دیگر، دیفای لاما TVL را با استخراج کل موجودی تمام زنجیرههای دیفای به طور جداگانه محاسبه میکند.

TVL چگونه محاسبه می شود؟

با توجه به ظهور پروتکل های جدید در فضای دیفای، ممکن است تعیین TVL دقیق در بازار و تعیین اینکه کدام پلتفرم گزینه ایمنی برای کاربران است مشکل باشد.

هر چه یک TVL بالاتر باشد بهتر است، زیرا نشان دهنده یک پلتفرم سالم با تقاضای بالا با تیم توسعه دهندگان قوی و یک موارد استفاده ارزشمند است.

از سوی دیگر، زمانی که پروتکلهای دیفای با TVL پایینتر بازدهی بالایی ارائه میدهند، باید هشدار قرمز اعلام شود. به عنوان مثال، اینها ممکن است تبلیغات کلاهبرداری باشد.

سه عامل اصلی برای محاسبه TVL پروتکل دیفای در نظر گرفته می شود:

محاسبه TVL در کریپتو ساده است. ابتدا، ارزش بازار یک دارایی را باید با ضرب کردن عرضه توکن پروژه دیفای در قیمت فعلی پیدا کرد. سپس، با تقسیم ارزش بازار بر حداکثر عرضه در گردش، TVL آشکار می شود.

وقتی ارزش کل بازار یک دارایی قفل شده را بر ارزش قفل شده تقسیم می کنیم، نسبت TVL را به دست می آوریم. نسبت TVL می تواند به تعیین اینکه آیا دارایی دیفای کمتر از آن ارزش گذاری شده یا بیش از آن ارزش گذاری شده است کمک می کند. اگر این نسبت کمتر از ۱ باشد، دارایی معمولا کمتر از ارزش ذاتی خود ارزش گذاری شده است و برای سرمایه گذاران جذاب تر است. زمانی که ارزش بازار از TVL در کریپتو فراتر رود، ممکن است دارایی بیش از حد ارزش گذاری شود و جایی برای رشد باقی نماند.

کدام ارز دیجیتال بالاترین TVL را دارد؟

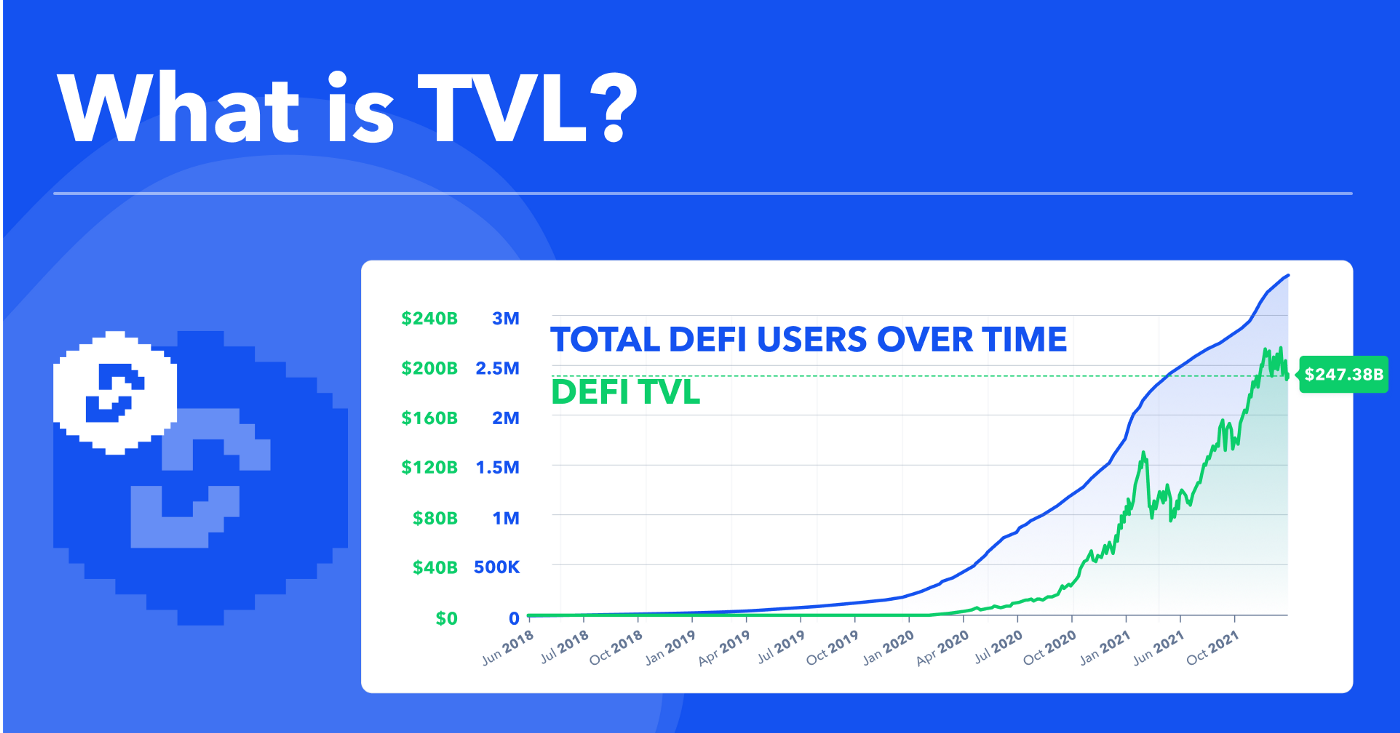

با توجه به رشد استثنایی دیفای در سال ۲۰۲۰، TVL ترکیبی همه پروتکل های دیفای تا پایان سال ۲۰۲۱ به سرعت و به طور قابل توجهی افزایش یافت.

طبق گفته DefiLlama، در ابتدای سال ۲۰۲۰، مجموع TVL در تمام پلتفرمهای DeFi حدود ۶۳۰ میلیون دلار بود. در سه ماهه اول سال ۲۰۲۲، مجموع ارزش آن به بیش از ۱۷۲ میلیارد دلار رسیده بود.

میکر دائو MakerDAO، به همراه کرو Curve و آوه Aave یکی از برجسته ترین پروتکل های دیفای هستند. Curve ۹.۷ درصد از سهم بازار و ۱۷ میلیارد دلار TVL دارد.

اتریوم به عنوان بزرگترین شبکه دیفای بیش از نیمی از کل حجم DeFi در سراسر جهان را به خود اختصاص داده است.

شبکه دیفای اتریوم بیش از ۵۰۰ پروتکل دارد. TVL آن تقریباً ۷۳ میلیارد دلار است و با دارا بودن ۶۴ درصد از سهم بازار، در رتبه اول قرار دارد.

بایننس اسمارت چین با ۷.۷ درصد از سهم بازار، دومین TVL برتر با ۸.۷۴ میلیارد دلار است ، آوالانچ با ۵.۲۱ میلیارد دلار و ۴.۵ درصد از حجم بازار در رتبه بعدی قرار دارد.سولانا هم با ۴.۱۹ میلیارد دلار، ۳.۶۸ درصد از سهم بازار را به خود اختصاص داده است .

نوسانات بازار یکی از دلایل اصلی است که می تواند بر ارزش دارایی های قفل شده تأثیر بگذارد، افزایش قیمت اتریوم به ناچار بر TVL دیفای آن تأثیر میگذارد،این بدان معناست که ارزش کل قفل شده می تواند بدون ورود هیچ کاربر یا سرمایه جدیدی به دیفای افزایش یابد.

علاوه بر این، به دلیل ماهیت خدمات دیفای، پول می تواند به راحتی جابجا شود و چندین بار شمارش شود، بنابراین ظرفیت نقدینگی پروتکل ها اشتباه محاسبه می شود. مانند هر شاخصی، TVL تنها تخمینی از وضعیت بازار است و به دلیل نقص و تقریب آن، نباید استراتژی سرمایه گذار را تعیین کند.