اقتصاد آنلاین – حسین قطبی؛ با توجه به رشد روز افزون رمز ارزها و افزایش چشمگیر کاربران آن، قصد داریم شما را با یکی دیگر از پروژههای کاربردی این حوزه آشنا کنیم. پروژهای که در این مقاله به معرفی آن خواهیم پرداخت، صرافی غیرمتمرکز dYdX و توکن تحت حاکمیت آن یعنی DYDX است.

dYdXچیست؟

دی وای دی ایکس که با نماد اختصاری DYDX در بازار رمز ارزها مبادله میشود. در زمان نگارش این مقاله با داشتن سهم 0.02 درصدی از کل بازار در رتبه 141 قرار دارد. قیمت فعلی این توکن 6.10 دلار بوده و تعداد کل توکنهای آن 1,000,000,000 عدد است که 65,569,295 عدد از این تعداد در گردش هستند. لازم به ذکر است از پروژه dYdX به عنوان قدمی بزرگ در رسیدن به پلتفرمهای غیر متمرکز یاد میشود. همچنین این رمز ارز تنها گزینه برای انتقال پروژههای مختلف به راهکارهای لایه دوم محسوب میشود. توکن DYDX در حال حاضر در صرافی های بزرگی مثل سوشی سواپ، بایننس، OKX ، FTX و ... لیست شده و قابل معامله است.

معرفی پروژه dYdX:

به طور کلی dYdX یک پروتکل غیرمتمرکز بر بستر بلاکچین اتریوم است که قابلیتهای وامگیری، وامدهی و معاملات قراردادهای دائمی(Perpetual) ، مارجین (Margin) و اسپات (Spot) را فراهم میکند . به عبارت دیگر dYdX یک صرافی غیرمتمرکز یا دکس(DEX) بر بستر اتریوم است که مدیریت، معامله و ذخیرهسازی داراییهای از نوع رمزارزها را بهوسیله قراردادهای هوشمند امکانپذیر میکند. این پلتفرم معاملاتی یک پروتکل متنباز، شفاف و رایگان است. همچنین زیرساختهایی را برای معامله رمزارزهای بر بستر ERC-20، بهصورت همتابههمتا ارائه میدهد. جالب است بدانید که برای استفاده از این صرافی غیر متمرکز، به هیچ عنوان به ثبتنام و تکمیل فرآیند احراز هویت نیاز نیست. در واقع میتوان بدون واگذاری اختیار رمز ارزهای خود به یک متصدی به عنوان شخص ثالث، از آن استفاده کرد.

به احتمال زیاد مطلع هستید که نقل و انتقال رمزارزها بر بستر ERC-20 مشمول هزینه کارمزد نسبتا بالای است. اما صرافی dYdX به دلیل استفاده از مقیاسپذیری لایه دوم باعث شده که این هزینه کارمزد به صفر برسد. همچنین مقدار سرمایه قابل معامله به حداقل ممکن کاهش پیدا کند. یکی دیگر از مزایای لایه دوم؛ برداشت سریع و تسویه حساب آنی است. بنابراین کاربران در این صرافی نیازی به صبر کردن برای دریافت سرمایه خود ندارند و تراکنش آنها تنها در چند دقیقه انجام خواهد شد. لازم به ذکر است که شروع معامله روی پلتفرم dYdX، تنها با ۱۰ دلار سرمایه امکان پذیر است. این مبلغ یکی از کمترین میزان حداقل سرمایه مورد نیاز برای شروع معامله در عرصه دیفای است.

بنیانگذارن dYdX

صرافی dYdX در سال 2017 راهاندازی شده است. اما توکن تحت حاکمیت آن در اوخر فصل سوم سال 2021 ایجاد شد. از جمله بنیاگذاران این پلتفرم می توان به سه نفر به نام های دیوید گوگل (David Gogel)، آنتونیو جولیانو (Antonio Juliano) و لوکاس دبلیو (Lucas W) اشاره کرد.

معرفی اعضای تیم:

دیوید گوگل: سرپرستی توسعه و مدیر عملیاتی dYdX را به عهده دارد. وی فارغالتحصیل رشته اقتصاد از دانشگاههای پنسیلوانیا (Pennsylvania)و چینخوا (Tsinghua) و مدیریت از مدرسه کسبوکار وارتون است.

آنتونیو جولیانو: بنیانگذار اصلی این پروژه است. ایشان از فارغالتحصیلان رشته علوم کامپیوتر از دانشگاه پرینستون هستند و پیش از راهاندازی پروتکل dYdX، بهعنوان مهندس نرمافزار در صرافی معروف کوین بیس فعالیت داشته است. همچنین وی ۷ سال تجربه برنامهنویسی در شرکتهایی همچون اوبر (Uber) و مانگودیبی (MongoDB) را دارد.

لوکاس دبلیو: سمت مهندسی نرم افزار را در این پروژه عهده دار است. لوکاس نیز فارغ التحصیل رشته کامپیوتر است. او ۶ سال تجربه برنامهنویسی و توسعه نرمافزار در شرکتهایی از جمله آمازون، لیفت (Lyft) و Rubrik دارد.

هدف و کارایی پلتفرم dYdX چیست؟

اصلیترین هدف پروژه dYdX، ایجاد یک صرافی غیرمتمرکز است که بتواند ابزارهای بازارهای معاملاتی سنتی مانند فارکس و سهام را به دنیای بلاکچین بیاورد. همچنین فرآیندهای وام دهی و وام گرفتن، از جمله خدمات اولیه در فضای امور مالی غیرمتمرکز یا DeFi، یکی دیگر از اهداف این پروژه به حساب میآیند. شاید در نگاه اول پروتکل dYdX همانند مابقی پروتکلهای موجود دراین حوزه به نظر برسد. اما در واقع این پلتفرم به دنبال راهحلی، برای توسعه پروتکلهای پیشرفتهی معاملات غیرمتمرکز نیز است. لازم به ذکر است ابزارهای سنتی معاملاتی، در بیشتر موارد به پلتفرمهای معاملاتی متمرکز مانند بایننس منجر میشوند، اما پروژهی dYdX قصد دارد متفاوتتر باشد. به طوری که بهجز وامدهی و وامگیری، سه ابزار معاملاتی مارجین، اسپات و قراردادهای دائمی در این پلتفرم ارائه میشوند. در ادامه به بررسی هر یک از این کاربردها میپردازیم.

فرآیند وامگیری و وامدهی در پلتفرم dYdX:

یک روش درآمدزایی منفعل و نسبتاً کم ریسک برای کسب سود از بازار رمزارزها، مشارکت در وامدهی است. در حال حاضر در dYdX امکان وامدهی در لایه اول شبکه فراهم است. به طوری که میتوان هر کدام از رمزارزهای اتر، USDC و DAI را در حساب خود سپردهگذاری کرد. سود سپرده بهصورت خودکار از وامگیرندگان دریافت و به حساب وامدهندگان واریز میشود. در این پلتفرم هیچ محدوده زمانی برای قفل کردن دارایی وجود ندارد. بنابراین هر زمان که بخواهید میتوانید مبلغ سپرده خود را برداشت کنید. نرخ بهره برای وامدهی در dYdX از یک مدل پویا پیروی میکند و برای آن درصد سود سالیانه (APY) مشخص و ثابتی در نظر گرفته نشده است.

به علاوه در این پلتفرم وامدهندگان و وام گیرندگان، با استخرهای نقدینگی وامگیری و وام دهی همگانی، در ارتباط هستند. به ازای هر دارایی یک استخر تقدینگی وجود دارد که توسط قراردادهای هوشمند مدیریت میشود. زمانی که وامدهندگان داراییهای خود را در dYdX سپردهگذاری میکنند، این داراییها به استخر مربوطه منتقل میشوند و وام گیرندگان میتوانند به آنها دسترسی داشته باشند.

فرآیند وام دهی در پلتفرم dYdX به ترتیب مراحل زیر است:

• در ابتداد کیفپول مناسب اتریوم، مانند متامسک یا کوین بیس خود را راهاندازی کنید.

• وارد وبسایت dYdX شده، سپس روی گزینه Start Lending کلیک کنید.

• پس از کانکت کردن کیف پول خود، گزینه Deposit را انتخاب کنید.

• رمز ارز انتخابی خود را مشخص کنید.

• با انتخاب کیف پول مورد نظر مقدار رمز ارز را وارد کنید و روی گزینه Deposit کلیک کنید.

در این پلتفرم، فرآیند معاملات با ثبت پیشنهاد توسط وامدهندگان آغاز میشود. یعنی کاربران وامدهنده پیشنهاد خود را که حاوی مبلغ وام، نوع رمزارز و نرخ بهره است به پلتفرم ارائه میدهند. این پیشنهادات بهصورت بیرون زنجیرهای (Off-Chain) در پروتکلهایی مثل زیرو ایکس (0x) لیست میشوند. معاملهگر هم با ارسال وثیقه خود، همراه با مبلغ وام درخواستی و نوع رمز ارز مورد نظر خود، درخواست پوزیشن خود را ثبت میکند. وثیقه در طول مدت باز بودن پوزیشن در قرار دادهای هوشمند باقی میماند.

باید توجه داشته باشید، وثیقهای که برای دریافت وام و باز کردن پوزیشن با اهرم سپردهگذاری میکنید، باید بیش از مقدار وام باشد. اغلب پلتفرمهای معاملاتی مبلغ وثیقه را بیش از ۱۰۰ درصد ارزش وام در نظر میگیرند. در حالی که در برخی از صرافیهای غیرمتمرکز مبلغ وثیقه ۱۵۰ درصد مقدار وام است. اما در پلتفرم dYdX باید وثیقهای به ارزش ۱۲۵ درصد مبلغ وام را سپردهگذاری کنید. در صورتی که دارایی وامگرفته شده ۱۱۵ درصد ارزش خود را از دست بدهد، پوزیشن شما لیکویید میشود و سرمایه شما از دست میرود.

معاملات مارجین و اسپات در :dYdX

معامله مارجین روشی در خرید و فروش رمزارزها است که در آن سرمایه کاربر از راه وام گرفتن از صرافی تامین میشود. معاملات مارجین در لایه اول پروتکل dYdX انجام میشوند. در اینگونه معاملات که کاربران با استفاده از اهرمها میتوانند سود یا ضرر دریافتی خود را تا چند برابر افزایش دهند، دارایی قرض گرفته شده همراه با سود آن، پس از یک زمان مشخص به وامدهنده پس داده میشود.

در توضیح اهرم یا لوریج به زبان ساده، باید بگوییم که گاهی اوقات کاربر شبکه، بر اساس تحلیل خود گمان میکند که قیمت یک رمز ارز بالا یا پائین میرود. کاربر بر اساس همان تحلیل، در پوزیشن خود میتواند از اهرم استفاده کند، در صورت قطعی شدن پیشبینی او، سود او نیز به نسبت اهرمی که گرفته است، پرداخت میشود. به طور مثال فرض کنید که معاملهگر با اهرم 5 یا 5X وارد معامله شده باشد، حال اگر تغییر قیمت مطابق با پیشبینی معاملهگر صورت گیرد، سود او پنج برابر خواهد شد. اما اگر پیشبینی آن درست از آب در نیاید، ممکن است کل دارایی خود را از دست بدهد یا به اصطلاح لیکویید شود.

در پلتفرم dYdX کاربران میتوانند به دو طریق معاملات مارجین انجام دهند:

1- معاملات مارجین ایزوله (Isolated Margin Trading)

در معاملات مارجین ایزوله کاربران فقط برای یک دارایی خود میتوانند از اهرم یا لوریج استفاده کنند.

2- معاملات مارجین کراس (Cross-Margin Trading)

در معاملات مارجین کراس، کاربران میتوانند برای تمام داراییهای خود از اهرم استفاده کنند. در این روش معاملاتی، کاربران برای دست یابی به سود بیشتر میتوانند پوزیشنهای منحصر به فردی برای خود ایجاد کنند.

در صرافی dYdX امکان سه جفت معامله مارجین زیر وجود دارد :

- ETH – DAI

- ETH – USDG

- USDC – DAI

معاملات اسپات هم مانند مارجین در لایه یک این پلتفرم اجرا میشوند. در اسپات تریدینگ (Spot Trading) دارایی مورد معامله، در زمان معامله میان خریدار و فروشنده رد و بدل میشود. در روش معاملات اسپات در dydx، کاربران میتوانند سفارشات خود را به سه حالت زیر انجام دهند :

1) محدود (Limit Order) : سفارش با ثبت قیمت مشخص.

2) قیمت بازار (Market Order) : سفارش با تعیین مقدار رمزارز به فروش گذاشته شده.

3) استاپ اردر : (Stop Order) سفارش با تعیین پارامترهای بیشتری مانند قیمت و مقدار خرید از طرف کاربر.

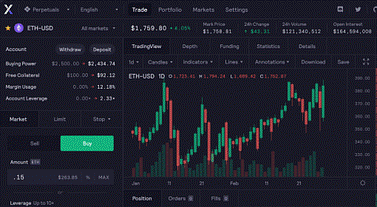

معاملات قراردادهای دائمی در :dYdX

قراردادهای دائمی بازارهای تجاری مجازی هستند، امکان دستیابی به نقدینگی را با استفاده از ارزهایی مانند USDC فراهم میکنند. صرافی غیر متمرکز dYdX، در بازار قراردادهای دائمی به کاربران اجازه معامله تا حداکثر لوریج ۲۵ را ارائه میدهد. این نوع معاملات در لایه 2 پلتفرم dYdX انجام میشوند. لازم به ذکر است در حالت معاملات قراردادهای دائمی در این پلتفرم، به کاربران این امکان داده میشود که معاملات خود را با ۱۰ دلار شروع کنند. قراردادهای دائمی در پلتفرم dYdXرا بهعنوان جانمایه این پلتفرم نیز میشناسند.

بازارهای موجود برای معامله قراردادهای دائمی، در لایه دو پلتفرم dYdX به شرح زیر است:

• برای ETH-USD و BTC-USD امکان استفاده از اهرم تا 25 برابر وجود دارد.

• برای LINK-USD ، AAVE-USD و UNI-USD امکان استفاده از اهرم تا 10 برابر را دارد.

مراحل انجام معاملات دائمی در پلتفرم dYdX :

1. پس از لاگین شدن، به کیف پول خود وصل شوید و یک کلید Stark ایجاد کنید.

2. با تایید شرایط رازداری و امنیت پلتفرم موافقت کرده و به مرحله بعد بروید.

3. یکی از فروشگاههای LINK-USD، BTC-USD و ETH-USD را انتخاب کنید.

4. با توجه درخواست خود، یکی از گزینههای Stop Limit Order، Limit Order، Market Order یا Trailing Stop را انتخاب کنید.

5. روی گزینه Preferred Leverage Ratio کلیک کنید و یکی از لوریجهای موجود را انتخاب کنید.

6. پوزیشن مورد نظر خود را که میتواند لانگ، یعنی خرید استقراضی و شورت، یعنی فروش استقراضی باشد را انتخاب کنید.

7. در آخر روی Close Position کلیک کنید.

در حال حاضر حدود ۲۴ رمزارز، در بازار قراردادهای دائمی این پلتفرم لیست شده است که از آنها میتوان به BTC، ETH، AAVE، UNI، SOL، SUSHI، YFI و 1INCH اشاره کرد.

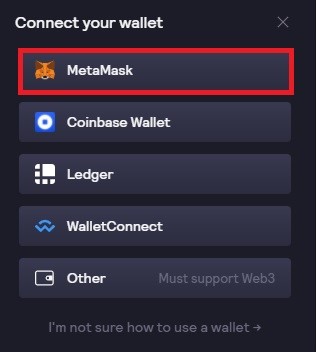

کیفپولهای مناسب برای توکن DYDX

شاید بعد از تحلیل ارز DYDX قصد سرمایهگذاری روی این پروژه را داشته باشید، بنابراین نیاز است قبل از خرید، با کیف پولهای مناسب این ارز آشنا شوید. برای ذخیره و نگهداری ارز DYDX میتوانید از کیف پولهای امن و معتبری استفاده کنید که از این ارز پشتیبانی میکنند.

صرافی غیرمتمرکز dYdX، کیف پولهای نرم افزاری متا ماسک، کوین بیس، ولت کانکت و آیم توکن را برای ذخیره و نگهداری توکن خود پیشنهاد کرده است. همچنین کیفپولهای سخت افزاری لجر و ترزور هم از این ارز پشتیبانی میکنند. کیفپول SafePal نیز یکی دیگر از کیفپولهای نرم افزاری است که از DYDX پشتیبانی میکند.

تحلیلی از نمودار قیمت

طبق چارت قیمتی DYDX، نمودار این رمز ارز در یک کانال نزولی است. در حال حاضر قیمت آن، در حوالی میدلاین کانال میانمدت در حال نوسان است. البته لازم به ذکر است نمودار قیمت، محدوده میدلاین کانال را به سمت پایین شکسته و بعد از پولبک زدن به آن، دوباره جهت ریزشی گرفته است. بنابراین انتظار میرود، این ریزش تا محدوده کف کانال میانمدت، یعنی محدوده حمایتی 4 دلار ادامه دار باشد، که محدوده اندیکاتور RSI تاییدیهی برای این موضوع است.

حالت دیگری که برای نمودار قیمت ارز DYDX، احتمال وقع دارد، این است؛ اگر نمودار قیمت از محدودهی فعلی به سمت بالا حرکت کند، یعنی شکست محدودهی میدلاین کانال، فیک بریک اوت باشد، احتمال رشد قیمتی آن تا سقف کانال یعنی محدوده 8 الی 9 دلار وجود دارد. محدوده اسیلاتور مکدی، احتمال وقوع سناریوی دوم را قدرتمندتر میکند.

نتیجه گیری

ما در این مقاله شما را با صرافی غیر متمرکز dYdX آشنا کردیم. همانطور که گفته شد، این رمز ارز توسط آنتونیو جولیانو در سال 2017 راه اندازی شد و از آن زمان تاکنون محبوبیت زیادی رو به دست آورده است. بنابراین با توجه به کارایی زیادی که این پلتفرم دارد و با پیشرفتهای مداوم در اکوسیستم آن همچنین کل بازار رمزارزها، ممکن است شاهد رسیدن قیمت DYDX به سقفهای جدیدی باشیم.

بنابراین این ارز در سال 2022 و بعد تر از آن آینده درخشانی پیش رو دارد. البته لازم به ذکر است که این رشد احتمالی به عوامل مختلفی از جمله؛ اعلامیهها، راهحلهای فناوری جدید، پروژهها و برنامههای توسعهای dYdX، وضعیت قانونی و … بستگی دارد. شما میتوانید برای ذخیره و نگهداری رمز ارز DYDX، از کیفپولهای نرم افزاری و سخت افزاری مثل متا ماسک، لجر و... استفاده کنید.