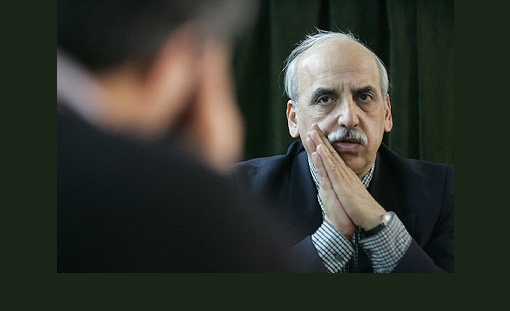

حسین عبده تبریزی کارشناس برجسته مالی و دبیرکل پیشین سازمان بورس به صراحت از وضع نظام بانکی و مالی کشور در سالهای اخیر انتقاد میکند. وی با اشاره به اینکه در سنت تجاری ایران، ورشکستگی مؤسسات مالی معمولاً اعلام نمیشود، میگوید بسیاری از بانکها در 5 سال اخیر بهمیزان بسیار محسوسی ترازنامههای خود را آرایش کردهاند و سودهای غیرعملیاتی نشان از همین درآمدهایی دارد که در واقع دریافت نشده است. وی میگوید در بلندمدت این روشهای آرایشی و پیرایشی جوابگو نیست و باید به روشهای اصلاحی جدی روی آورد. بانک مرکزی نیز تلاش میکند این روشها را شناسایی کند. مشروح گفتوگو با وی را در ادامه می میخوانید: کاربرد واژه «بحران» برای توصیف موقعیت جاری نظام بانکی در سالهای اخیر، بحران بدهیهای معوق بانکی ابعاد حیرتآور و خطرناکی یافته است، چه عواملی زمینهساز شکلگیری بحران کنونی بوده است؟ وضعیت جاری بدهیهای معوق بانکها ـ همانطور که شما میگویید ـ به ابعاد بحرانی نزدیک شده است. این شرایط حاصل انباشت مشکلات 10 سال اخیر است. در خردادماه 84، وضع بانکهای ایرانی درخشان نبود، اما بههیچوجه قابلمقایسه با وضع جاری امروز آنها نیست. میگویند حجم تسهیلات اعطایی شبکه بانکی تا پایان سال 93 به 324 هزار میلیارد تومان میرسد. چهقدر از این مبلغ، واقعاً اعتبارات جدید (fresh) است و چه میزان تمدید اعتبارات گذشته و درواقع معوقه است؟ اگر پاسخ آن باشد که بخش اعظم این اعتبارات تمدید اعتبارات قبلی است، آنگاه باور نرخ 15% معوقه اعلامشده دشوار خواهد بود. پول تازه fresh money تزریقی به اقتصاد زیاد نیست. وجوهی که بانکها بهعنوان «اعتبار» از آن یاد میکنند، خیلی کم است؛ رقم قابلملاحظهای از این اعتبار تمدید اعتبارات است. تکرار کنم که بخش قابلملاحظهای از این اعتبارات، تمدید تسهیلات قبلی است. پول جدیدی نیست که در جریان فعالیت کسبوکار قرار بگیرد. وقتی مشتری با مراجعه به بانک عنوان میکند توان پرداخت تسهیلات دریافتی را ندارد؛ بانک وام جدیدی به مشتری پرداخت میکند تا از محل آن سود تسهیلات قبلی خود را وصول کند؛ یعنی به تمدید وام قبلیمیپردازد. بدینترتیب، میزان حجم پول بالا میرود، اما درواقع پولی به جریان فعالیت کسب و کار راه نیافته است. تنها اتفاق آن است که نظام بانکی سودی را شناسایی کرده است. اگر مشتری نتواند این تسهیلات انباشته را پرداخت کند، نظام بانکی سود موهومی را شناسایی کرده است. در سال 93 نظام بانکی150 هزار میلیارد تومان سود سپرده پرداخت میکند و نمیتوان مطمئن بود که چنین درآمدی تحصیل شده است.فکر نمیکنم نظام بانکی چنین درآمدی داشته است. اینکه از کجااین سودها را خواهد داد، نمیدانم. با این معوقات سنگین نظام بانکی چنین درآمدی نداشته است. پس کاربرد واژه «بحران» برای توصیف موقعیت جاری نظام بانکی، متأسفانه قرین واقعیت است. تکرار شناسایی سودهای غیر واقعی بانک ها در سال 93 تا چه زمان مؤسسات مالی قادرند از طریق روشهایی مانند اخذ سپردههای جدید بحران کنونی را «مدیریت» کنند؟ منطقاً در درازمدت این روش پاسخگو نیست، پس راهحل ساختاری چیست؟ اگر نظارت بانک مرکزی تقویت شود، این زمان طولانی نخواهد بود. البته بانک مرکزی هم باید نظارت خود را تقویت کند. چرا که هرچهقدر وضعیت جاری تداوم یابد، مشکل عمیقتر میشود. هرچه بانکها بیشتر این نرخهای بالا را بپردازند، وضعیت آنها وخیمتر میشود. در سال 93 بانکها دوباره سودهای غیرواقعی شناسایی کردهاند، اما نه در ابعاد سالهای بعد از سال 90. در ترازنامه بعضی بانکهاو مؤسسات اعتباری میبینیم اولین رقم درآمدی جرایم اخذشده است. بدهکاری که نمیتواند اصل و سود تسهیلات را بدهد، جریمه را از کجا پرداخت خواهد کرد؟ بسیاری از بانکها در 5 سال اخیر بهمیزان بسیار محسوسی ترازنامههای خود را آرایش کردهاند. سودهای غیرعملیاتی نشان از همین درآمدهایی دارد که درواقع دریافت نشده است. درست میگویید که در بلندمدت این روشهای آرایشی و پیرایشی جوابگو نیست؛ باید به روشهای اصلاحی جدی روی آورد. بانک مرکزی نیز تلاش میکند این روشها را شناسایی کند. اگر مثلاً در سال 92 بانکها مجبور بودند حسابداری خود را از مبنای تعهدی به نقدی ببرند و فقط درآمدهاینقداً وصولشده را شناسایی کنند، مسلماً رقمهای سود خیلی کوچک میشد. با کنترل تورم، بسط پولی به میزانی انجام نمیشود که بعضی بانکها بتوانند در مقیاس گذشته بازی سودسازی را تکرار و به فعالیتشان ادامه دهند. هیچ سالی تورم ما صفر نبوده/ تورم در جیب مردم اجازه دهید این را اندکی توضیح دهم. در 36 سال بعد از انقلاب اسلامی، هیچ سالی تورم ما صفر نبوده و ما همیشه تورم با نرخ مثبت بالا داشتهایم. پیش از دولت جدید، تورم 44 درصدی داشتیم که خوشبختانه حالا مهار شده و به 15 درصد رسیده است. البته تورم باید بهصورت مداوم یا در طولانیمدت و میانمدت مهار شود. دولتها البته باید بتوانند متغیرهای اقتصادی را با هم تغییر بدهند. در کنار کنترل تورم اشتغال و رشد را هم حل کنند. بانکها به این نرخ تورم عادت کرده بودند و با آن بسط منابع میدادند. متأسفانه برای بعضی بانکها برنامههای دولت حساب و کتاب پیدا کرده و مثل دوره قبل، دیگر تصمیمات خلقالساعه و مقطعی اخذ نمیشود. در چنین وضعی آن بانکها گیر کردهاند. بدتر آنکه دولت همچنان معتقد است و اعلام کرده که تورم باید تکرقمی شود. در دولت آقای احمدینژاد مقدار قابلملاحظهای پول پرقدرت از دریچهی مسکن مهر و دریافتی دولت به اقتصاد کشور تزریق شد. مقدار قابلملاحظهای هم ارز به بانک مرکزی فروخته شد و ریال آن دریافت شد. بدهی دولت به بانک مرکزی از طریقهای دیگری هم افزایش یافت. اینها حوزههای اولیهای برای شکلگیری تورم و تداوم آن بود. در چنین اوضاعی، بانکها هر سال بسط پولی داشتند، حتی اگر کار مهمی هم نمیکردند. میتوانستنداز آن محل، سود سپردهگذاران را پرداخت کنند و ظاهراً مشکل حاد نداشته باشند. حالا این وضعیت تغییر کرده است. بنابراین ملاحظه میشود فعالیت دولت قبل و کاری که با تورم کرد در بروز شرایط جاری بانکها نقش داشت. بحران مالی بانکها و معوقات سنگین شبکه بانکی از نتایج عملکرد دولتهای نهم و دهم است. میبینید قیمتهادیگر هر روز بالا نمیرود. بعد از افزایش قیمت دلار و زمانی که تورم به 40 درصد رسیده بود، اجناس هر روز یک قیمت متفاوت داشت. دلار روز به روز بالا میرفت و در خیلی از مواقع فروشندهها نمیدانستند جنس خود را به چه قیمت بفروشند. حتی بعضاً فروشندگان از فروش اجناس واهمه داشتند، چون مطمئن نبودند با چه قیمتی میتوانند اجناس را جایگزین کنند. بیشک در دهههای اخیر کشور بد اداره شده که نرخهای دو رقمی تورم داشتهایم .در وضعیتی که مردم از تورم 20 درصد به بالا رنج میبردند، شب میخوابیدند و صبح در مییافتند متغیری به اسم تورم دست در جیبشان کرده و 20 درصد ثروتشان را ربوده، بانکها از این محل چرخ لنگ خود را میچرخاندند. تورم به بازار سفتهبازی دامن میزد و از این گذر، از نمدی موقت، برای بانکها کلاهی دوخته میشد. یکی دو پیش بینی درباره وضعیت بانک ها در سال جاری

درصورتیکه این بحران به سقوط و ورشکستگی در یک بنگاه بزرگ مالی بینجامد، راه مؤثر «مدیریت ورشکستگی» چیست تا مانع از اثرات زنجیرهوار آن بر اقتصاد ایران شد؟ راهحل ساختاری کدام است؟ شما اسم آن را روشهای ساختاری مینامید. اسم معمول برای آن تجدیدساختار است. چهگونه بانکها را تجدیدساختار کنیم که از وضعیت جاری خارج شویم؟ اصولاً وضعیت نامناسب بانکها با وقفه خود را نشان میدهد.بانکهای کشور 5 سال پیش هم وضعیت خوبی نداشتهاند،اما چون نقدینگی داشتهاند، صورتهای مالیشان آن وضعیت بد را نشان نمیداده است. بانکها در دولت اخیراً به مشتریان ناشناسی اعتبارات دادهاند. مواردی را در بانکهای دولتی داریم که فردی میلیاردها تومان تسهیلات گرفته، اما حتی نام و نشانی او بهدرستی معلوم نیست. متأسفانه بانکها با بینظمی بسیار، تسهیلات خود را توزیع کردهاند. از این نظر، در سال 94 شاهد خواهیم بود که با شفافتر شدن وضعیت برخی بانکها،آنها ناچار به تجدیدساختار و ترمیم سرمایههای خود شوند و حتی دور از انتظار نیست اگر با بانکهای دیگر ادغام شوند. این خود نوعی تجدیدساختار است. میدانید در سنت تجاری جاری در ایران، ورشکستگی اعلام نمیشود. بهویژه در مؤسسات مالی. در ایران سپردههای بانکها همواره محفوظ بوده است. بهطوریکه وقتی وضع یک نهاد مالی خراب میشود، از محل بودجه عمومی، یعنی از محل مالیات و نفت، بدهیهای آن نهاد پرداخت میشود. در تاریخ اخیر در دو مورد چنین اتفاقی افتاد. اما در شرایط امروز که پولی در بودجه در اختیار ندارد، دیگر دولت هم نمیتواند چنین پرداختهایی داشته باشد. بنابراین مؤسسات اعتباری و بانکهایی که وضعیت نامناسب دارند، نباید روی تکرار آن وضعیت و تأمین وجوه سپردهگذاران از منابع دولتی برای ادامه حیات خود حساب کنند. چون بانک مرکزی بهدلیل پایه پولی علاقه به حمایت ندارد و دولت نیز چنین منابعی را در اختیار ندارد. با تمام این اوصاف تمامی تجارب پیشین برای اصلاح مجموعه این ناهنجاری های مالی به ادغام ها و واگذاری های دستوری معطوف بوده و از اهرم تأیید صلاحیت مدیران و حمایت از محل منابع عمومی و یا ترتیباتی مشابه استفاده شده است. استفاده از منابع عمومی گاه به صورت مستقیم و گاه به صورت غیرمستقیم صورت میگیرد. حلوفصل این مسایل از محل منابع عمومی در هر شکلی، راهحل اساسی برای این مشکلات نبوده و نخواهد بود. مسأله اصلی در نوع نگرش به اصلاحات در این بخش است. تمامی اشکال ادغام و یا حمایت مالی(bail out) به نوعی کژ منشی (moral hazard) معطوف خواهد بود. در ادغام دستوری، به سهامدار قانون گریز آن نهادمالی که در اعطای اعتبارات و ایفای نقش واسطه گری مالی به اصول علم مالی و مقررات ناظر متعهد نبوده، از این مجرا پاداش داده می شود و او به سهامدار یک بانک تبدیل می گردد. اگرچه اینبار همان درصد مالکیت در بانک جدید را ندارد و سهمش کوچک شده اما باید پرسید ارزش افزوده ثروت او از محل کسب مجوز بانک در ازای چه خدمت صالحی بوده است؟ اگر رفتار با خاطی اینچنین باشد، دیگر چه انگیزه ای برای رعایت مقررات احتیاطی و ممارست برای حفظ سلامت مالی بنگاه باقی می ماند؟ در روشهای مرسوم تا امروز، سپرده گذار حرفه ای هر مؤسسه مالی و اعتباری خاطی که بی مهابا و برخلاف هشدارهای بانک مرکزی همچنان در آن نهاد مالی بدونمجوز سپرده گذاری کرده است، به سپرده گذار یک بانک تحت حمایت بانک مرکزی تبدیل میشده است. البته، کیفیت دارایی های مؤسسه مالی خاطی و یا حجم دیون واقعی آن و موارد بیشمار دیگر باعث تخریب ارزش برای سهامداران بانک پذیرنده میباشد. مشهود است مادامی که برنامه های نجات مالی به عنوان یک گزینه برای سهامداران خاطی وجود داشته باشد، امیدها برای رفع این الگوی رفتاری کمرنگ است. این کژ منشی آنها ناشی از وجود حمایت های مالی مستقیم و غیرمستقیم از منابع عمومی خواهد بود. از سوی دیگر، دولت ها نیز به عنوان متولیان برنامه نجات مالی همواره اختیار تعیین شرایط برنامه های نجات مالی را دارند و این قدرت چانه زنی هم جذابیت های خاص خود را برای آنها دارد. مسیر تجدید ساختار نهادهای سپرده پذیر به تدریج از نجات مالی به نسل های جدیدتری در حال تغییر جهت است. بخش مالی اقتصاد ایران مستقل از اینکه چه رویکردی برای تجدیدساختار دارد، برای افزایش کارایی نیازمند تحولاتی است. اینکه برنامه جدید تجدیدساختار چه باید باشد، خود به بحثی مستقل نیاز دارد که به آینده واگذار کنیم. نقش 90 درصدی نظارت بانک مرکزی بر بانک ها از سویی ناظران بازار پول (بانک مرکزی) و بازار سرمایه (سازمان بورس و اوراق بهادار) در این زمینه وظایف سنگینی برعهده دارند و از سوی دیگر ناظرانی مانند حسابرسان که منتخب مجامع شرکتها هستند و نیز برخی واحدهای درونسازمانی (مانند واحد حسابرسی داخلی) که وظیفه حسابرسی مستمر را براساس دستورالعملهای مصوب موجود دارند. در شرایط کنونی و درقبال بحران فوق، بهطور مشخص این ناظران باید بر چه نکاتی تمرکز کنند؟ محور نظارت بر بانکها یعنی 90 درصد نظارت، با بانک مرکزی است. مقام ناظر اصلی در قوانین ایران بانک مرکزی است. مدیریت ارشد بانک مرکزی در وضعیت دشواری قرار گرفته است؛ باید تصمیمات بسیار مهمی را بگیرد.هر چه زودتر باید تجدیدساختار بانکهایی که مشمول مادهی 141 شده و سرمایه آنها منفی شده است، آغاز شود و حسابرسیهای خاص روی آنها صورت بگیرد تا وضعیت مالی اینها روشن شود. البته مدیرانی که با اعطای تسهیلات میلیاردی به اشخاص خاص، امکان وصول وجوه حاصل از منابع سپردهگذاران را ناممکن کردهاند، مقصرند. صنعت حسابرسی هم در دولت نهم و دهم به وظایف خود در قبال جامعه بهخوبی عمل نکرده است.