به گزارش اقتصادآنلاین به نقل از فرهیختگان، هفته گذشته «ایسپا» نتایج یک نظرسنجی را در مورد «لزوم دخالت دولت در امور اقتصادی» منتشر کرد که در آن حدود 87 درصد مردم معتقد به نظارت دولت بر قیمت کالاها بودند.

این نتایج از آن جهت جالب است که عموم مردم علیرغم حمایت از دولت برای جلوگیری از افزایش قیمت کالاها، چندان با افزایش قیمت سهام، دلار و طلا مشکلی ندارند. درواقع عدهای هر آنچه از طلا، سهام و... را که دارند با بالا رفتن قیمتش مشکلی نداشته اما هر آنچه از کالا و دارایی را نداشته، خواهان جلوگیری از افزایش قیمت آن هستند. علت این تفکر مرسوم و البته معقول میتواند ضعف بخش عرضه (تولید) باشد. براساس آمارها تنها 25 درصد جمعیت کشور اشتغال داشته که از بین آن در حدود 10 تا 15 میلیون نفر در بخش تولید اشتغال دارند.

همین مساله باعث آن طرز تفکر میشود، چراکه اگر بتوان بخش عظیمی از مردم و شاغلان را ذینفع تولید کرد آنجاست که میتوان از توزان منافع سخن گفت. در کشور ما اما تولید به دلایلی درحال آب رفتن است؛ تامین مالی پرهزینه(بالا بودن نرخ بهره بانکی)، بالا بودن نااطمینانیهای سیاسی، بیتوجهی دولت(سیاستگذار) و تفکر سنتی بخشی از تولیدکنندگان از عوامل ورشکسته و تعطیل شدن بسیاری از کارخانهها و بنگاههاست. در اقتصاد کشور تنها تولید کنندههای بسیار بزرگ و دولتی یا شبهدولتی هستند که با حمایت دولت میتوانند از ورشکسته شدن نجات یافته و بحرانهای اقتصادی را پشت سر بگذارند اما تولیدکنندههای کوچک و متوسط عمدتا مجبور به کنارهگیری هستند.

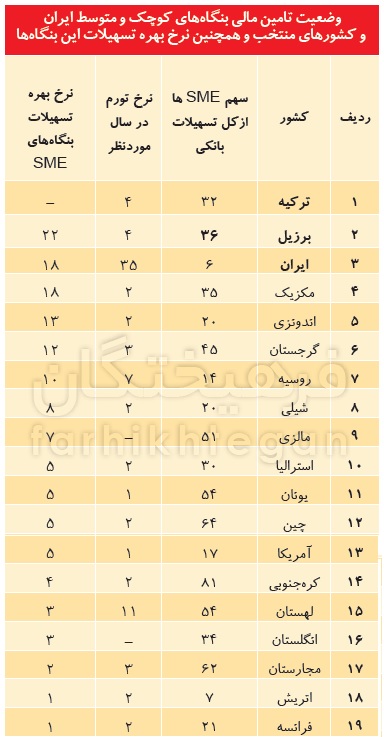

براساس آمار تنها 6درصد از تسهیلات بانکی در سال 98 به کارخانهها و بنگاههای کوچک و متوسط داده شده و مابقی یا به شرکتهای بزرگ دولتی یا به شرکتهای زیرمجموعه بانکها(برای فعالیت در بخش غیرمولد مثل سهام، مسکن و...) داده شده است. جالب است که علاوهبر کمتوجهی دولت و سیستم بانکی به این بخش، نرخ بهره تسهیلات آنها نیز بالا و در حدود 18 درصد است. بخشی از شرکتهای تولیدی با بروز بحرانهای اقتصادی مثل تورم، بحرانهایی که اتفاقا سیستم بانکی یکی از دلایل بروز آن است، از پس ایفای تعهدات بانکها بر نمیآیند و درنهایت مجبور به تعطیلی و تحویل مالکیت به بانک میشوند. مورد «سبلان پارچه» که پس از سفر سیدابراهیم رئیسی، رئیس قوه قضائیه به اردبیل مطح شد، یکی از این موارد است. این شرکت وام 419 میلیاردی خود را در سال 86 پس نداده و ارزش این بدهی با جریمه دیرکردها حالا به حدود 1300 میلیارد تومان یعنی بیش از 3 برابر رقم اولیه رسیده که درنهایت کار به دراختیار گرفتن مالکیت این کارخانه معروف توسط بانک تجارت کشیده است.

مورد عجیب سبلانپارچه

یکی از پروندههای بسیار مهمی که در سفر سیدابراهیم رئیسی، ریاست قوهقضائیه به اردبیل مطرح شد، شرکت سبلانپارچه و مصائب این شرکت در سالهای اخیر بود. مطالبه اصلی بخشی از سهامداران و مالکان این شرکت در این دیدار رسیدگی به وضعیت این شرکت و رهایی آن از تملک بانکی بود. داستان از این قرار است که شرکت سبلانپارچه یکی از بزرگترین شرکتهای تولید لباس در کشور بوده که حدود 10سال پیش ظرفیتی در حدود 6000کارگر داشته است. ورودی این شرکت مدرن پنبه بوده که پس از چند مرحله اجرای مکانیسمهای صنعتی، لباسهای صادراتی باکیفیتی را تولید میکرده. براساس صورتهای مالی بانک تجارت و همچنین طبق اعلام سهامداران، شرکت سبلانپارچه در سال 1386 جهت توسعه و بهروز کردن خط تولید خود اقدام به دریافت وام از بانک مذکور میکند. اصل این وام 419میلیارد تومان بوده که با مجموع سود و هزینههای دیرکرد آن به 1300میلیارد تومان در انتهای سال 1398 رسیده است. سهامداران پس از دیدار با رئیس قوهقضائیه از کاهش نیروی کار این شرکت به 600نفر سخن گفتند و از تسهیلاتدهی و همچنین اداره این شرکت توسط بانک که سبب کاهش بازدهی آن شده است، سخن گفتند. بعد از این بود که بانک تجارت طی نامهای به قوهقضائیه اعلام کرد اقدام غیرقانونی در این پرونده ازسوی بانک رخ نداده و تقصیرها از گردن بانک ساقط بوده چراکه این شرکت و اعضای تصمیمگیر بودند که با پیشبینیهای اشتباهشان کار را به اینجا رساندند. بانک تجارت در بخشی از نامه خود، ماجرا را اینگونه شرح میدهد: «شرکت سبلانپارچه در سنوات قبل از تسهیلات ارزی صندوق ذخیره ارزی و تسهیلات ریالی استفاده کرده که بهدلیل عدم ایفای تعهدات، بدهی شرکت بهعهده تعویق درآمده و بهدلیل سوءمدیریت شرکت و مشکلات ایجادشده ناشی از عدم پرداخت حقوق کارگران و طلبکاران شرکت در استان و علیرغم میل بانک در سنوات گذشته براساس تصمیم شورای تامین استان اداره کارخانه به بانک تجارت واگذار شد.» بانک تجارت و سبلانپارچه تنها نمونهای از درگیریهای تولیدکنندگان با طرفهایی چون بانک و... است که قطعا اولین آن نبوده و با توجه به وضعیت اقتصادی کشور، آخرین آن نیز نخواهد بود. اما بهراستی در اقتصاد ایران چه نهاد یا چه سیاستی است که ضربهگیر تولید و کاهشدهنده انگیزه تولیدکنندگان است؟

2400 بنگاه در تملک بانکها

شرکت سبلانپارچه را میتوان نمونهای از چندینهزار بنگاه و کارخانه تولیدی در کشور دانست که با شروع دهه 90، دچار مشکلات مالی شده و با ایفا نکردن تعهدات خود درنهایت مجبور به تعطیلی و اعلام ورشکستگی شدهاند. دهه 90 که دهه بروز آسیبهای اقتصادی در بخشهای مختلف اقتصادی است، سرنوشت تلخی را برای بخشهای تولیدی بهبار آورده، بهطوری که بسیاری از آنها یا به مرز نابودی و تعطیلی رسیده یا تحت تملک بستانکاران خود قرار گرفتهاند. در ایران با توجه به مرسوم بودن تامین مالی از طریق دریافت وام بانکی، نام بسیاری از شرکتهای ریز و درشت در ردیف بدهکاران سیستم بانکی دیده میشود. این نوع تامین مالی هرچند از انواع دیگر آن سهلتر است اما ظاهرا با پدیدار شدن آسیبهای اقتصادی که تمامی بنگاهها را نیز متوجه خود خواهد کرد، تلخترین سرنوشت را برای آنها رقم خواهد زد. هفته گذشته حسین سلاحورزی، نایبرئیس اتاق بازرگانی ایران با اشاره به اینکه حدود دوهزار و ۴۰۰ بنگاه تملیک شده در کشور داریم، اعلام کرده است: «از این تعداد حدود هزار و ۷۵۰ واحد داخل شهرکهای صنعتی و مابقی در خارج از شهرکها هستند.» همچنین در روزهای اخیر معاون قضایی دادستان کل کشور، درباره سرنوشت دوهزار بنگاه تولیدی تملکشده توسط بانکها عنوان کرده است: «تعداد قابلتوجهی از این واحدها به آشیانه پرندگان تبدیل شدهاند.» این درحالی است که نمایندگان سیستم بانکی بارها عنوان کرده بودند نهتنها هیچ کارخانه یا شرکتی تحت تملک سیستم بانکی نبوده بلکه، خود بانکها نیز علاقهای به مالکیت آنها نخواهند داشت. قطعا محدودیتها و ایجاد بحرانهای تولیدی تنها از جانب بانکداران نبوده و عواملی چون کوتاهی سیاستگذار در ارائه تسهیلات، التهابات ارزی و اقتصادی و بعضا سوءمدیریت بنگاهها نیز در آن تاثیر عمیقی داشته است. اما نکته مهم عایدی این چرخه است که درنهایت علاوهبر ایجاد ضعف در مسیر اقتصادی باعث بیکاری، تعدیل نیروی کار یا دستکم کاهش دستمزد حقیقی نیروی کار (کاهش دستمزد حقیقی به معنی عدم افزایش حقوق نیروی کار بهاندازه تورم اقتصادی موجود) ازسوی تولیدکنندهها میشود.

بانکها و دولت دیواری برای تولیدکنندگان

تولید ناخالص داخلی ایران در سالهای اخیر درحال کاهش بوده و رشد منفی اقتصادی ایجاد کرده است. مثلا زمانی که گفته میشود اقتصاد ایران در بخش غیرنفتی در سال 98 درحدود 3درصد رشد منفی داشته به این معنی است که اگر این اقتصاد در سال 97 قادر به تولید 100واحد کالا یا خدمت بوده، درحال حاضر 97واحد را میتواند تولید کند. بنابراین واضح است که لازمه اصلی پیشرفت و توسعه اقتصادی، تولید و پیششرط آن ترتیب و تشویق تولیدکنندگان است. اگر بتوانیم خود را جای یک تولیدکننده بگذاریم خواهیم دانست تولیدکنندهبودن در اقتصادی که شوکهای بینالمللی، مشکلات اقتصادی داخلی و... که هرازچند گاهی دامن آن را میگیرد چگونه راه را بستهاند. حالا در این تلاطمها هرچه کوچکتر باشی زودتر شکت خواهی خورد. بهطور کلی اگر بخواهیم مصائب تولید را از زاویه دید آنها بررسی کنیم، میتوانیم عنوان کنیم اولا تامین مالی بنگاه و کارخانهها در کشور کار سختی است، مخصوصا اگر پای کارخانهای وسط باشد که نه دولتی است و نه پای خصولتیها به آن باز است. این کارخانهها از انواع روشهای تامین مالی در دنیا، انتشار اوراق بدهی را که ندارند و برای ورود به بازار سرمایه نیز با قوانین عجیب و غریبی روبهرو هستند. در ظاهر راهی بهجز تامین مالی از سیستم بانکی یا عقود اسلامی این سیستم نیست. پیشتر دیدیم استقراض از بانک و پس از آن بروز بحرانهای اقتصادی چگونه چنین روش تامین مالی را به ورشکستگی ختم میکند. نکته جالب آن است که بنگاهها عمدتا در شوکهای تورمی قدرت خود را از دست میدهند که سیستم بانکی خودش یکی از دلایل اصلی به وجود آمدن تورم و شوکهای سنگین آن است. بنابراین مورد اول از مصائب تولیدکنندهبودن را میتوان در نوع تامین مالی و انواع تسهیلاتدهی سیستم بانکی (با بهرههای سنگین) خلاصه کرد. مورد دوم اما نااطمینانیهای اقتصادی و ریسکهای سیاسی است که درنهایت بهصورت التهابات اقتصادی برای تولیدکننده آنها نمود پیدا میکند. بالا رفتن نرخ ارز، بیثباتی قیمتها و قابل پیشبینی نبودن وضعیت اقتصادی از این دست بهشمار میآید. سیاستگذار و رفتار او در قبال تولید از دیگر عوامل بیانگیزگی در بخش تولید ایران است. در اقتصاد کشور تولیدکننده بیشترین مالیات را پرداخت کرده و نمیتواند مانند یک دلال که هیچ مالیاتی بابت خرید و فروش کالا نمیدهد، از زیربار مالیات فرار کند. بخش اعظمی از درآمدهای مالیاتی کشور پس از مالیات بر درآمد و دستمزد بر دوش تولیدکنندگان است. سیاستگذار همچنین علاقهای به کمک تسهیلاتی مخصوصا به بنگاههای کوچک و متوسط ندارد و با توجه به شرایط اقتصادی عمده درآمد خود را خرج توسعه صنایع دولتی میکند. (کمک به ایرانخودرو و سایپا) مورد چهارم اما متوجه تولیدکنندگان خواهد بود. علاوهبر سه عامل پیشین، مشاهده شده است بسیاری از کارخانهها و شرکتهای تولیدی با بیتدبیری و یا اشتباه مالکان و تصمیمگیرندگان خود به تعطیلی کشیده شدهاند. بخشی از کارگاههای کوچک و متوسط ایران دارای تصمیمگیرندگانی است که عمدتا بهطور سنتی فکر کرده و بدون مشورت اقدام به اجرای آن میکنند.

سهم 37 هزار بنگاه کوچک و متوسط از تسهیلات بانکی فقط 6 درصد

نتایج بررسیها نشان میدهد اصلیترین مانع در ادامه حیات بنگاههای کوچک و متوسط را میتوان مشکل تامین مالی دانست. لازم به ذکر است شکاف مالی بین بنگاههای کوچک و متوسط و بانکها در اغلب بازارهای مالی دنیا وجود دارد، اما این شکاف در ایران بسیار بیشتر از سایر کشورهاست. اولین قدم برای پرداختن به مشکل تامین مالی بنگاههای کوچک و متوسط داشتن اطلاعات آماری دقیق از وضعیت تامین مالی بنگاههای کوچک و متوسط است که متاسفانه در کشور این آمار موجود نیست. اما دادههای منتشرشده ازسوی بانک مرکزی در سال 1398 حاکی از تامین مالی 37 هزار و 462 بنگاه اقتصادی کوچک و متوسط با تخصیص مبلغی معادل 54هزار و 703 میلیارد تومان توسط شبکه بانکی است که تنها 6 درصد از کل تسهیلات ارائهشده در این سیستم را شامل میشود. این درحالی است که تنها 5.5درصد از کل تسهیلات اعطایی ازسوی سیستم بانکی در سال 98 را که حدود 970 هزار میلیارد تومان است، تشکیل میدهد. از طرفی براساس دستورالعملهای بانک مرکزی بنا بوده است حداقل 10 درصد از تسهیلات اعطایی سیستم بانکی دراختیار بنگاههای کوچک و متوسط قرار بگیرد که این مساله نهتنها در سال 98، بلکه در سالهای قبلتر نیز رعایت نشده است. براساس آمار در سال 97، درحالی 19 هزار میلیارد تومان تسهیلات به این بنگاهها اعطا شده که کل تسهیلات سیستم بانکی حدود 773هزار میلیارد تومان بوده است. همچنین در سال 1396 از کل 614هزار میلیارد تومان تسهیلات بانکی کشور 19.5 هزار میلیارد تومان آن به بنگاههای کوچک داده شده و در سال 1395 نیز از کل 549 هزار میلیارد تومان تسهیلات بانکی کشور 16.8 هزار میلیارد تومان به این بنگاهها اختصاص داده شده است. بنابراین مشخص است بنگاههای کوچک و متوسط کشور که حدود 80درصد اشتغال کشور را تامین میکنند طی سالهای اخیر و بهویژه در دوسال 97 و 98 که جزء سختترین سالهای اقتصادی کشور بوده، تنها کمتر از 6درصد از کل تسهیلات اعطایی نظام بانکی را دریافت کرده و درعین حال آسیبهای فراوانی دیدهاند. این درحالی است که با توجه به رونق بازار سهام علاوهبر تامین مالی ازسوی سیستم بانکی، تامین مالی ازسوی بازار سهام نیز باید مورد توجه سیاستگذاران قرار بگیرد. بنابراین پیشنهاد میشود در شرایط کرونایی اقتصاد کشور و همچنین فشارهای تحریمی، نجات بنگاههای کوچک و متوسط با استفاده از نظام بانکی و بازار سهام در دستورکار قرار گیرد و هرچه زودتر از آب رفتن این بخش بزرگ اقتصاد کشور جلوگیری شود. با وجود اینها و سهم کم تولیدکنندگان مخصوصا تولیدکنندگان کوچک و متوسط از تسهیلات بانکی جالب است که برخی بانکها تسهیلات کلانی را دراختیار شرکتها و بنگاههای خودی میگذارند که یا مشغول واردات هستند یا در واسطهگری فعالیت دارند.

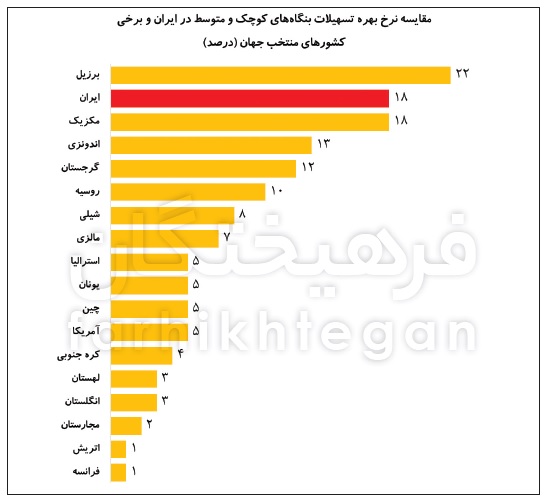

نرخ تسهیلات بانکی تولید در ایران 2.5 برابر میانگین جهانی

در جدول یک تصویری از وضعیت تامین مالی در کشورهای متفاوت و نرخ بهره تسهیلات آنها آمده است. مطابق دادههای این جدول، در میان کشورهای مورد بررسی، سهم بنگاههای کوچک و متوسط از کل تسهیلات بانکی از حدود 13درصد تا 65 درصد متغیر است. علت تمرکز روی بنگاههای کوچک و متوسط، توجه بیش از حد دولت به شرکتهای بسیار بزرگ در کشور است. براساس آمارها در ایران نیز در سال 1398 سهم بنگاههای کوچک و متوسط از کل تسهیلات پرداختی بانکها، تنها 6 درصد بوده که این مقدار نسبت به کشورهای مورد بررسی همچون ترکیه (32.3 درصد) کمتر است. این در حالی است که سهم این بنگاهها از تسهیلات بانکی در حد فاصل سالهای 2008 تا 2012 حدود 27 درصد در ایران بوده است اما در حال حاضر با بیتوجهی دولت و سیستم بانکی به حدود 6 درصد رسیده است. علاوهبر کاهش توجهات به بخش تولید مخصوصا بنگاههای کوچک و متوسط که براساس آمار 79 درصد اشتغال (19 میلیون) جمعیت شاغل ایران را برعهده دارند، این تسهیلات با نرخ بهره بالایی نسبت به میانگین جهانی در اختیار بنگاهها قرار میگیرد. براساس آمار میانگین نرخ بهره، تسهیلات پرداختی به بنگاهها در کشورهای مورد بررسی در حدود 7 درصد بوده است. این در حالی است که تسهیلات بانکی با بهره 18 درصد به بنگاههای کشور داده میشود.