به گزارش اقتصادآنلاین، طبق آمارهای بانک مرکزی، حجم کل تسهیلات شبکه بانکی به بخش غیردولتی در سال ۹۸ بیش از ۱۴۰۰ هزار میلیارد تومان بوده است. سوالی که مطرح میشود این است که سهم خانوارها از کل این تسهیلات چقدر بوده است؟

بانک مرکزی آمار تسهیلات را به تفکیک خانوار و بنگاه منتشر نمیکند و امکان پاسخ به این سوال از سمت عرضه تسهیلات وجود ندارد. اما میتوانیم با استفاده از دادههای طرح هزینه و درآمد خانوار مرکز آمار ایران تصویری از دسترسی خانوارها به وام (اعم از وام بانکها و سایر موسسات مثل کمیته امداد) به دست آوریم. در این طرح هر ساله از نمونهای شامل حدود ۴۰ هزار خانوار شهری و روستایی در مورد هزینههای مصرفی و منابع درآمدی آمارگیری انجام میشود و مواردی نظیر هزینههای مالی از جمله مبلغ و قسط وام در این طرح مورد سوال قرار میگیرد.

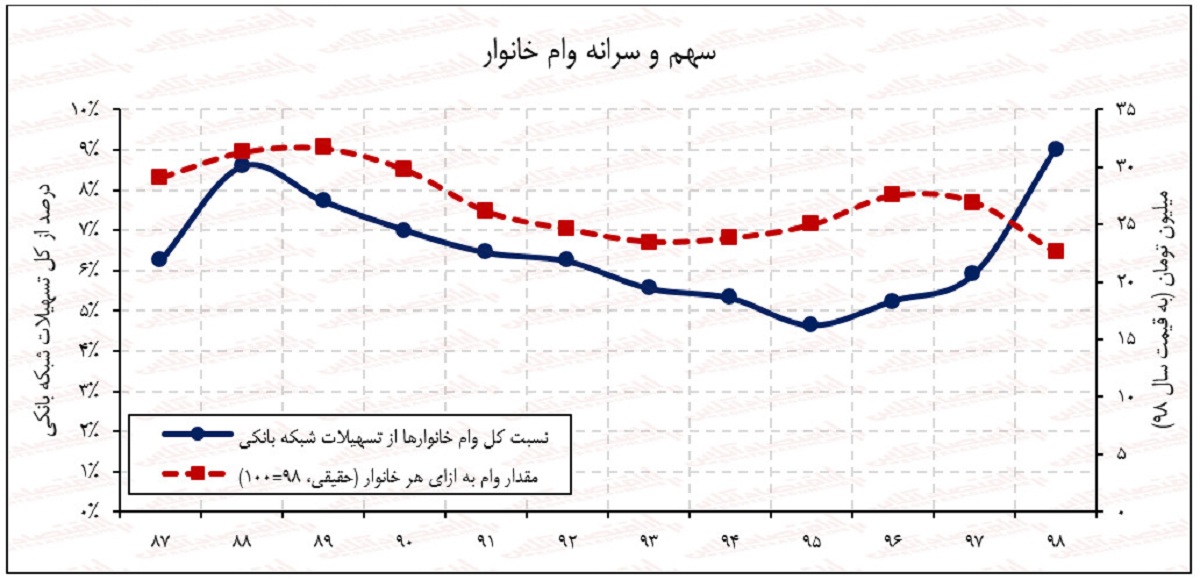

در نمودار زیر نسبت کل وام خانوارها به تسهیلات شبکه بانکی رسم شده است. این نسبت در ده سال اخیر به طور متوسط کمتر از ۷ درصد بوده است. دادههای قبل از سال ۸۷ در دسترس نیست، اما با توجه به سایر آمارها میتوان گفت در سالهای ۸۰ تا ۸۷ روند تسهیلات خانوار صعودی بوده است. از سال ۸۸ به بعد این نسبت کاهش پیدا کرده و به کمتر از ۵ درصد در سال ۹۵ رسیده است. به عبارتی، سهم خانوارها از کل تسهیلات بانکی در حال کاهش بوده است. در سه سال اخیر این نسبت روند صعودی گرفته و در سال ۹۸ به حدود ۹ درصد رسیده است. یعنی چیزی در حدود ۱۳۰ هزار میلیارد تومان از کل ۱۴۰۰ هزار میلیارد تومان تسهیلات شبکه بانکی نصیب خانوارها بوده است.

در این نمودار همچنین سرانه وام خانوار (مقدار وام به ازای هر خانوار) رسم شده است. برای اینکه اعداد در طول زمان قابل مقایسه باشند، با استفاده از شاخص قیمت مصرفکننده ارقام را به قیمت سال ۹۸ حقیقی کرده و اثر تورم را حذف کردهایم. مشاهده میشود خانوارهای دریافتکننده وام در طول ده سال اخیر به طور متوسط بین ۲۵ تا ۳۰ میلیون تومان وام گرفتهاند. این مقدار در سالهای اخیر روند نزولی گرفته و از ۲۸ میلیون تومان در سال ۹۶ به ۲۳ میلیون تومان در سال ۹۸ رسیده است. با توجه به صعودی بودن منحنی اول در سه سال اخیر، میتوان گفت در عین اینکه سهم خانوار از کل تسهیلات افزایش یافته، اندازهی وام برای هر خانوار کوچک شده است. به عبارت دیگر، وامهای کوچکتر بین تعداد بیشتری از خانوارها تقسیم شده است.

مقایسه سهم خانوار از کل تسهیلات با مقادیر سایر کشورها نشان میدهد دسترسی خانوارهای ایرانی به تسهیلات نسبت به اغلب کشورها در سطح پایینی قرار دارد. متوسط سهم تسهیلات خانوار از کل تسهیلات در دنیا حدوداً ۴۰ درصد است. این نسبت برای کشورهایی مانند تایلند و استرالیا بیش از ۶۰ درصد و برای کشورهایی مثل ترکیه و پاکستان در حدود ۲۰ درصد است.

محدودیتهای مالی خانوارها باعث میشود خانوارها نتوانند مصرف خود را در طول زمان هموار سازند و رفاه آنها را کاهش میدهد. اگر خانوار بتواند در مواقعی که درآمد پایینی دارد یا با هزینههای قابل توجهی همچون ازدواج و تامین مسکن مواجه میشود، از طریق وامگرفتن تامین مالی کند، آسایش و رفاه بیشتری خواهد داشت. بنابراین توجه به این مسأله از سوی سیاستگذار با ارائهی ابزارهای تامین مالی نوین به خانوارها و تقویت نظام مالی میتواند باعث افزایش رفاه جامعه شود.

*پژوهشگر اقتصادی