اقتصادآنلاین - پویا دادجو؛ همزمان با افزایش بازدهی اوراق دو ساله خزانهداری آمریکا به سطوح بالاتری از اوراق خزانه ۱۰ ساله، تحلیلگران وال استریت ژورنال هشدارهایی را در خصوص آینده اقتصاد آمریکا منتشر کردند.

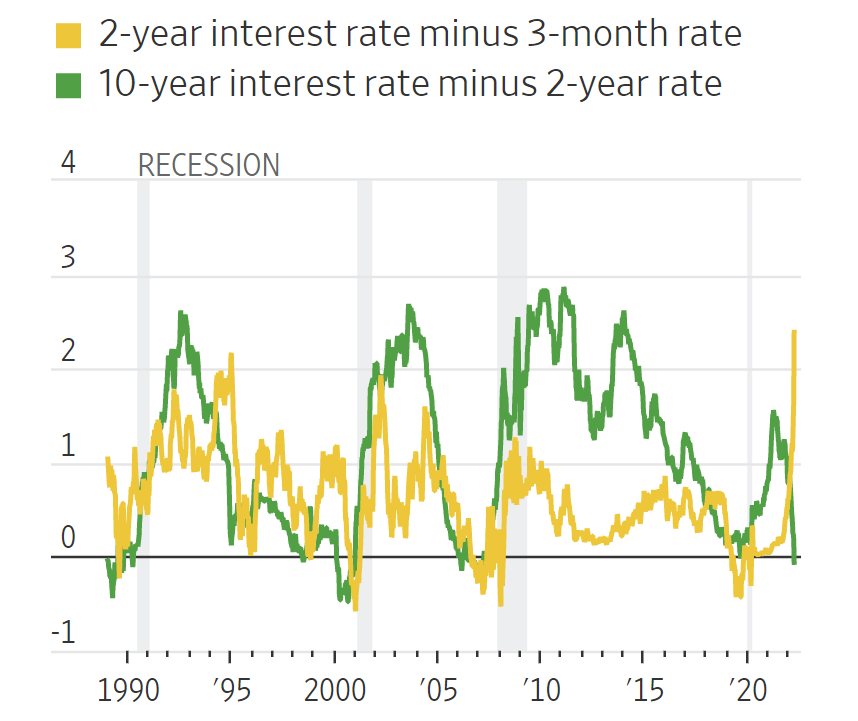

اقتصاددانان نحوه تغییرات نرخ بهره در سررسیدهای مختلف را به عنوان سیگنالهایی درباره چشم انداز اقتصادی درنظر میگیرند. زمانی که نرخ بهره اوراق بدهی کوتاه مدت بالاتر از نرخهای بهره بلندمدت است، پدیدهای به نام "منحنی بازده معکوس" شکل میگیرد که این موضوع میتواند سیگنالی از رکود اقتصادی باشد و این همان مسالهای که اقتصاددانان را نگران کردهاست. تفاوت بازده میان اوراق دو ساله و ۱۰ ساله خزانهداری این هفته معکوس شد و روز جمعه، بازدهی اوراق دو ساله خزانه داری به ۲.۴۴ درصد رسید. این در حالی است که بازدهی اوراق ۱۰ ساله برابر با ۲.۳۸ درصد بود. نمودار زیر "تفاوت نرخ بهره اوراق دو ساله و سه ماهه- زرد رنگ" و "تفاوت نرخ بهره اوراق ۱۰ ساله و دو ساله-نمودار سبز" را نشان میدهد:

استیو انگلندر، استراتژیست سرمایه گذاری در بانک استاندارد چارترد (Standard Chartered) معتقد است که نشانههای مشابهی را میتوان در بازارهای آتی یورودلار نیز مشاهده کرد؛ جاییکه معاملهگران بر روی نرخهای آتی شرط بندی میکنند. او به این موضوع پی بردهاست که نرخهای کوتاهمدت مورد انتظار در سه چهار ساله گذشته، پایینتر از نرخ بهره مورد انتظار در دو سال آینده بودند. ( به بیان دیگر نرخ بهره کوتاه مدت انتظاری در حال افزایش است)

انگلندر معتقد است که این موضوع به طور معمول نشانه ای از روزهای بد در آینده است و رکود اقتصادی در پیش است و به نظر میرسد که فعالان بازار این موضوع را که با رکود مواجه خواهیم بود را پذیرفتهاند.

در شرایط عادی، هر چه بازپرداخت وام بیشتر طول بکشد، نرخ بهره بیشتری باید پرداخت کرد. وام دادن در مدت طولانیتر مستلزم ریسک بیشتری است و بنابراین بازده بالاتری را از سوی قرض دهندگان طلب میشود.

به عبارت دیگر نرخ سود وام سه ماهه باید کمتر از سود وام دو ساله و سود وام دو ساله باید کمتر از وام ۱۰ ساله باشد. وقتی این روابط وارونه می شوند، سیگنالی از تلاطم اقتصادی پیش رو است.

در اوایل و اواخر دهه ۱۹۸۰، قبل از رکود، منحنی های بازده معکوس شدند. این اتفاق دوباره در اوایل دهه ۲۰۰۰ و اواسط دهه ۲۰۰۰ و قبل از رکود رخ داد.

منطق این موضوع به این صورت است: سرمایهگذاران انتظار دارند که فدرال رزرو در کوتاهمدت برای مقابله با تورم، نرخهای بهره را چنان بالا ببرد که در نهایت منجر به کاهش اعتباردهی و در نتیجه رکود شود و مجبور شود این افزایش نرخها را در ادامه مسیر معکوس کند.

بنابراین نرخ بهره در کوتاهمدت به این دلیل افزایش مییابد که سرمایهگذاران انتظار دارند، فدرال رزرو، نرخ بهره را افزایش دهد. در نقطه مقابل نرخ بهره در سررسیدهای بلندمدت به این دلیل کاهش مییابد که انتظار بر این است که پس از کاهش تورم، نرخ بهره در افق بلندمدت کاهش یابد.

معکوس شدن منحنی های بازده می تواند مشکلات اقتصادی مهمی ایجاد کند. بانکها معمولا پول را در کوتاه مدت قرض میکنند و در بلندمدت وام می دهند. زمانی که نرخهای کوتاهمدت بالاتر از نرخهای بلندمدت است، بانکها با فشار سود و وامدهی مواجه میشوند که این امر فعالیت اقتصادی را نیز کاهش میدهد.

در ادامه این گزارش آمده که گاهی اوقات وارونگی منحنی بازده و رکود، بهایی است که برای کاهش تورم بالا باید پرداخت؛ همانطور که در اوایل دهه ۱۹۸۰، رییس وقت فدرال رزرو، از نرخ های بهره بالا برای مهار تورم دو رقمی استفاده کرد.

در مواقع دیگر، فدرال رزرو شاید بیش از حد پیش می رود. در سال ۲۰۰۶، بانک مرکزی نرخ کوتاهمدت خود را به بالای ۵ درصد رساند، در حالی که نرخهای بهره بلندمدت زیر این سطح ثابت ماند. نرخ پایین بلندمدت ممکن است نشانهای از این باشد که بازار انتظار تورم را داشت و نیازی به افزایش نرخ نبود. مسئله ای که در نهایت در سال ۲۰۰۷ و ۲۰۰۸ یک بحران مالی و رکود اقتصادی به دنبال داشت. به خاطر همین موضوع است که مقامات فدرال رزرو به شدت به سیگنال های منحنی بازده، اهمیت می دهند.

در برخی موارد، فدرال رزرو در طول چرخههای افزایش نرخ بهره مسیر خود را معکوس و از رکود جلوگیری کرده است، مانند سال ۱۹۹۸ و ۲۰۱۹ که مسیر خود را معکوس کرد و ممکن است اگر همه گیری کووید-۱۹ رخ نمی داد، از رکود جلوگیری می کرد. البته مقامات فدرال رزرو معتقدند که در حال حاضر زمان کافی برای جلوگیری از رکود وجود دارد.

منحنیهای بازدهی را میتوان با استفاده از نرخهای بهره در طیف وسیعی از سررسیدها، از یک شبه تا ۳۰ سال اندازهگیری کرد و برخی وارونگیها بیش از سایرین اهمیت دارند. اگرچه سرمایهگذاران اغلب به تفاوت بین بازده اوراق دو ساله و ۱۰ ساله خزانه داری نگاه می کنند، محققان فدرال رزرو، اریک انگستروم و استیون شارپ به این نتیجه رسیدند که این نرخ ها واقعاً مهم نیستند.

آنها مدعی هستند که رابطه نرخ ها در افقهای کمتر از دو سال معیار دقیق تری برای ریسک رکود است. آنها نرخ های سه ماهه اسناد خزانه را با انتظارات بازار برای نرخ های سه ماهه در ۱۸ ماه آینده را مقایسه کردند. با استفاده از این رویکرد، زنگ خطر رکود به صدا در نمی آید. نرخ های کوتاه مدت بسیار کمتر از نرخ های مورد انتظار ۱۸ ماه آینده است.

به نظر می رسد جروم پاول، رییس فدرال رزرو، دیدگاه دوم را قبول دارد. بانک مرکزی آمیکا امیدوار است با کاهش تنگناهای عرضه در اقتصاد، تورم کاهش یابد. اگر تورم آنطور که انتظار میرفت کاهش نیابد و بانک مرکزی با افزایش بیشتر نرخها در سال ۲۰۲۳ یا پس از آن، رکود ممکن است بیشتر از آنچه این روزها به یک تهدید تبدیل شود.